EUR/USD: ෆෙඩරල් බැංකුවේ දැඩි මුල්ය ප්රතිපත්තියක හැඟීම්

● අපේක්ෂා කළ පරිදි, පසුගිය සතියේ ප්රධාන දිනය ජුනි 12 බදාදා විය. ඇමරිකා එක්සත් ජනපදයේ උද්ධමන දත්ත ප්රකාශයට පත් කිරීමෙන් පසු ඩොලරය දැඩි පීඩනයකට ලක් විය. මෙමෙ නව සංඛ්යාලේඛන පෙන්නුම් කළේ මැයි මාසයේදී සමස්ත උද්ධමන අනුපාතය (CPI) වාර්ෂිකව අපේක්ෂිත 3.4% ට සාපේක්ෂව 3.3% දක්වා අඩු වී ඇති බවයි. මාසික පදනමින්, 0.1% අනාවැකියට එරෙහිව දර්ශකය 0.3% සිට 0% දක්වා පහත වැටුණි. ආහාර සහ බලශක්ති මිල ගණන් සැලකිල්ලට නොගන්නා මූලික පාරිභෝගික මිල දර්ශකය (Core CPI), අප්රේල් මාසයට සාපේක්ෂව 0.2% (m/m) ක් වූ අතර එය 0.3% ක අනාවැකියට වඩා අඩු විය. වාර්ෂිකව, මෙම දර්ශකය 3.4% කින් වර්ධනය වූ අතර, පසුගිය වසර තුන තුළ මන්දගාමී වර්ධන වේගය පෙන්නුම් කරයි (පෙර අගය 3.6%, අනාවැකි 3.5%).

මෙම උද්ධමනය අඩුවීම වීම නිසා ෆෙඩරල් මහ බැංකුව විසින් පොළී අනුපාතිකය දෙවතාවක් අඩු කරනු ඇතැයි යන වෙළඳපල සහභාගිවන්නන්ගේ අපේක්ෂාවන් ඉහල නැංවීය, මුල්ය ප්රතිපත්ති ලිහිල් කිරීමේ පළමු අදියර සැප්තැම්බර් මස මුලදී සිදු විය. එහි ප්රතිඵලයක් ලෙස ඩොලර් දර්ශකය (DXY) 105.3 සිට 104.3 දක්වා පහත වැටුණු අතර EUR/USD ඒකක 100කට වඩා ඉහළ ගොස් 1.0851 හි දේශීය ඉහළම අගයට ළඟා විය.

● කෙසේවෙතත්, ඩොලරය සම්බන්ධයෙන් පහතයාමට සහය දක්වන්නන්ගේ ප්රීතිය කෙටිකාලීන විය. එක්සත් ජනපද ෆෙඩරල් සංචිතයේ FOMC (ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව) රැස්වීමේ ප්රතිඵල DXY එහි ආරම්භක ස්ථානයට ආපසු ලබා දුන්නේය. ප්රධාන පොලී අනුපාතිකය 5.50% ලෙස නොවෙනස්ව පවතිනු ඇතැයි අනාවැකි පල කළ හැකි විය. ඒ අතරම, FOMC සාමාජිකයින්ගේ නව මධ්ය කාලීන අනාවැකිය මගින් පෙන්නුම් කළේ නියාමකයා විශ්වාසයෙන් බලාපොරොත්තු වන්නේ 2024 දී එක් අනුපාත කප්පාදුවක් පමණක් බවයි. මාර්තු මාසයේදී ෆෙඩරල් බැංකුව 2024 හි කප්පාදු තුනක් සහ 2025 දී තුනක් පිලිබඳ අනාවැකි පල කළ බව මතක තබා ගන්න. දැන්, ෆෙඩරල් ප්රධානින් 19 න් 15 ක් මෙම වසරේ අවම වශයෙන් එකක් හෝ දෙකක් (පදනම් ලකුණු 25ක් සඳහා 7ක්, පදනම් ලකුණු 50ක් සඳහා 8ක්) බලාපොරොත්තු වන අතර, ඉතිරි 4, 2025 ට පෙර ලිහිල් කිරීමේ ආරම්භය (QE) පිළිබඳව අනාවැකි පල කරයි. දැන්, CME සමූහයේ FedWatch 70%ක් පමණ පෙන්නුම් කරන්නේ සැප්තැම්බර් FOMC රැස්වීමේදී QE ආරම්භය සිදුවීමේ සම්භාවිතාවක් ඇති බවයි.

● ෆෙඩරල් සභාපති ජෙරොම් පවෙල් රැස්වීමෙන් පසු පැවති මාධ්ය හමුවේදී සඳහන් කළේ එක්සත් ජනපද ශ්රම වෙලඳපොල අධික ලෙස උණුසුම් නොවූවත් සාමාන්යයෙන් ශක්තිමත්ව පවතින බවයි. එක්සත් ජනපද ආර්ථිකය විශ්වාසදායක වේගයකින් අඛණ්ඩව වර්ධනය වේ. ඔහුට අනුව, ඉදිරි ක්රියාමාර්ග සෑම රැස්වීමකදීම අවදානම් ශේෂය මත රඳා පවතී. උද්ධමනය අඩු කිරීමේ මාධ්යයක් ලෙස ශ්රම වෙලඳපොල කඩා වැටීමකට ඉඩ දීමට මහ බැංකුව අදහස් නොකරයි. ආර්ථිකය ඔරොත්තු දෙන සහ උද්ධමනය ස්ථායීව පවතී නම්, අවශ්ය තාක් කල් වත්මන් අනුපාත මට්ටම පවත්වා ගැනීමට මහ බැංකුව සූදානම් වේ. ශ්රම වෙලඳපොල දුර්වල වුවහොත් හෝ උද්ධමනය බලාපොරොත්තු වූවාට වඩා වේගයෙන් පහත වැටේ නම්, එක්සත් ජනපද මහ බැංකුව අනුපාත කප්පාදුවක් සමඟ ප්රතිචාර දැක්වීමට සූදානම්ය. ඒ අතරම, 2.0% ඉලක්කගත මට්ටම කරා උද්ධමනයේ තිරසාර චලනය කෙරෙහි විශ්වාසය තැබීම සඳහා නියාමකයාට තවත් "යහපත් දත්ත" දැකිය යුතු බව පවෙල් සඳහන් කළේය. මීට අමතරව, මුදල් ප්රතිපත්ති ලිහිල් කිරීමක් යැයි කියනු ලබන අධික අපේක්ෂාවන්ට එරෙහිව වෙලඳපොලවල් වලට අනතුරු ඇඟවූ ඔහු, පදනම් ලකුණු 25 ක තනි අනුපාත කප්පාදුවක් ආර්ථිකයට සැලකිය යුතු බලපෑමක් ඇති නොකරන බව පැවසීය.

● රැස්වීමෙන් පසුව ෆෙඩරල් මහ බැංකුව විසින් ඉදිරිපත් කරන ලද නව මධ්ය කාලීන ආර්ථික අනාවැකි ප්රකාශයට පත් කිරීම මගින් පවෙල්ගේ තරමක් දැඩි මුල්ය ප්රතිපත්තියකට සහය වන කතා මගින් ශක්තිමත් විය. මේ අනුව, නියාමකයා 2024 වසර සඳහා උද්ධමන අනාවැකිය 2.4% සිට 2.6% දක්වා ද, 2025 සඳහා 2.2% සිට 2.3% දක්වා ද ඉහළ නැංවීය. 2026 දී පමණක් උද්ධමනය ඉලක්ක කරගත් 2.0% වෙත ආපසු පැමිණීමට මහ බැංකුව බලාපොරොත්තු වේ. එක්සත් ජනපද දළ දේශීය නිෂ්පාදිතයේ වර්ධන අනාවැකි නොවෙනස්ව පැවතුනි: 2024-2026 දී 2.1%. ෆෙඩරල් මහ බැංකුව 2024 දී එක්සත් ජනපදයේ විරැකියා අනාවැකිය 4.0% ලෙස තබා ගත් අතර එය 2025 දී 4.1% සිට 4.2% දක්වා සහ 2026 දී 4.0% සිට 4.1% දක්වා වැඩි කළේය.

● එක්සත් ජනපද මහ බැංකුවේ ආර්ථික අනාවැකිවල මෙම දැඩි මුල්ය ප්රතිපත්තියකට සහය දක්වන සංශෝධන වලට අමතරව, ඩොලරය තවදුරටත් ශක්තිමත් වීම සඳහා ආරක්ෂිත තෝතැන්නක් ලෙස එහි භූමිකාව මගින් පහසුකම් සපයන ලදී. යුරෝ කලාපයේ දේශපාලන අවිනිශ්චිතතාවයේ පසුබිමට එරෙහිව යුරෝවේ අනාගතය ප්රශ්නකාරීව පවතී. ජූනි 9 වැනි ඉරිදා, බොහෝ දෙනා කම්පනයට පත් කළ යුරෝපීය පාර්ලිමේන්තු මැතිවරණයේ ප්රතිඵල ප්රකාශයට පත් කරන ලදී: ජර්මනිය, ප්රංශය සහ බෙල්ජියමේ අන්ත දක්ෂිනාංශික පක්ෂ ජයග්රහණය කළ අතර පාලක පක්ෂ පරාජයට පත් විය. ප්රංශයේ, ජනාධිපති එමානුවෙල් මැක්රොන්ගේ පක්ෂය ලබා ගත්තේ 14.5% ක ඡන්ද ප්රතිශතයක් පමණක් වන අතර, එහි ප්රතිඵලයක් ලෙස ජාතික සභාව විසුරුවා හැරීමට සහ නියමිත කාලයට පෙර මැතිවරණ පැවැත්විය. සමහර වෙළඳපල සහභාගිවන්නන් විශ්වාස කරන්නේ දේශපාලන අවදානම් EUR/USD 1.0600 කලාපයට යැවීමට හෝ ඉදිරි සතිවලදී ඊටත් වඩා අඩු විය හැකි බවයි.

යුරෝපීය මහ බැංකුව දැනටමත් අනුපාත කප්පාදු කිරීමේ චක්රයක් අරඹා ඇති කාරනය මගින් යුරෝව දුර්වල වීම ද පහසු කරනු ඇත. ජූනි 6 වැනි බ්රහස්පතින්දා ECB පාලක සභාව මූලික පොලී අනුපාතය පදනම් අංක 25 කින් 4.25% දක්වා අඩු කළේය. 2023 සැප්තැම්බර් මාසයේ සිට, යුරෝ කලාපයේ උද්ධමනය 2.5% ට වඩා අඩු වී ඇති අතර, දිගු කාලයකදී පළමු වරට එවැනි පියවරක් ගැනීමට නියාමකයාට ඉඩ සලසයි. මීට අමතරව, නැවුම් සාර්ව ආර්ථික දත්ත පෙන්නුම් කරන්නේ ඉලක්ක මට්ටම 2.0% ඉතා ඉක්මනින් ළඟා කර ගත හැකි බවයි. නිදසුනක් වශයෙන්, ජූනි 12 බදාදා ප්රකාශයට පත් කරන ලද යුරෝපීය ආර්ථිකයේ ධාවකය වන ජර්මානු CPI, 0.5% සිට 0.1% (m/m) දක්වා පහත වැටීමක් පෙන්නුම් කළේය. ECB නියෝජිත Bostjan Vasle බ්රහස්පතින්දා ප්රකාශ කළේ "උද්ධමනය කිරීමේ ක්රියාවලිය දිගටම පැවතුනහොත් තවදුරටත් අනුපාත කප්පාදු කළ හැකි" බවයි.

● පසුගිය සතියේ අවසාන අගය EUR/USD 1.0702 හි පැවතියේය. නුදුරු අනාගතය සඳහා විශ්ලේෂකයින්ගේ අනාවැකිය සඳහා, ජුනි 14 සවස් වන විට, ඔවුන්ගේ සහය 60% ක් යුගලයේ අඩුවීම සඳහා ද, 20% එහි ඉහල නැගීම සඳහා ද, 20% ක් මධ්යස්ථව පැවතුනි. තාක්ෂණික විශ්ලේෂණය සඳහා, D1 හි 100% ප්රවණතා දර්ශක සහ ඔස්කිලේටර් ඩොලරය පැත්තට ගෙන ඇත, සියල්ල රතු පැහැයෙන් වර්ණාලේප කර ඇත, නමුත් 20% ක් වැඩිපුර අලෙවි වූ කලාපයේ ඇත. යුගල සඳහා ආසන්නතම ආධාරකය 1.0670 කලාපයේ පිහිටා ඇති අතර, පසුව 1.0600-1.0620, 1.0560, 1.0495-1.0515, 1.0450, 1.0370 වේ. ප්රතිරෝධක කලාප 1.0740, පසුව 1.0780-1.0810, 1.0865-1.0895, 1.0925-1.0940, 1.0980-1.1010, 1.1050, 1.1100-1.1140 වේ.

● ඉදිරි සතියේ, ජූනි 18, අඟහරුවාදා, යුරෝ කලාපයේ උද්ධමනය (CPI) සමඟ සිදුවන්නේ කුමක්දැයි දැන ගනු ඇති අතර, එක්සත් ජනපද සිල්ලර වෙළඳපොළ පිළිබඳ සංඛ්යාලේඛන ද නිකුත් කරනු ඇත. ජූනි 19 වන බදාදා, එය එක්සත් ජනපදයේ නිවාඩු දිනයක් වනු ඇත: එරට Juneteenth සමරයි. ජූනි 20 බ්රහස්පතින්දා, එක්සත් ජනපදයේ ආරම්භක රැකියා විරහිත හිමිකම් ගණන දැන ගනු ඇති අතර, Philadelphia Fed නිෂ්පාදන දර්ශකය ද ප්රකාශයට පත් කෙරේ. වැඩ කරන සතිය අවසානයේ, ජූනි 21 සිකුරාදා, ජර්මානු, යුරෝ කලාපයේ සහ එක්සත් ජනපද ආර්ථිකයන්හි විවිධ අංශවල මූලික ව්යාපාර ක්රියාකාරකම් (PMI) දත්ත මාලාවක් ලැබෙනු ඇත. ෆෙඩරල් මහ බැංකුවේ මුදල් ප්රතිපත්ති වාර්තාව එදිනම ප්රකාශයට පත් කිරීම ද සැලකිය යුතු උනන්දුවක් ඇති කරනු ඇත.

GBP/USD: ජූනි 20 වැනිදා එංගලන්ත බැංකුව කුමක් තීරණය කරයිද?

● 2023 සරත් සෘතුවේ දී, BoE නිගමනය කළේ උද්ධමනය 2.0% හි ඉලක්ක මට්ටමට විශ්වාසයෙන් ස්ථාවර වන තෙක් එහි මුදල් ප්රතිපත්තිය දිගු කාලයක් සඳහා දැඩිව පැවතිය යුතු බවයි. මේ මත පදනම්ව, මිල පීඩනයේ අඩුවීමක් නොතකා, මැයි 8 වන දින රැස්වීමේදී, එංගලන්ත බැංකුවේ මුදල් ප්රතිපත්ති කමිටුව (MPC) වැඩි ඡන්දයෙන් (හතට දෙකට) තීරණය කළේ ප්රධාන පොලී අනුපාතය පෙර පැවති 5.25 මට්ටමේ තබා ගැනීමට ය. % (MPC සාමාජිකයින් දෙදෙනෙක් 5.0% දක්වා අඩු කිරීමට ඡන්දය දුන්හ).

ජාතික සංඛ්යාලේඛන සඳහා වන එරට කාර්යාලයට (ONS) අනුව, 2022 නොවැම්බර් මාසයේ සිට, පාරිභෝගික මිල දර්ශකය (CPI) 11.1% සිට 2.3% දක්වා පහත වැටී ඇත - 2021 ජූලි මාසයේ සිට පහළම මට්ටම. බ්රිතාන්ය මහ බැංකුව මෙම අගය නැවත පැමිණේ යැයි අපේක්ෂා කරයි. නුදුරු අනාගතයේ දී ඉලක්ක මට්ටම නමුත් ඉහළ යන බලශක්ති මිල හේතුවෙන් වසරේ දෙවන භාගයේ දී 2.5% දක්වා තරමක් වැඩි වනු ඇත. මීට අමතරව, මැයි අනාවැකි වලට අනුව, CPI වසර දෙකකින් (Q2 2026) 1.9% සහ වසර තුනකින් (Q2 2027) 1.6% වනු ඇත.

● නුදුරු අනාගතය සඳහා බ්රිතාන්ය උද්ධමන අපේක්ෂාවන් ද වසර තුනකට ආසන්න කාලයකදී අවම මට්ටම දක්වා අඩු වී ඇති අතර, එය ඓතිහාසිකව සාමාන්ය මට්ටම් කරා නැවත පැමිණීමක් පෙන්නුම් කරයි. මැයි මාසයේදී, රටේ වැසියන් සාමාන්යයෙන් පාරිභෝගික මිල ගණන් ඉදිරි මාස 12 තුළ 2.8% කින් ඉහළ යනු ඇතැයි අපේක්ෂා කරන අතර, පෙබරවාරි මාසයේ දී 3% ක පමණ අනාවැකියට සාපේක්ෂව වේ. බ්රිතාන්ය මහ බැංකුවේ කාර්තුමය සමීක්ෂණ ප්රතිඵලවල මේ බව සඳහන් වේ.

● ජුනි මස මුල් සතියේ ප්රකාශයට පත් කරන ලද ව්යාපාර ක්රියාකාරකම් පිළිබඳ දත්ත (PMI) එක්සත් රාජධානියේ ආර්ථිකය සාපේක්ෂව යහපත් බව පෙන්නුම් කළේය. නිෂ්පාදන අංශයේ ක්රියාකාරකම් මීට පෙර 49.1 සිට 51.2 දක්වා ඉහළ ගියේය. සේවා අංශය සඳහා PMI විසින් - 55.0 සිට 52.9 දක්වා සහ සංයුක්ත PMI - 54.1 සිට 53.0 දක්වා යම් මන්දගාමිත්වයක් පෙන්නුම් කරන ලදී. කෙසේ වෙතත්, මෙය තිබියදීත්, මෙම සියලු දර්ශක 50.0 ලකුණට වඩා ඉහළින් පවතින අතර, ක්රියාකාරිත්වයේ මන්දගාමිත්වයෙන් වර්ධනය වෙන් කරයි.

එක්සත් රාජධානියේ ශ්රම වෙලඳපොල විසින් ඇතැම් උත්සුකයන් මතු කරයි. ජුනි මස මුලදී ප්රකාශයට පත් කරන ලද සංඛ්යාලේඛන රැකියා විරහිත හිමිකම්වල වැඩිවීමක් පෙන්නුම් කළේය - පෙර මාසයේ 8.4K ට පසුව මැයි මාසයේදී 50.4K කින්. මෙය පළමු COVID අගුලු දැමීමෙන් පසු විශාලතම මාසික වැඩිවීමයි. වසංගතයට පෙර, අවසන් වරට එවැනි වැඩිවීමක් සිදු වූයේ 2009 අවපාතයේ දීය. එපමණක් නොව, 2024 පෙබරවාරි-අප්රේල් කාලසීමාව සඳහා විරැකියා අනුපාතය 4.4% දක්වා ඉහළ ගියේය. සත්ය වශයෙන්ම, ඓතිහාසික වශයෙන්, මෙය අඩු මට්ටමක පවතී, නමුත් එය වසර තුනක ඉහළම අගයයි.

● මීළඟ බැංකු රැස්වීම ජුනි 20 බ්රහස්පතින්දා පැවැත්වේ. විශ්ලේෂකයින් සාමාන්යයෙන් අනාවැකි පල කරන්නේ පොලී අනුපාතය 5.25% හි නොවෙනස්ව පවතිනු ඇති බවයි. උද්ධමනය පහත වැටීමේ අනුපාතවල මන්දගාමිත්වය මෙම අනාවැකියට සහාය වේ. මීට අමතරව, එක්සත් රාජධානියේ වැටුප්වල (+6.0%) සැලකිය යුතු වැඩි වීමක් ඇති අතර එමඟින් මිල ඉහළ යා හැකිය. මෙය, නුදුරු අනාගතයේ දී බ්රිතාන්ය මහ බැංකුව මෘදු මූල්ය ප්රතිපත්තියකට සංක්රමණය වීමේ සම්භාවිතාව අඩු කරයි. QE ආරම්භය සැප්තැම්බර් හෝ පසුව ප්රමාද විය හැක.

BoE හි දැඩි මුදල් ප්රතිපත්තිය පවුම සඳහා අනාගත ඉල්ලුම සඳහා පූර්ව අවශ්යතා නිර්මාණය කරයි. මේ අතර, පසුගිය සතියේ, GBP/USD දත්ත මගින් මෙහෙයවන ලදී. එක්සත් ජනපද උද්ධමන දත්ත මත, එය 1.2700-1.2800 කලාපයේ ඉහළ මායිම හරහා බිඳී 1.2860 දක්වා ඉහළ ගියේය, පසුව, FOMC රැස්වීම් ප්රතිඵල අනුව, එය පහත වැටී පහළ මායිම හරහා 1.2656 දක්වා පහත වැටුණි. 1.2686 දී සතිය අවසන් විය.

● ආසන්න කාලසීමාව සඳහා විශ්ලේෂකයන්ගේ මධ්ය කාලීන අනාවැකිය පෙර යුගලය සඳහා වූ අනාවැකියට තරමක් සමාන වේ. මෙම අවස්ථාවෙහිදී, විශේෂඥයින්ගෙන් 50% ක් ඩොලරය ශක්තිමත් කිරීම සඳහා සහය ලබා දුන් අතර, 25% ක් ඉහළයාම සඳහා සහ 25% ක් මධ්යස්ථව ද පැවතුනි. D1 හි තාක්ෂණික විශ්ලේෂණය සඳහා, පින්තූරය ද මිශ්ර වේ. ප්රවණතා දර්ශක රතු සහ කොළ අතර 50:50 ඒකාකාරව බෙදී ඇත. ඔස්කිලේටර් අතර, 60% ක් දකුණට යොමු කරයි (සංඥා හතරෙන් එකක් අධික ලෙස විකුණනු ලැබේ), 20% උතුර දෙස බලයි, ඉතිරි 20% මධ්යස්ථව පවතී. තවදුරටත් යුගල පහත වැටීමකදී, ආධාරක මට්ටම් සහ කලාප 1.2575-1.2600, 1.2540, 1.2445-1.2465, 1.2405, 1.2300-1.2330 වේ. යුගල වර්ධනයකදී, ප්රතිරෝධය 1.2760, 1.2800-1.2820, 1.2865-1.2900 හිදී හමුවනු ඇත.

● එහි පොලී අනුපාත තීරණය සහ පසුව පැවැත්වෙන මාධ්ය සාකච්ඡාව ඇතුළුව ජුනි 20 දින සඳහන් කළ එංගලන්ත බැංකුවේ රැස්වීමට අමතරව, එක්සත් රාජධානිය සඳහා නව පාරිභෝගික උද්ධමනය (CPI) දත්ත නිකුත් කරන ජුනි 19 බදාදා සටහන් කිරීම අවශ්ය වේ. ජූනි 21 සිකුරාදා ද වැදගත් වනු ඇතැයි බලාපොරොත්තු වේ. මෙම දිනයේ දී, එක්සත් රාජධානියේ ආර්ථිකයේ විවිධ අංශවල සිල්ලර විකුණුම් පරිමාවන් සහ මූලික ව්යාපාර ක්රියාකාරකම් (PMI) දර්ශක දැන ගනු ඇත.

USD/JPY: BoJ අනාගතයේ දී පොරොන්දු වූ වෙනස්කම් හැර වෙන කිසිවක් වෙනස් කළේ නැත

● එංගලන්ත බැංකුවේ මෙන් නොව, ජපාන බැංකුවේ (BoJ) රැස්වීම දැනටමත් සිදු වී ඇති අතර, එහි ප්රතිඵල පසුගිය සිකුරාදා, එනම් ජුනි 14 වන දින ප්රකාශයට පත් කරන ලදී. මෑත මාසවල දී යෙන් හි දුර්වලතාවය ආසියානු මුදල් වලට සෘණාත්මකව බලපා ඇත. මාර්තු මාසයේදී, මහ බැංකුව සිය පළමු පියවර ගෙන ඇත - 2007 සිට ප්රථම වතාවට අනුපාතය ඉහළ නැංවීම (2016 සිට එය -0.1% ක සෘණ මට්ටමේ තබා ඇත). නියාමකයා ද වසර 10 ක රජයේ බැඳුම්කර ප්රතිලාභ ඉලක්ක කිරීම අත්හැර දැමීය. ආයෝජකයින් ජපාන මහ බැංකුව තවදුරටත් මූල්ය උත්තේජක ලිහිල් කරයිද යන්න පිළිබඳ ඉඟි සඳහා සමීපව නිරීක්ෂණය කළහ.

නමුත් දැනට, BoJ සිය මුදල් ප්රතිපත්තිය වෙනස් නොකිරීමට තීරණය කර ඇති අතර, බැඳුම්කර මිලදී ගැනීම්වල වර්තමාන වේගය මසකට යෙන් ට්රිලියන 6 (ඩොලර් බිලියන 38) ලෙස පවත්වා ගෙන යයි. කෙසේ වෙතත්, ජූලි මාසයේ මීළඟ රැස්වීමේදී එය ක්රමානුකුලව අඩු කිරීම සඳහා සැලැස්මක් ඉදිරිපත් කිරීමට පොරොන්දු විය. "මූල්ය වෙලඳපොලවල දිගු කාලීන පොලී අනුපාත වඩාත් ප්රශස්තව ගොඩනැගීම සහතික කිරීම සඳහා [වසරක් හෝ දෙකක් ඇතුළත] අපගේ මිලදී ගැනීම් පරිමාව අඩු කිරීමට අපි පසුව තීරණය කළෙමු" මහ බැංකු ප්රකාශය පවසයි. ඒ සමගම, නියාමකයා නිවේදනය කළේ නිශ්චිත තීරණයක් ගැනීමට පෙර වෙළඳපල සහභාගිවන්නන්ගේ අදහස් රැස් කරන බවයි.

වාණිජ බැංකු සඳහා තැන්පතු අනුපාතය ද නොවෙනස්ව තබා ඇත - අපේක්ෂා කළ පරිදි එය 0.0%-0.1% පරාසයක තබා ගැනීමට නිලධාරීන් ඒකමතිකව ඡන්දය දුන්හ. මෙයින්, විශේෂඥයින් නැවත වරක් නිගමනය කළේ BoJ සිය ප්රමාණාත්මක ලිහිල් කිරීමේ (QT) මුදල් ප්රතිපත්තිය දැඩි කිරීමට ඉක්මන් නොවන බවයි.

ප්රංශ බැංකුවේ Societe Generale විශ්වාස කරන්නේ දුර්වල යෙන් නිසා රජයෙන් එල්ල වන පීඩනය අනුව, බොහෝ දුරට ඉඩ ඇති තත්ත්වය වනු ඇත්තේ අගෝස්තු මාසයේ සිට බැඳුම්කර මිලදී ගැනීම් අඩුවීම, සෑම මාස තුනකට වරක් ඔවුන්ගේ මිලදී ගැනීම් අඩු වී 2025 නොවැම්බර් වන විට බිංදුවට ළඟා වීමයි. Societe Generale ආර්ථික විද්යාඥයින්ට අනුව, BoJ මෙම වසරේ සැප්තැම්බර් මාසයේදී වට්ටම් අනුපාතය ඉහළ නැංවිය හැකිය.

● සත්ය වශයෙන්ම, USD/JPY හට US CPI සංඛ්යාලේඛන සහ ෆෙඩරල් මහ බැංකුවේ රැස්වීම වැනි පසුගිය සතියේ එවැනි සිදුවීම් නොසලකා හැරිය නොහැකි විය: එහි උච්චාවචන පරාසය ඒකක 240 ඉක්මවිය (පහළින් 155.71, ඉහළ 158.25). කෙසේ වෙතත්, දින පහේ ප්රතිඵලය එතරම් ආකර්ෂණීය නොවීය: 156.75 ට ආරම්භ වී එය 157.37 කින් අවසන් විය.

නුදුරු කාලීනව විශේෂඥයන්ගේ අනාවැකි මේ ආකාරයට පෙනේ: යුගලයේ දකුණු දෙසට චලනය සහ යෙන් ශක්තිමත් කිරීම සඳහා එකදු ඡන්දයක් ලබා නොදුන් අතර ඉතිරි ඡන්ද ඒකාකාරව බෙදී ඇත: 50% උතුරට යොමු වූ අතර 50% මධ්යස්ථව පැවතුනි. තාක්ෂණික විශ්ලේෂණය සඳහා, D1 හි සියලුම ප්රවණතා දර්ශක කොළ පැහැයෙන් වර්ණාලේප කර ඇත. ආසන්නතම ආධාරක මට්ටම 156.80-157.05 කලාපයේ වේ, පසුව 156.00-156.10, 155.45, 154.50-154.70, 153.10-153.60, 151.85-152.15, 150.80-151.00, 149.70-150.00, 148.40, 147.30-147.60, 146.50 වේ. ආසන්නතම ප්රතිරෝධය 157.70 ප්රදේශයේ පවතින අතර, පසුව 158.25-158.60, 160.00-160.20 වේ.

● ජපානය සඳහා සැලකිය යුතු ආර්ථික සංඛ්යාලේඛන නිකුත් කිරීම් ඉදිරි සතිය සඳහා සැලසුම් කර නොමැත.

ක්රිප්ටෝ මුදල් : බිට්කොයින් හි වර්තමානය සහ අනාගතය USA මත රඳා පවතී

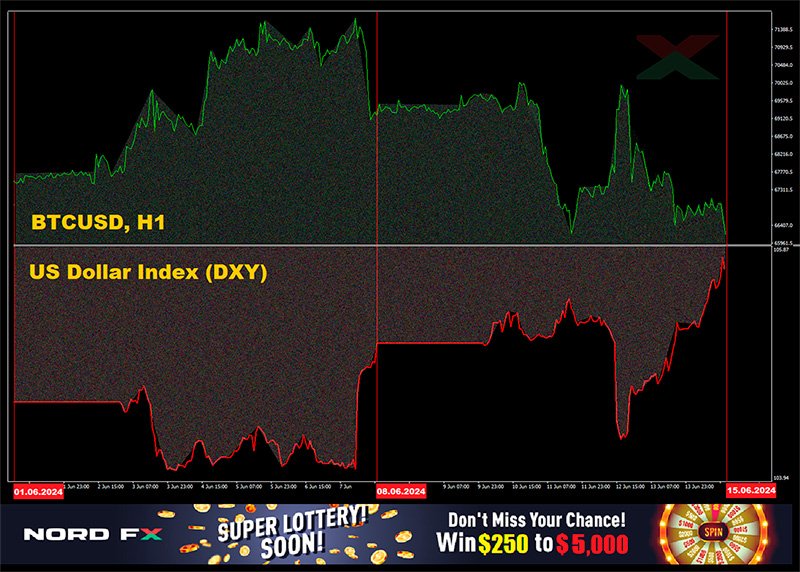

● ස්වාධීන ධාවකයින් නොමැති විට, ක්රිප්ටෝ වෙළඳපොල මෑතකදී ඩොලරය අනුගමනය කර ඇති අතර, එය ඇමරිකා එක්සත් ජනපදයේ සාර්ව සංඛ්යාලේඛන අනුගමනය කරන ෆෙඩරල් බැංකුව අනුගමනය කරයි. BTC/USD යනු පරිමාණයන් වැනිය, ප්රධාන ක්රිප්ටෝ මුදල එක් පැත්තකින් සහ අනෙක් පැත්තෙන් US ඩොලරය ඇත. ඩොලරය බර විය - බිට්කොයින් සැහැල්ලු විය, සහ අනෙක් අතට. සිකුරාදා, ජූනි 7, එක්සත් ජනපද ශ්රම වෙලඳපොලේ ශක්තිමත් සංඛ්යා ලේඛන නිකුත් කරන ලදී - ඩොලරය බර විය, බිට්කොයින් සැහැල්ලු විය. ජූනි 12 වන බදාදා, ඇමරිකා එක්සත් ජනපදයේ උද්ධමනය අඩු වෙමින් පවතින බව පෙනී ගියේය - ඩොලරය දුර්වල විය, බිට්කොයින් බර වැඩි විය. සවස් වන විට, ෆෙඩරල් මහ බැංකුව පොලී අනුපාතය සම්බන්ධයෙන් වෙලඳපොලවල් සන්සුන් කළේය - සහ පරිමාණයන් ආපසු හැරී ගියේය. BTC/USD සහ Dollar Index (DXY) ප්රස්ථාර දෙස බලන්න - ප්රතිලෝම සහසම්බන්ධය පිලිබඳ සැකයක් නැත.

● මෑත දිනවල, ක්රිප්ටෝ වෙළඳපොලේ ප්රමුඛත්වය මිලෙන් 7% ක් පමණ අහිමි විය. මෙයට හේතුව එක්සත් ජනපද මහ බැංකුවේ ඉහත සඳහන් කළ මුදල් ප්රතිපත්තියයි. බිට්කොයින්-ETF ගලා ඒම දින 19 ක තීරුවක් බිඳ දැමූ බව උද්යෝගය එකතු නොකළේය. ජූනි 11 දින පමණක් කර්මාන්ත අරමුදල් ඩොලර් මිලියන 65කට ආසන්න ප්රමාණයක් අහිමි විය. හේතු සමානය. එළඹෙන ගිම්හාන නිවාඩු සමය මගින් ඒවා අතිරේක කළ හැකිය - මූල්ය වෙලඳපොලවල නිවැරදි කිරීම් සහ විවේක කාලය.

● මෑතකදී, "ඩිජිටල් රත්රන්" $ 66,000 සහ $ 72,000 අතර පටු පරාසයක වෙළඳාම් කර ඇති බව වෙළෙන්දෝ සටහන් කරති. ජනප්රිය වෙළඳපල සහභාගිවන්නන්ගෙන් එක් අයෙකු පහල අගය කදිම පිවිසුම් ලක්ෂ්යයක් ලෙස සලකන අතර, ඔහුගේ වචනවලින් කිවහොත්, පරාසයේ ඉහළ මායිමට ඇතුළුවීම ඉහළ අවදානමක් දරයි. MN Capital නිර්මාතෘ සහ විශ්ලේෂක Michael van de Poppe නුදුරු අනාගතයේ දී විකුණුම්කරුවන්ගෙන් පීඩනය පවතිනු ඇති බව බැහැර නොකරයි. එවැනි තත්වයන් තුළ, බිට්කොයින් $65,000 දක්වා නිවැරදි විය හැකි අතර ඊටත් වඩා අඩු විය හැකිය. කෙසේ වෙතත්, van de Poppe ගැඹුරු මිල පහත වැටීමක් අපේක්ෂා නොකරයි. ඔහුට අනුව, $ 60,000 ප්රදේශය වටා විශාල ද්රවශීලතාවයක් සංකේන්ද්රනය වී ඇත. මෙම මට්ටම දැන් ශක්තිමත් ආධාරක ප්රදේශයක් ලෙස ක්රියා කරන බවත්, භූ දේශපාලන අස්ථාවරත්වය මගින් ධනාත්මක චලනයට සහාය විය හැකි බවත් මෙයින් ඇඟවේ.

● සමීක්ෂණවලට අනුව, ක්රිප්ටෝ ප්රජාවෙන් 70% කට වඩා වැඩි ප්රමාණයක් විශ්වාස කරන්නේ BTC තවදුරටත් වර්ධනයේ අද්දර සිටින බවයි. උදාහරණයක් ලෙස, "ප්රසාරණය වන කුඤ්ඤ" තාක්ෂණික විශ්ලේෂණ රටාව බිඳ දැමීමට බිට්කොයින් සූදානම් වන බව වෙළෙන්දෙකු වන Faibik විශ්වාස කරයි. ඔහුට අනුව, එහි ඉහළ මායිම බිඳ දැමීම ක්රිප්ටෝ මුදල් $94,000 ට වඩා ඉහළ යාමට මාර්ගය විවෘත කරනු ඇත. Crypto හි වෙළෙන්දෙකු වන Titan, අනෙක් අතට, මෙම ගිම්හානයේදී බිට්කොයින් $100,000 දක්වා ළඟා වනු ඇතැයි අපේක්ෂා කරයි. BTC හි වර්ධන අපේක්ෂාවන් විශාල ආයෝජකයින්ගේ ක්රියාකාරිත්වය මගින් ද පෙන්නුම් කෙරේ. කර්මාන්තයේ නියෝජිතයින්ට අනුව, විශාල වෙළෙන්දන්ගේ ක්රියාකාරීව බිට්කොයින් මත දිගු කාලීන වෙළදාම් වලට ඇතුල් වේ. Cryptoquant CEO Ki Young Ju පැහැදිලි කළේ $ 69,000 මට්ටම විශාල ආයෝජකයින් සඳහා විශේෂයෙන් ආකර්ෂණීය වී ඇති බවයි.

● Changpeng Zhao වෙනුවට නව Binance ප්රධාන විධායක නිලධාරී Richard Teng විශ්වාස කරන්නේ බිට්කොයින් ඉක්මනින් $80,000 ඉක්මවනු ඇති බවයි. වත්කම පිළිබඳ විශ්වාසය ශක්තිමත් කර ඇති ස්ථානීය BTC-ETF සමඟ Teng නව ඉහළ අගයක් සම්බන්ධ කරයි. ඩොනල්ඩ් ට්රම්ප් එක්සත් ජනපදයේ ජනාධිපති ලෙස තේරී පත් වුවහොත් ක්රිප්ටෝ මුදල් නීතිගත කිරීමට ද Binance ප්රධාන විධායක නිලධාරියා ඉඩ දෙයි. තමන් "ක්රිප්ටෝ ජනාධිපති" බව ප්රකාශ කරමින් ට්රම්ප් මැයි මාසයේදී කියා සිටියේ ඇමරිකා එක්සත් ජනපදය ගෝලීය ක්රිප්ටෝ කර්මාන්තයට නායකත්වය දිය යුතු බවයි.

කෙසේ වෙතත්, වර්තමානයේ, ක්රිප්ටෝ මුදල් නියාමනය කිරීමේ පියවර සංවර්ධනයේ සහ ක්රියාත්මක කිරීමේ අදියරේ පවතින අතර එමඟින් ආයෝජන සීමා වේ. විශේෂඥයින්ට අනුව, වර්තමාන ආයෝජනයන් පරීක්ෂණ අවස්ථා ලෙස සැලකිය යුතුය. ස්ථානීය ETF සැලකිය යුතු ද්රවශීලතාවයක් ආකර්ෂණය කර ඇත්තේ ඇමරිකා එක්සත් ජනපදයේ පමණක් බව ද සටහන් කළ යුතුය - බොහෝ රටවල ඒ හා සමාන උනන්දුවක් නොමැත.

බිලියනපතියෙකු වන Mark Cuban ට අනුව, ක්රිප්ටෝ මුදල් පිළිබඳ ආකල්පය එක්සත් ජනපද ජනාධිපති අපේක්ෂක ඩොනල්ඩ් ට්රම්ප් සහ ජෝ බයිඩන් අතර ප්රධාන වෙනසක් වනු ඇත, නමුත් දෙදෙනාම මෙම ප්රශ්නය තේරුම් නොගනිති. "NFTs විකිණීමෙන් මුදල් ඉපැයීම හැර ක්රිප්ටෝ මුදල් විද්යාව පිලිබඳ කිසිවක් [ට්රම්ප්] තේරුම් ගෙන ඇතැයි ඔබ සිතනවාද?" Cuban විමසුවේය. ඔහු තමාටම පිළිතුරු දුන්නේය: "[අපේක්ෂකයන්ට] කිසිවකුට තේරෙන්නේ නැත. නමුත් මම බොහෝ වාරයක් පවසා ඇත්තේ Biden හට [SEC සභාපති] Gary Gensler සහ ක්රිප්ටෝ-ඡන්දදායකයින් අතරින් තෝරා ගැනීමට සිදුවනු ඇති බවත්, එසේ නොවුවහොත් ඔහුට ධවල මන්දිරය අහිමි විය හැකි බවත්ය."

● Bitfinex ක්රිප්ටෝ හුවමාරු විශ්ලේෂකයින්ට අනුව, බිට්කොයින් හි මිල මාස කිහිපයක් සිට වසර භාගයක් ඇතුළත $120,000-125,000 දක්වා ඉහළ යා හැකිය. ඒ සමාන සංඛ්යා BitGo Crypto Trust සමාගමේ ප්රධාන විධායක නිලධාරී Mike Belshe විසින් නම් කර ඇත. ඔහුගේ මතය අනුව, 2024 අවසානය වන විට, පළමු ක්රිප්ටෝ මුදල $ 125,000-135,000 ක් වනු ඇත, සහ උත්ප්රේරකයන්ගෙන් එකක් වනුයේ එක්සත් ජනපද රජයේ ණය ඉහළ මට්ටමක පවතී. "අපගේ සාර්ව ආර්ථික වාතාවරණය බිට්කොයින් සඳහා අවශ්යතාවය දිගටම තහවුරු කරයි. නිසැකවම, එක්සත් ජනපද රජයේ ණය, පාලනයෙන් තොරය. මෙම තත්වය බිට්කොයින් නව පරම්පරාවේ රත්රන් යන අදහසට සහාය වේ" Belshe පැවසීය.

එක්සත් ජනපද විදේශ ප්රතිපත්තිය හේතුවෙන් එක්සත් ජනපද ඩොලරයට ලෝක සංචිත මුදල් ඒකකය ලෙස හිමි ස්ථානය අහිමි වන බව ද ඔහු සඳහන් කළේය. BitGo ප්රධාන විධායක නිලධාරියා විශ්වාස කරන්නේ එරට ඩොලරය ආයුධයක් ලෙස සහ හැසිරවීමේ මාධ්යයක් ලෙස භාවිතා කරන බවයි. "මේ අනුව, එක්සත් ජනපද ණය අර්බුදය එකකි, විදේශ ප්රතිපත්ති සහ සම්බාධක පාලනය තවත් එකකි. එමෙන්ම BRICS විකල්ප ගෙවීම් පද්ධති ඉදිරිපත් කරයි. මෙය බිට්කොයින් පවතින්නේ මන්දැයි කතාවයි" ඔහු නිගමනය කළේය.

● ජූනි 14 සිකුරාදා සවස මෙම සමාලෝචනය ලියන විට, BTC/USD $65,800 හි ගනුදෙනු වේ. සම්පූර්ණ ක්රිප්ටෝ වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 2.38 කි (සතියකට පෙර ඩොලර් ට්රිලියන 2.54). බිට්කොයින් හි ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.30 දක්වා ළඟා වී ඇති අතර, විශේෂඥයින් අනතුරු අඟවන පරිදි, අනාගත ගලා ඒමේ බලපෑම අඩු කරයි. අශුභවාදීන් පවසන්නේ වත්කම දැනටමත් "අධික ලෙස උණුසුම් වී ඇති" බවත්, $ 125,000 වෙත ළඟා වීමට නම් එහි ප්රාග්ධනීකරණය දෙගුණයක් විය යුතු බවයි. ඔවුන්ගේ මතය අනුව, අධික ලෙස මිලදී ගත් කාලය තුළ එවැනි දැවැන්ත ගලා ඒමක් සිදු විය නොහැක, එබැවින් යමෙකු නිවැරදි කිරීමක් සහ පසුව ඒකාබද්ධ කිරීමක් අපේක්ෂා කළ යුතුය. එවැනි ප්රතිඵලයක හැකියාව බිට්කොයින් බිය සහ ඉල්ලුම මගින් ද ඉඟි කර ඇත: දින 7ක් පුරා එය ලකුණු 77 සිට 70 දක්වා පහත වැටී දැඩි ඉල්ලුම කලාපයෙන් ඉල්ලුම කලාප වෙත මාරු විය.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.