EUR/USD: ස්විට්සර්ලන්තය ඩොලරය ශක්තිමත් කරයි

● පසුගිය සතියේ ප්රධාන සිදුවීම වූයේ නිසැකව ම මාර්තු 20 වැනි දින එක්සත් ජනපද ෆෙඩරල් සංචිතයේ FOMC (ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව) රැස්වීමයි. අපේක්ෂා කළ පරිදි, ඇමරිකානු මහ බැංකුව ඒකමතිකව ප්රධාන පොලී අනුපාතිකය වසර 23 ක් තුළ 5.50%, අඛණ්ඩව පස්වන රැස්වීම සඳහා එහි ඉහළම මට්ටමේ පවත්වා ගැනීමට තීරණය කළේය. අනුපාතය අපේක්ෂා කළ බැවින්, ෆෙඩරල් මහ බැංකුවේ ප්රධානීන්ගේ අදහස් සහ අනාවැකි කෙරෙහි වෙළඳපල සහභාගිවන්නන් සැලකිය යුතු ලෙස උනන්දු විය. වඩාත්ම වැදගත් ප්රකාශය වූයේ නියාමකයාගේ ප්රධානියා වන ජෙරොම් පවෙල්, මෙම වසරේ ණය ගැනීමේ පිරිවැය අඩු කිරීමේ අදියර තුනක් සලකා බැලීම පිළිබඳව සඳහන් කළ අතර එය පදනම් ලකුණු 75 ක් (bps) විය. දිගුකාලීන අනුපාත අනාවැකිය 2.50% සිට 2.60% දක්වා ඉහළ නැංවීය.

රැස්වීමෙන් පසු අදහස් දැක්වීමේදී, එක්සත් ජනපද ආර්ථිකයේ ශක්තිමත් වර්ධනයක් සටහන් විය. මෙම වසරේ දළ දේශීය නිෂ්පාදිතයේ අනාවැකිය 1.4% සිට 2.1% දක්වා සහ 2025 සඳහා 1.8% සිට 2.0% දක්වා වැඩි කර ඇත. විරැකියාව අඩු මට්ටමක පවතින ශ්රම වෙළඳපොළ ද යහපත් සෞඛ්ය තත්ත්වයක පවතින බව පෙනේ. නව අනාවැකියට අනුව, එය කලින් අපේක්ෂිත 4.1% ට සාපේක්ෂව 4.0% දක්වා ළඟා විය හැකිය. කෘෂිකාර්මික අංශයෙන් පිටත (NonFarm වැටුප් ලේඛන) පෙබරවාරි මාසයේදී නිර්මාණය කරන ලද නව රැකියා සංඛ්යාව 275K වන අතර එය පෙර පැවති 229K අගය සහ 198K හි අනාවැකිය යන ද්විත්වයම සැලකිය යුතු ලෙස ඉක්මවයි.

● උද්ධමනය සම්බන්ධයෙන්, එය අඩු වී ඇති අතර, ප්රකාශයේ සඳහන් කර ඇති පරිදි එය "උසස්" ලෙස පවතී. පෙබරවාරි මාසය සඳහා වන පාරිභෝගික මිල දර්ශකය (CPI) සංඛ්යාලේඛන වසරින් වසර පදනම මත 3.2% ක වැඩිවීමක් පෙන්නුම් කරයි. මූලික පුද්ගල පරිභෝජන වියදම් (PCE) දර්ශකය 2.6% ක් වනු ඇතැයි අපේක්ෂා කරන අතර, 2024 අවසානය වන විට උද්ධමනය 2.4% හි පියවීමට අපේක්ෂා කෙරේ. මීට පෙර, මෙම සංඛ්යා දෙකම දෙසැම්බර් මාසයේදී 2.4% ක් වනු ඇතැයි අනාවැකි පල කරන ලදී.

උපරිම රැකියා ලබා ගනිමින් උද්ධමනය 2.0% දක්වා පහත හෙලීම දිගු කාලීන අරමුණ බව එම අදහස් මගින් අවධාරණය කර ඇත. මේ අනුව, ෆෙඩරල් සංචිතය උද්ධමන අවදානම් පිළිබඳව සුපරීක්ෂාකාරී වනු ඇත. එහි අරමුණුවලට බාධා කරන සාධක මතු වුවහොත් මුදල් ප්රතිපත්ති පරාමිතීන් සඳහා ගැලපීම් සිදු කළ හැකිය. මෙම සාධකවලට ශ්රම වෙලඳපොල තත්ත්වය, ආර්ථික වර්ධනය, එක්සත් ජනපදයේ උද්ධමනය, ගෝලීය ආර්ථිකයේ තත්ත්වය සහ ජාත්යන්තර සිදුවීම් ඇතුළත් නමුත් ඒවාට සීමා නොවේ.

දැනටමත් සඳහන් කර ඇති පරිදි, 2024 සඳහා වන මූලික අවස්ථාවට පදනම් ලකුණු 25 බැගින් අනුපාත අඩු කිරීම් තුනක් ඇතුළත් වේ. එසේ වුවද, FOMC හි සාමාජිකයින් දෙකක් හෝ එක් අඩු කිරීමක් සිදු කිරීමේ හැකියාව අඩු කර නැත. රොයිටර්ස් විසින් කරන ලද සමීක්ෂණයකින් හෙළි වූයේ, ආර්ථික විද්යාඥයින් 108 න් 72 ක් හෝ තුනෙන් දෙකක්, ජුනි මාසයේදී සිදුවනු ඇති පළමු අනුපාත කප්පාදුව අපේක්ෂා කරන අතර, පසුව මෙම වසරේ වැටීමෙන් අපේක්ෂා කරන බවයි.

● ෆෙඩරල් සංචිත රැස්වීමේ ප්රතිඵලවලට කොටස් වෙලඳපොල ධනාත්මක ප්රතිචාර දැක්වීය. S&P 500, Dow Jones සහ Nasdaq දර්ශක සියල්ල ඉහලට ගමන් කල අතර, මුදල් ප්රතිපත්ති ලිහිල් කිරීමේ ආරම්භය පිලිබඳ ප්රවෘත්තිය ආයෝජකයින් සතුටු නොකළ බැවින්, ඩොලර් දර්ශකය (DXY) විසින් පිළිබිඹු නොකරන ලද ප්රතික්රියාවකි. එහි ප්රතිඵලයක් ලෙස EUR/USD තියුනු ලෙස ඉහල ගියේය. කෙසේ වෙතත්, මාර්තු 21 වන දින, ස්විට්සර්ලන්ත ජාතික බැංකුව (SNB) අනපේක්ෂිත ලෙස එහි ප්රධාන පොලී අනුපාතය පදනම් අංක 25 කින් 1.5% දක්වා සිය කාර්තු රැස්වීමේදී අඩු කිරීමෙන් පසුව, 1.75% හි අනුපාතය පවත්වා ගැනීමේ වෙළඳපල අපේක්ෂාවන්ට පටහැනිව ඇමරිකානු මුදල් ආපසු ලබා ගත්තේය.

"පසුගිය වසර දෙකහමාර තුළ උද්ධමනයට එරෙහි ඵලදායී සටනට ස්තූතිවන්තවන්නට මුදල් ප්රතිපත්තිය ලිහිල් කිරීමට හැකි විය," SNB ප්රකාශ කළේය. "උද්ධමනය මාස කිහිපයක් තිස්සේ 2% ට වඩා අඩු මට්ටමක පවතින අතර මිල ස්ථායීතාවයේ නිර්වචනයට අනුරූප වන පරාසය තුළ පවතී. නවතම අනාවැකියට අනුව, ඉදිරි වසරවලදී උද්ධමනය මෙම පරාසය තුළ පවතිනු ඇතැයි අපේක්ෂා කෙරේ."

මේ අනුව, COVID-19 වසංගතය හේතුවෙන් අනුපාතය වැඩිවීමේ දිගු චක්රයකින් පසු සිය ප්රතිපත්තිය ලිහිල් කිරීම ආරම්භ කළ පළමු ප්රධාන මහ බැංකුව බවට SNB පත් විය. එහි ප්රතිඵලයක් වශයෙන්, වෙළෙන්දෝ ෆෙඩරල් මහ බැංකුවේ අනුපාත කප්පාදු සංඥා පිළිබඳව "අමතක වී" ඩොලර් මිලදී ගැනීමට පටන් ගත් අතර, ඔවුන් දැනට අඩු අවදානම් මට්ටමක් සහිත එකම ඉහළ ප්රතිලාභයක් සහිත මුදල් ඒකකය ලෙස පවතී.

● මාර්තු 21 දින ප්රකාශයට පත් කරන ලද එක්සත් ජනපදයේ ව්යාපාරික ක්රියාකාරකම් දත්ත මගින් වැඩ කරන සතිය අවසානයේ ඩොලරය සඳහා සහය ලබා දී ඇත. S&P ගෝලීය සංයුක්ත PMI දර්ශකය 52.2 සිට 52.5 දක්වා වැඩි වූ අතර සේවා අංශය සඳහා PMI දර්ශකය අඩු විය. 52.3 සිට 51.7 දක්වා, එය ආර්ථික වර්ධනය හැකිලීමෙන් වෙන් කරන 50.0 සීමාවට වඩා ඉහළින් පැවතුනි. මේ අතර, ෆිලඩෙල්ෆියා නිෂ්පාදන අංශයේ ව්යාපාරික ක්රියාකාරකම් දර්ශකය අනාවැකි ඉක්මවා 3.2 දක්වා ළඟා වූ අතර සතිය සඳහා එක්සත් ජනපදයේ ආරම්භක රැකියා විරහිත හිමිකම් ප්රමාණය 215K සිට 210K දක්වා පහත වැටුණි..

● EUR/USD පසුගිය දින පහේ සතිය 1.0808 අගයකින් අවසන් විය. නුදුරු අනාගතයේ අනාවැකිය සම්බන්ධයෙන්, මාර්තු 22 සිකුරාදා සවස මෙම සමාලෝචනය ලියන විට, විශේෂඥයින්ගෙන් 50% ඩොලරය ශක්තිමත් කිරීම සහ යුගලය තවදුරටත් පහත වැටීම සඳහා සහය ලබා දුන්හ. 20% ක් යුරෝවට පක්ෂ වූ අතර 30% මධ්යස්ථ ස්ථාවරයක් ගත්හ. D1 මත ඇති ඔස්කිලේටර අතරින් 15%ක් පමණක් හරිත වර්ණ වේ, 85%ක් රක්ත වර්ණ වේ, ඉන් හතරෙන් එකක් පෙන්නුම් කරන්නේ යුගලය අධික ලෙස අලෙවි වී ඇති බවයි. ප්රවණතා දර්ශක සඳහා, හරිතයන් 10% ක් ඇති අතර රතු පැහැයෙන් 90% ක නිරපේක්ෂ බහුතරයක් ඇත. යුගල සඳහා ආසන්නතම ආධාරකය 1.0795-1.0800 කලාපයේ පිහිටා ඇත, පසුව 1.0725, 1.0680-1.0695, 1.0620, 1.0495-1.0515, සහ 1.0450. ප්රතිරෝධක කලාප 1.0835-1.0865, 1.0900-1.0920, 1.0965-1.0980, 1.1015, 1.1050, සහ 1.1100-1.1140 යන ප්රදේශවල දක්නට ලැබේ.

● බැංකු සහ කොටස් හුවමාරු වසා ඇති කතෝලික රටවල මහ සිකුරාදා හේතුවෙන් ඉදිරි වෙළඳ සතිය වෙනදාට වඩා කෙටි වනු ඇත. එය මාසයේ අවසාන සතිය සහ පළමු කාර්තුව ද වනු ඇත. වෙළඳපල සහභාගිවන්නන් කාර්තුව සාරාංශ කරනු ඇති අතර වැදගත් සංඛ්යාලේඛන නිකුත් කිරීම් කිහිපයක් ඇත. එසේ වුවද, ජර්මනියේ සිල්ලර විකුණුම් පිළිබඳ දත්ත නිකුත් කරනු ලබන මාර්තු 28 බ්රහස්පතින්දා දින දර්ශනයේ කැපී පෙනෙන අතර, එක්සත් ජනපද දළ දේශීය නිෂ්පාදිතය සහ රැකියා විරහිත හිමිකම් ප්රමාණය පිළිබඳ සංශෝධිත වාර්ෂික දත්ත ද නිකුත් කෙරේ. සිකුරාදා, මාර්තු 29, නිවාඩුව නොතකා, එක්සත් ජනපදයේ පාරිභෝගික වෙළඳපොළ පිළිබඳ සංඛ්යාලේඛන නිකුත් කරනු ලබන අතර, ෆෙඩරල් සංචිතයේ සභාපති ජෙරොම් පවෙල් කතා කිරීමට නියමිතය.

GBP/USD: BoE දැඩි මුල්ය ප්රතිපත්තියක සිට මෘදු ප්රතිපත්තියක් වෙත

● එංගලන්තයේ බැංකු (BoE) රැස්වීමට දිනකට පෙර මාර්තු 20 බදාදා නිකුත් කරන ලද එක්සත් රාජධානියේ පාරිභෝගික උද්ධමනය පිළිබඳ දත්ත, සුළු අඩුවීමක් පෙන්නුම් කළ අතර අපේක්ෂාවන්ට වඩා ටිකක් පහත වැටුණි. වසරින් වසර CPI අපේක්ෂිත 3.5%ට සාපේක්ෂව 4.0% සිට 3.4% දක්වා මන්දගාමී විය. පෙබරවාරියේ මූලික CPI, වාර්ෂික පදනමින්, 5.1% හි මාස තුනක ස්ථාවරත්වයකින් පසු 4.5% දක්වා පහත වැටුණි. ප්රතිවිරුද්ධව, CPI ජනවාරි මාසයේදී එම විශාලත්වයේ පහත වැටීමෙන් පසුව 0.6% ක මාසික වැඩිවීමක් සිදු විය. නමුත් මෙම වැඩිවීම තවමත් වෙළඳපොලේ 0.7% අපේක්ෂාවට වඩා අඩු විය. පෙබරවාරි මාසයේදී නිෂ්පාදක මිලදී ගැනීමේ මිල 0.4% කින් අඩු වූ අතර, වසරින් වසර 2.7% ක අලාභයක් සමඟ, බලශක්තිය, ලෝහ සහ සමහර කෘෂිකාර්මික නිෂ්පාදන මිල ගණන් අඩුවීම හේතුවෙන් 2022 මැයි මාසයේ දක්නට ලැබුණු මට්ටම් කරා ආපසු ගියේය.

නියාමකයාගේ රැස්වීමට පැය කිහිපයකට පෙර, ධනාත්මක නමුත් මිශ්ර ප්රතිඵල පෙන්වමින් මූලික ව්යාපාර ක්රියාකාරකම් දත්ත ද නිකුත් කරන ලදී. නිෂ්පාදන PMI අගය 49.9 දක්වා ඉහළ ගොස් තීරනාත්මක 50.0 ලකුණට සමීප වෙමින් (47.8 ක අනාවැකිය සහ පෙර අගය 47.5 සමඟ). ඊට වෙනස්ව සේවා අංශයේ දර්ශකය 53.8 සිට 53.4 දක්වා පහත වැටුණේ එය ස්ථාවරව පවතිනු ඇතැයි අපේක්ෂා කළ ද ය. එහි ප්රතිඵලයක් වශයෙන්, සංයුක්ත PMI අගය 53.0 සිට 52.9 දක්වා පහත වැටුණු අතර, ආර්ථිකයේ වර්ධන කලාපය තුළ ඉතිරි විය.

● මාර්තු 21, බ්රහස්පතින්දා පැවති එංගලන්ත බැංකුවේ රැස්වීම සම්බන්ධයෙන්, අපේක්ෂා කළ පරිදි, නියාමකයා විසින් අඛණ්ඩව පස්වන රැස්වීම සඳහා පවුම සඳහා ප්රධාන පොලී අනුපාතය 5.25% ලෙස නොවෙනස්ව තබා ඇත. ආණ්ඩුකාර ඇන්ඩෘ බේලි ප්රකාශ කළේ ආර්ථිකය තවමත් අනුපාත අඩු කළ හැකි තත්ත්වයට පැමිණ නැති නමුත් සෑම දෙයක්ම “නිවැරදි දිශාවට” ගමන් කරන බවයි.

● පුදුමයට කරුණක් වූයේ, අනුපාත වැඩිවීමක් සඳහා කලින් සහය දුන් BoE හි මූල්ය ප්රතිපත්ති කමිටුවේ සාමාජිකයන් දෙදෙනෙක්, ඔවුන්ගේ ස්ථාවරය ආපසු හරවා යවා ඇත්තේ, පවුම නැවත විකිණීමට තුඩු දුන් විටය. ජපානයේ MUFG බැංකුවේ ආර්ථික විද්යාඥයින්ට අනුව, ඡන්ද ප්රතිඵලය "අප බලාපොරොත්තු වූවාට වඩා කලින් පොලී අනුපාත අඩුවීමේ වැඩි සම්භාවිතාව සාධාරණීකරණය කරයි. එංගලන්ත බැංකුව ජුනි හෝ අගෝස්තු මාසයේදී අවසන් තීරණය ගන්නේද යන්න විවෘත ප්රශ්නයකි. මේ වසරේ පදනම් ලකුණු 100 ක අනුපාත කප්පාදුවක් සිදුවනු ඇති බවට අපගේ මතය පවත්වා ගනී." "මේ වසර සඳහා අනුපාත කප්පාදුවේ සිදුවිය හැකි විශාලත්වය සමඟ ජූනි මාසයේ අනුපාත කප්පාදුවක් තුළ වෙළඳපොළේ විශ්වාසය ශක්තිමත් වුවහොත් කෙටි කාලීනව පවුම තවදුරටත් දුක් විඳිය හැකිය" යනුවෙන් MUFG විශේෂඥයින් වැඩිදුරටත් පැවසීය.

● "සත්ය වශයෙන්ම, එංගලන්ත බැංකුව පොලී අනුපාත අඩු කිරීම සඳහා තවත් පියවරක් ගෙන ඇත," ජර්මනියේ Commerzbank හි ඔවුන්ගේ සගයන් හඬ නගයි. "නමුත් මෙය බලාපොරොත්තු වූවාට වඩා ඉක්මනින් සිදුවේද යන්න පිළිබඳව, ප්රතිපත්ති සම්පාදකයින් කිසිවෙක් අනුපාත වැඩිවීමක් සඳහා ඡන්දය නොදුන් නිසා, තවමත් සම්පූර්ණයෙන්ම පැහැදිලි නැත." Commerzbank විශ්වාස කරන්නේ "SNB හි අනපේක්ෂිත අනුපාත කප්පාදුව නිසා ඇති වූ සමස්ත මෘදු ප්රතිපත්තියක මනෝභාවයේ පසුබිමට එරෙහිව, පවුම පාඩු ලබන පැත්තට ගොස් දෙවන අයහපත්ම මුදල් ඒකකය බවට පත් විය. එසේම, වෙළඳපල හැඟීම් අනුව, එය වඩාත්ම අවදානමට ලක්විය හැකි මුදල් වර්ගය බවට පත්වීමට අවස්ථාව තිබේ."

● පසුගිය සතිය 1.2734 මට්ටමකින් ආරම්භ කරමින්, GBP/USD එය 1.2599කින් අවසන් කරන ලදී. එහි ආසන්න කාලීන දිශානතිය පිළිබඳ විශ්ලේෂක අදහස් බෙදී ඇත: අඩක් (50%) යුගලයේ පරිහානියට සහය දුන් අතර 25% එහි ඉහල නැගීම සඳහා සහ 25% මධ්යස්ථභාවය පවත්වා ගෙන ගියහ. D1 හි දර්ශක කියවීම් හරියටම EUR/USD සඳහා සමාන වේ. ඔස්කිලේටර් අතරින් 15%ක් පමණක් උතුරට, 85%ක් දකුණට බලයි, ඉන් හතරෙන් එකක් යුගලය අධික ලෙස අලෙවි වී ඇති බවට සංඥා කරයි. ප්රවණතා දර්ශක සඳහා, 10% මිලදී ගැනීම සහ 90% විකිණීම නිර්දේශ කරයි. යුගලය දකුණට ගමන් කළහොත්, එය 1.2575, 1.2500-1.2535, 1.2450, 1.2375, 1.2330, 1.2085-1.2210, 1.2110, 1.2035-1.2070 හි ආධාරක මට්ටම් සහ කලාප හමුවනු ඇත. ඉහළට චලනය වන අවස්ථාවක, 1.2635, 1.2730-1.2755, 1.2800-1.2820, 1.2880-1.2900, 1.2940, 1.3000, සහ 1.3140 මට්ටම්වල ප්රතිරෝධය සපුරාලනු ඇත.

● එක්සත් රාජධානියේ ආර්ථිකය සම්බන්ධ සැලකිය යුතු සිදුවීම් කිසිවක් ඉදිරි සතිය සඳහා සැලසුම් කර නොමැත. මහ සිකුරාදා නිසා මාර්තු 29 වැනි දින මෙරට රජයේ නිවාඩු දිනයක් බව වෙළෙඳුන් ද මතක තබා ගත යුතුය.

USD/JPY: BoJ යෙන් ගිල දැමූ ආකාරය

● න්යායාත්මකව, පොලී අනුපාතය ඉහළ ගියහොත්, මුදල් ශක්තිමත් වේ. නමුත් එය න්යායාත්මකව පමණි. මාර්තු 19 වන අඟහරුවාදා ජපාන බැංකුවේ (BoJ) රැස්වීමෙන් පෙන්නුම් කරන පරිදි යථාර්ථය සැලකිය යුතු ලෙස වෙනස් විය හැකිය.

ඒ වන තුරු, 2016 පෙබරවාරි මාසයේ සිට -0.1% ක සෘණ පොලී අනුපාත මට්ටමක් පවත්වා ගෙන ගිය ලොව එකම මහ බැංකුව BoJ විය. දැන්, වසර 17කට පසු පළමු වතාවට, නියාමකයා එය 0.0- පරාසයක් දක්වා ඉහළ නංවා ඇත. වසරකට 0.1%. එය දස අවුරුදු රජයේ බැඳුම්කර (YCC) අස්වැන්න පිළිබඳ පාලනය ද අත්හැරියේය. මාධ්ය වාර්තා කරන පරිදි, මෙම පියවර "නූතන ඉතිහාසයේ අප දැක ඇති වඩාත්ම ආක්රමණශීලී සහ සාම්ප්රදායික නොවන මුදල් ලිහිල් කිරීමේ ප්රතිපත්තියෙන් බැහැරවීමක් නියෝජනය කරයි." එහෙත්, මෙම වැදගත් තීරණයෙන් පසුව, අගය කිරීම වෙනුවට, යෙන් පහත වැටුණු අතර, USD/JPY යුගලය 151.85 හි ඉහළ අගයකට ළඟා විය. විශ්ලේෂකයින් විශ්වාස කරන්නේ මෙම සෑම මහ බැංකු ක්රියාවක්ම වෙළඳපල අපේක්ෂාවන් සපුරාලීම සහ දැනටමත් මිල කර ඇති නිසා මෙය සිදු වූ බවයි.

● වැඩ සතිය අවසානයේ ප්රකාශයට පත් කරන ලද පෙබරවාරි සඳහා ජපානයේ උද්ධමනය පිළිබඳ දත්ත, ජපන් මුදල් ඒකකයට යම් සහයක් ලබා දුන්නේය. රටේ සංඛ්යාලේඛන කාර්යාංශය වාර්තා කළේ වාර්ෂික ජාතික පාරිභෝගික මිල දර්ශකය (CPI) පෙර පැවති 2.2% සිට 2.8% කින් ඉහළ ගොස් ඇති බවයි. එහි ප්රතිඵලයක් වශයෙන්, ආයෝජකයින් නිගමනය කළේ 2.0% ඉලක්කගත මට්ටමට වඩා මිල පීඩනය අඛණ්ඩව පැවතීම ජපාන බැංකුවට පොලී අනුපාත ධනාත්මක මට්ටමක පවත්වා ගැනීමට ඉඩ සලසන බවයි.

කෙසේ වෙතත්, අනුපාත පවත්වා ගැනීම යනු ඒවා වැඩි කිරීම නොවේ. නෙදර්ලන්තයේ විශාලතම බැංකු සමූහය වන ING හි ආර්ථික විද්යාඥයන් ලියා ඇති පරිදි, BoJ විසින් අනුපාත ඉහල නැංවීමට වඩා යෙන් හි තත්වය ෆෙඩරල් සංචිතයේ අනුපාත කප්පාදුව මත රඳා පවතී. ඔවුන් ප්රකාශ කළේ: "එක්සත් ජනපදයේ අනුපාත පහත හෙලන තුරු යෙන් සඳහා අනුපාත ඉහල දැමීමේ අස්ථාවරත්වය ඉක්මවා තිරසාර ලෙස ශක්තිමත් කිරීම දුෂ්කර වනු ඇත" යනුවෙනි.

● ජපන් රජය විසින් මුදල් ක්ෂේත්රය තුළ, සරලව කිවහොත්, මුදල් මැදිහත්වීම් සම්බන්ධයෙන් කළ හැකි මැදිහත්වීම් පිළිබඳ වර්ධනය වන සමපේක්ෂනවලින් යෙන් තවත්, නමුත් ඉතා දුර්වල සහයෝගයක් ලැබිණි. ජපානයේ මුදල් ඇමති, Shunichi Suzuki, මුදල් සංචලනය ස්ථාවර විය යුතු බවත්, විනිමය අනුපාත උච්චාවචනයන් සමීපව නිරීක්ෂණය කරන බවත් ප්රකාශ කළේය. කෙසේ වෙතත්, මේවා හුදු වචන මිස සංයුක්ත ක්රියා නොවේ, එබැවින් ඒවා ජාතික මුදලට සැලකිය යුතු ලෙස ආධාර කළේ නැත. එහි ප්රතිඵලයක් වශයෙන්, යුගලය අවසන් සටහන 151.43 ලෙස සටහන් කරමින් සතිය අවසන් විය.

● USD/JPY හි නුදුරු අනාගතය සම්බන්ධයෙන්, යුගලය පහතයාම සඳහා විශේෂඥයින්ගෙන් 50% කින් සමන්විත වන අතර, 40% ක් තීරණයක් ගෙන නොමැති අතර, 10% ක් එක්සත් ජනපද මුදල තවදුරටත් ශක්තිමත් කිරීම සඳහා සහය ලබා දුන්හ. තාක්ෂණික විශ්ලේෂණ මෙවලම්, සිද විය හැකි මුදල් මැදිහත්වීම් පිළිබඳ කටකතා පිලිබඳ නොදන්නා බව පෙනේ. එහි ප්රතිඵලයක් ලෙස, D1 හි සියලුම 100% ප්රවණතා දර්ශක සහ ඔස්කිලේටර් ඉහළට යොමු වී ඇති අතර, පසුව ඇති ඒවායින් 20%ක් වැඩිපුර මිලට ගත් කලාපයේ ඇත. ආසන්නතම ආධාරක මට්ටම් 150.85, 149.70, 148.40, 147.30-147.60, 146.50, 145.90, 144.90-145.30, 143.40-143.720, 142.720, 142.40 වේ. ප්රතිරෝධක මට්ටම් සහ කලාප 151.85-152.00, 153.15 සහ 156.25 හි පිහිටා ඇත.

● මාර්තු 29 සිකුරාදා, ටෝකියෝ කලාපය සඳහා පාරිභෝගික මිල දර්ශකය (CPI) අගයන් ප්රකාශයට පත් කෙරේ. මීට අමතරව, ඉදිරි දිනවලදී ජපාන ආර්ථිකය සම්බන්ධ වෙනත් වැදගත් සිදුවීම් කිසිවක් සැලසුම් කර නොමැත.

ක්රිප්ටෝ මුදල්: බිට්කොයින් - අඩකට පෙර සන්සුන් වීම

● මාර්තු 14 වන දින බිට්කොයින් $ 73,743 හි නව සර්වකාලීන ඉහළම මට්ටමට ළඟා වූ පසු, කෙටි කාලීන සමපේක්ෂකයින් විසින් විකුණුම් සහ ලාභ ලැබීමේ රැල්ලක් අනුගමනය කළේය. BTC/USD තියුනු ලෙස පසු බැස, ආසන්න වශයෙන් 17.5% අහිමි විය. දේශීය අවම අගය $ 60,778 ක් ලෙස සටහන් වූ අතර, ඉන් පසුව ප්රමුඛ ක්රිප්ටෝ මුදල්, අඩකින් අඩුවීම අපේක්ෂාවෙන්, නැවතත් වේගවත් වීමට පටන් ගත්තේය.

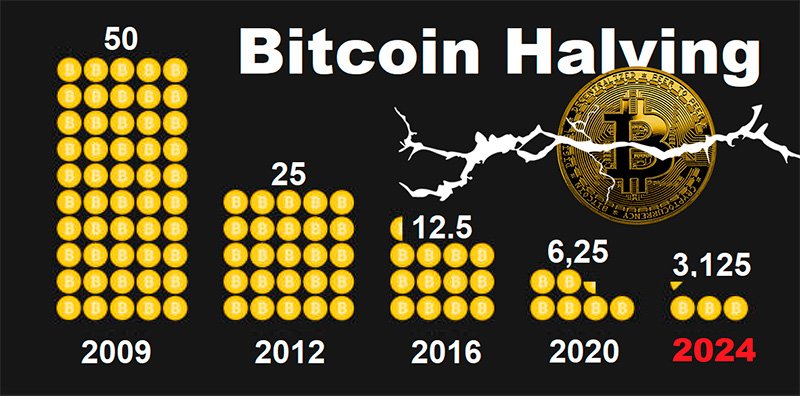

අඩක් කිරීම යනු දළ වශයෙන් සෑම වසර හතරකට වරක් සිදු වන සිදුවීමක් බව සිහිපත් කිරීම වටී, තවත් කුට්ටි 210,000 ක් කැණීමෙන් පසුව, බිට්කොයින් බ්ලොක්චේන් හි නව බ්ලොක් එකක් සඳහා පතල් ත්යාගය අඩකින් කපා හැරේ. මෙය ස්වභාවිකවම ප්රශ්නය මතු කරයි: මෙය සිදු කරන්නේ ඇයි? උද්ධමනය මැඩපැවැත්වීමේ යාන්ත්රණයක් ලෙස අඩක් අඩු කිරීම සැලසුම් කර ඇත. පතල් කම්කරුවන්ගේ ත්යාග අඩු වන විට, සෑම වටයක් සමඟම අඩු නව කොයින නිපදවනු ලැබේ. මෙය වෙළඳපොලේ බිට්කොයින් හිඟයක් පවත්වා ගැනීම සහ සැපයුම සහ ඉල්ලුම ඉදිරිදර්ශනයකින් ටෝකනයේ මිල කෙරෙහි ධනාත්මක බලපෑමක් ඇති කිරීමට අදහස් කෙරේ.

මුළු බිට්කොයින් නිකුත් කිරීම කොයින මිලියන 21 කට සීමා වේ. 2023 දෙසැම්බර් වන විට පතල් කම්කරුවන් දැනටමත් කොයින මිලියන 19.5 ක් ලබාගෙන ඇති අතර එය මුළු පරිමාවෙන් 93% කට ආසන්න වේ. 2040 සහ 2048 අතර යම් කාලයකදී සිදුවනු ඇතැයි අනාවැකි පල කර ඇති අවසන් බිට්කොයින් කැණීම් කරන තෙක් අඩක් සිදුවනු ඇත. 2040 (8 වන භාගය), පතල් කම්කරුවන්ගේ ත්යාග 0.1953125 BTC සහ 2048 (10 වන භාගය) - BTC 820 (10 වන භාගය) - 820. මෙයින් පසු, පතල් කම්කරුවන් ගනුදෙනු ගාස්තු වලින් පමණක් ආදායම උපයනු ඇත. එලඹෙන, සිව්වන අර්ධය මේ වසරේ අප්රේල් 20 වන දින සිදු වීමට බොහෝ දුරට ඉඩ ඇති අතර, පතල් කැණීම් කුට්ටි සඳහා ත්යාගය 6.25 BTC සිට 3.125 BTC දක්වා අඩු වේ.

● ස්ථානීය බිට්කොයින් ETF වටා ඇති උද්දීපනයට ස්තූතිවන්ත වන අතර අඩක් අඩුවීම අපේක්ෂාවෙන් FOMO (අතුරුදහන් වීමේ බිය) බලපෑමට ස්තූතිවන්ත වන අතර, ප්රධාන ක්රිප්ටෝ මුදල්වල යම් හිඟයක් දැනටමත් නිරීක්ෂණය වී ඇත. Bitcointreasuries ට අනුව, BTC හි සැලකිය යුතු කොටසක් රාජ්ය සහ පුද්ගලික ආයෝජන සමාගම්, රජයන්, විනිමය සහ ආයෝජන අරමුදල් සතු වේ. සමස්තයක් වශයෙන්, ඔවුන් මුළු බිට්කොයින් පරිමාවෙන් ආසන්න වශයෙන් 12% ක් දරයි. 10% ක් පමණ මධ්යගත ක්රිප්ටෝ ව්යවහාර මුදල් හුවමාරු වල ගබඩා කර ඇති අතර තවත් 8.09% වසර ගණනාවක් අක්රියව පවතින ගිණුම් වලට අයත් වේ. මෙම සංඛ්යා වලට බිට්කොයින් හි නිර්මාතෘ Satoshi Nakamoto (4.76%) වෙත ආරෝපණය කර ඇති වත්කමේ කොටස එකතු කිරීමෙන්, හෑරූ කාසි වලින් 35% ක් පමණ දැනටමත් වෙනත් පුද්ගලික ආයෝජකයින්ට ලබා ගත නොහැකි බව නිගමනය කළ හැකිය.

Grayscale Bitcoin Trust, iShares Bitcoin Trust, සහ Fidelity Wise Origin Bitcoin Fund, පිළිවෙලින් 380,241 BTC, 230,617 BTC, සහ 132,571 BTC සමඟ බිට්කොයින් හිමිකාරිත්ව පරිමාවන් අනුව පෙරමුණ ගනී. MicroStrategy එහි ශේෂ පත්රයේ 205,000 BTC සහිත පොදු සමාගම් අතර බිට්කොයින් විශාලතම හිමිකරු බවට පත්ව ඇත. Marathon Digital 15,741 BTC සමඟ දෙවන ස්ථානය දරණ අතර Tesla සහ Coinbase Global පිළිවෙලින් BTC 9,720 සහ 9,480 BTC සමඟ තෙවන සහ සිව්වන ස්ථාන බෙදා ගනී. අනෙකුත්, රාජ්ය නොවන, පුද්ගලික සමාගම් අතර, Block.one BTC 164,000 සමඟ හිමිකාරිත්ව මට්ටමින් ඉදිරියෙන් සිටින අතර, පවතින තොරතුරු වලට අනුව එය 141,686 BTC හි ශේෂයක් සහිත MTGOX හුවමාරුව අනුගමනය කරයි. Stablecoin නිකුත් කරන්නා Tether සතුව BTC 66,465 ක් ඇත. සිව්වන ස්ථානය BitMEX හුවමාරුව 57,672 BTC සමඟ ගනු ලැබේ.

රටවල් අතර බිට්කොයින් හිමිකාරිත්වය ශ්රේණිගත කිරීමේදී, ඇමරිකා එක්සත් ජනපදය BTC 215,000 ක් සමඟින් පෙරමුණ ගෙන සිටින අතර, BTC 190,000 ක් සමඟ චීනය ද, BTC 61,000 ක් සමඟ එක්සත් රාජධානිය ද, BTC 50,000 ක් සමඟ ජර්මනිය ද සිටී.

● ස්ටෑන්ඩර්ඩ් චාර්ටඩ් බැංකුවේ විශ්ලේෂකයින් 2024 අවසානය සඳහා ඔවුන්ගේ බිට්කොයින් මිල ඉලක්කය $ 100,000 සිට $ 150,000 දක්වා සංශෝධනය කර ඇත, එතීරියම් එම කාලය තුළම $ 8,000 දක්වා ළඟා විය හැකිය. 2025 අවසානය වන විට, පළමු සහ දෙවන ක්රිප්ටෝ මුදල් පිළිවෙලින් $ 200,000 සහ $14,000 දක්වා අගය කළ හැකිය. 80% සිට 20% දක්වා අනුපාතයකින් බිට්කොයින් ETFs අනුමත කිරීමෙන් සහ වටිනා ලෝහය එහි ඩිජිටල් සහකරුට ප්රශස්තකරණය කිරීමෙන් පසු රත්රන් වල චලනයන් මගින් විශේෂඥයින් ඔවුන්ගේ අනාවැකි සාධාරණීකරණය කරයි.

ස්ටෑන්ඩර්ඩ් චාර්ටඩ් විශේෂඥයින්ට අනුව, ETF වෙත ගලායාම ඩොලර් බිලියන 75 දක්වා ළඟා වුවහොත් බිට්කොයින් තවදුරටත් වර්ධනය විය හැකිය - $ 250,000 දක්වා. ස්වෛරී ආයෝජන අරමුදල් ක්රියාවන්ද වර්ධන වේගයන් වේගවත් කළ හැකිය. "ප්රධාන සංචිත කළමණාකරුවන් 2024 දී බිට්කොයින් මිලදී ගැනීම් ප්රකාශයට පත් කිරීමේ සම්භාවිතාව වැඩි වන බව අපි දකිමු" යනුවෙන් බැංකුවේ විශ්ලේෂකයෝ පවසති.

● ආයෝජන සමාගමක් වන 10T හෝල්ඩිංග්ස් හි ප්රධාන විධායක නිලධාරී Dan Tapiero, සමාන අගයක් සඳහන් කළේය - $200,000. මූල්යකරුගේ ගණනය කිරීම්වලට අනුව, වර්තමාන මිලෙන් තුන් ගුණයකින් වැඩි වීමේ හැකියාව දළ වශයෙන් 2017 සහ 2021 හි උපරිම අගයන් අතර ප්රතිශත වෙනසට අනුරූප වේ. තවද, පහතයන වෙළෙඳපොළ පහළ මට්ටමේ සිට 2021 උපරිමය දක්වා, ඩිජිටල් රන් අගය 20 ගුණයකින් වැඩි විය. මෙය ධනාත්මක අවස්ථාවක් ලෙස $ 300,000 ඉලක්කයක් යෝජනා කරයි.

"මෙම කාරණා සම්බන්ධයෙන් නිශ්චිත සලකුණු සහ කාල නිර්ණය කිරීම අපහසුය. ඉදිරි මාස 18-24 ඇතුළත, සමහර විට ඊටත් වඩා ඉක්මනින් අපි එම [කලාපය] වෙත ළඟා වනු ඇතැයි මම සිතමි," Tapiero විශ්වාස කරයි. "ETF සඳහා ඇති ඉල්ලුම සීඝ්රයෙන් වැඩිවීමත් සමඟ සැපයුම කපා හැරීම සැලකිය යුතු වර්ධන හැකියාවක් පෙන්නුම් කරයි. මම සිතන්නේ පළමු ක්රිප්ටෝ මුදල ඒ සමඟම ඉතිරිය ඇද දමනු ඇත." 10T Holdings හි ප්රධාන විධායක නිලධාරියා එතීරියම් මත පදනම් වූ ETF අනුමත කිරීම සඳහා "හොඳ අවස්ථා" ද සඳහන් කළේය. කෙසේ වෙතත්, මෙම ETF ලියාපදිංචි කරන්නේ මැයි මාසයේදීද නැතහොත් එය පසුව සිදුවේද යන්න පැවසීමට ඔහු පැකිළුණි.

● OpenAI හි ChatGPT, BTC මිල අඩකට පෙර $ 100,000 සීමාවට ළඟා විය හැකිදැයි විමසූ විට, මෙම ඉලක්කය පිළිගත හැකි යැයි සැලකේ. AI හි ගණනය කිරීම් වලට අනුව, මෑත නිවැරදි කිරීම වර්ධන අපේක්ෂාවන්ට බලපාන්නේ නැති අතර කෙටි කාලීන අනාවැකි වල සාවද්ය බව පමණක් තහවුරු කරයි. ChatGPT $100,000 වෙත ළඟා වීමේ සම්භාවිතාව 40% ලෙස ඇස්තමේන්තු කර ඇති අතර $85,000 සීමාවට පැමිණීමේ සම්භාවිතාව 60% ලෙස තක්සේරු කරන ලදී.

● මෙම සමාලෝචනය ලියන විට, මාර්තු 22 සිකුරාදා සවස, BTC/USD $63,000 පමණ වෙළඳාම් වේ. ක්රිප්ටෝ මුදල්වල මුළු වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 2.39 දක්වා අඩු වී ඇත (සතියකට පෙර ඩොලර් ට්රිලියන 2.58 සිට). ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය ඒකක 83 සිට 75 දක්වා පහත වැටී ඇති අතර දැඩි ඉල්ලුම කලාපයෙන් ඉල්ලුම කලාපයට ගමන් කරයි.

● බිට්කොයින් හි පරිහානිය මෑතකදී නතර වුවද, සමහර විශේෂඥයින් BTC/USD දකුණු දෙසට තවත් පහත වැටීමක් සිදු කළ හැකි බවට ඇති හැකියාව බැහැර නොකරයි. උදාහරණයක් ලෙස, Crypto.com හි ප්රධාන විධායක නිලධාරී Kris Marszalek විශ්වාස කරන්නේ BTC හි වත්මන් අස්ථාවරත්වය පෙර චක්රවලට සාපේක්ෂව තවමත් අඩු බවයි. මෙයින් ගම්ය වන්නේ චලනයේ වැඩිවීමක් සමඟ නව ඉහළ මට්ටම් පමණක් නොව නව පහල මට්ටම් ද සැකසිය හැකි බවයි.

JPMorgan හි විශ්ලේෂකයින් විශ්වාස කරන්නේ අඩකින් පසු බිට්කොයින් 33% කින් පහත වැටිය හැකි බවයි. මේ අතර, Galaxy Digital හි ප්රධාන විධායක නිලධාරී Mike Novogratz විශ්වාස කරන්නේ $ 50,000 ක් වන අතර කිසියම් නාටකාකාර සිදුවීමක් සිදු වුවහොත් මිස කොයිනයේ මිල කිසි විටෙකත් එම මට්ටමට වඩා පහත වැටෙන්නේ නැති බවයි. ඔහුට අනුව, බිට්කොයින් හි වර්ධනය මූලික වශයෙන් මෙහෙයවනු ලබන්නේ එක්සත් ජනපද ෆෙඩරල් සංචිතයේ ප්රතිපත්තිය වැනි සාර්ව ආර්ථික සාධකවලට වඩා, ටෝකනය සඳහා ආයෝජකයින්ගේ නොසන්සුන් රුචිය මගිනි. මාර්තු 20 වන දින ෆෙඩරල් සංචිතයේ රැස්වීමක් බිට්කොයින් වල මිල ගණන් නොගත් බව මෙය සාක්ෂි දරයි.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.