2023 September 16

EUR/USD: ECB යුරෝ බිඳවැටීම හේතු සපයයි

- පසුගිය සතිය වැදගත් සිදුවීම් දෙකකින් සලකුණු විය. පළමුවැන්න සැප්තැම්බර් 13 වැනි දින එක්සත් ජනපදයේ පාරිභෝගික මිල දර්ශක (CPI) දත්ත නිකුත් කිරීමය.

පළමු සිදුවීම සම්බන්ධයෙන්, එක්සත් ජනපදයේ වාර්ෂික CPI ජූලි මාසයේදී 3.2% සිට අගෝස්තු මාසයේදී 3.7% දක්වා ඉහළ ගොස් ඇති අතර එය 3.6% හි වෙළඳපල අනාවැකි අභිබවා ගියේය. මාසික පදනමින්, CPI 0.2% සිට 0.6% දක්වා, නිවැරදිවම වෙළඳපල අපේක්ෂාවන්ට අනුකූලව වැඩි විය. මූල්ය වෙලඳපොලවල්, මෙම දත්ත වලට සාපේක්ෂව ඉතා උණුසුම් ලෙස ප්රතිචාර දැක්වීය. CME සමූහයට අනුව, ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව (FOMC) සැප්තැම්බර් 20 දින රැස්වීමේදී එහි වත්මන් මට්ටමේ 5.50% වාර්ෂිකව ප්රධාන පොලී අනුපාතය පවත්වා ගැනීමට 78.5% ක සම්භාවිතාවක් ඇත. කෙසේ වෙතත්, CPI සංඛ්යාලේඛන නියාමකයා අනාගතයේදී මුදල් ප්රතිපත්ති දැඩි කිරීම සම්බන්ධයෙන් උපක්රම සඳහා යම් ඉඩක් සපයයි. එක්සත් ජනපදයේ උද්ධමනය දිගටම ඉහළ යන්නේ නම්, ෆෙඩරල් සංචිතය ප්රතිමූල්යකරණ අනුපාතය තවත් පදනම් ලකුණු 25 කින් (bps) වැඩි කිරීමට ඉහළ සම්භාවිතාවක් ඇත. මෙය විශේෂයෙන්ම එක්සත් ජනපද ආර්ථිකය ස්ථාවර වර්ධනයක් පෙන්නුම් කරන අතර ජාතික ශ්රම වෙළඳපොළ ශක්තිමත්ව පවතී. ප්රකාශිත ආරම්භක විරැකියා හිමිකම් සංඛ්යාව 220K වූ අතර එය අනාවැකි පල කළ 225K ට වඩා අඩු විය.

දෙවන සිදුවීම සැලකිය යුතු තරම් උච්චව්චනයක ප්රතිචාරයක් ඇති කළේය. සැප්තැම්බර් 14, බ්රහස්පතින්දා, ECB විසින් යුරෝ සඳහා එහි ප්රධාන පොලී අනුපාතය 4.25% සිට 4.50% දක්වා අඛණ්ඩව දහවන වරටත් පදනම් ලකුණු 25කින් (bps) ඉහළ නැංවීය. 2001 වසරෙන් පසු එය ළඟා වූ ඉහළම අගය මෙයයි. මෙම පියවර පිළිබඳව විශේෂඥයන් විවිධ මත පළ කළ අතර, එය දැඩි මුල්ය ප්රතිපත්තියක් හෝ මෘදු ප්රතිපත්තියක් ලේබල් කර ඇත. කෙසේ වෙතත්, න්යායාත්මකව, පොලී අනුපාත වැඩිවීමක් පොදු යුරෝපීය මුදල් සඳහා සහාය විය යුතුය. ඊට ප්රතිවිරුද්ධව, EUR/USD යුගලය 1.0700 අගයට වඩා පහත වැටී, 1.0631 හි දේශීය අවම අගයක් වාර්තා කළේය. අවසන් වරට එය එවැනි ගැඹුරකට ළඟා වූයේ 2023 වසන්ත කාලපරිච්චේදයේ දී ය.

යුරෝවේ පහත වැටීම ECB ප්රධානින් විසින් කරන ලද අදහස් හේතුවෙන් සිදු විය. දිගු කාලයක් පුරා පවත්වා ගෙන ගියහොත්, යුරෝ කලාපය තුළ උද්ධමනය ඉලක්කගත 2.0% දක්වා අඩු කළ යුතු මට්ටම්වලට මහ බැංකුව දැනටමත් අනුපාත ගෙනවිත් ඇති බව මේවායින් කෙනෙකුට නිගමනය කළ හැකිය. ECB සභාපති ක්රිස්ටීන් ලගාඩ්ගේ ප්රකාශය, "අපි අනුපාතවල උච්චතම ස්ථානයේ සිටින බව මම නොකියමි" ආයෝජකයින් ආකර්ෂණය කර ගැනීමට අසමත් විය. ඔවුන් නිගමනය කළේ දැනට පවතින 4.50% දක්වා ඉහළ නැංවීම මුදල් ප්රතිපත්තියේ මෙම දැඩි කිරීමේ චක්රයේ අවසාන පියවර විය හැකි බවයි. මෙහි ප්රතිඵලයක් වශයෙන්, ෆෙඩරල් සංචිතය තවමත් එහි අනුපාතය 5.75% දක්වා ඉහළ නැංවිය හැකි පසුබිමක් සමඟ, EUR/USD හි පහතයාමට සැලකිය යුතු වාසියක් ලබා ගෙන ඇත.

බ්රහස්පතින්දා දත්ත නිකුත් කිරීමෙන් පසුව, පහතයාමේ ගම්යතාව තවත් වැඩි විය, අගෝස්තු මාසය සඳහා එක්සත් ජනපද සිල්ලර විකුණුම් මාසයෙන් මාසයට (MoM) 0.6% කින් වැඩි වී ඇති බව පෙන්නුම් කරයි, එය 0.2% ක අනාවැකි අගය ඉක්මවා යයි. ඒ සමගම, අගෝස්තු සඳහා නිෂ්පාදක මිල දර්ශකය (PPI) 0.7% කින් ඉහළ ගොස් ඇති අතර, අපේක්ෂාවන් සහ පෙර කියවීම 0.4% ඉක්මවා ගියේය.

"වර්ධන චලනය ප්රමුඛ කාර්යභාරයක් ඉටු කරන බැවින්, එ.ජ. ආර්ථිකයේ සාපේක්ෂ ශක්තිය ඉදිරි මාසවලදී EUR/USD මත පීඩනයක් එල්ල කරනු ඇතැයි අපි අපේක්ෂා කරමු. අගය 1.0600-1.0300 පරාසයේ ඉදිරි මාස 6-12 තුළ පවතිනු ඇතැයි අපි අනාවැකි පල කරමු" උතුරු යුරෝපයේ ප්රමුඛ බැංකුවක් වන ඩැන්ස්කේ බැංකුවේ උපායමාර්ගිකයින් අදහස් දක්වයි. ඔවුන් තවදුරටත්: "වත්මන් එක්සත් ජනපද ඩොලරයේ චලනයේ තියුනු වෙනසක් සිතීම දුෂ්කර බැවින් සහ දැනට භාණ්ඩ මිල ඉහල යාමත් සමග, අපි බලාපොරොත්තු වූවාට වඩා කලින් අපගේ මාස 6 අනාවැකිය කරා ළඟා විය හැකිය"

HSBC උපායමාර්ගිකයින් මෙම වසර අවසන් වන විට 1.0200 මට්ටමට ළඟා වනු ඇතැයි අපේක්ෂා කරමින්, යුගලය සඳහා ඊටත් වඩා වේගවත් පහත වැටීමක් පිළිබඳව අනාවැකි පල කරයි. ING හි විශේෂඥයින්ට අනුව, ඉදිරි සතියේ ෆෙඩරල් සංචිත රැස්වීම පැවැත්වෙන වේලාවට ආසන්න වශයෙන් 1.0600-1.0650 ප්රදේශයට මෙම යුගලය පහත වැටිය හැකිය. "මෙම අවස්ථාවෙහිදී, EUR/USD අනුපාතය ඩොලරයට වැඩි වැඩියෙන් බලපානු ඇතැයි අපි විශ්වාස කරමු," ඔවුන් ලියයි. "ECB බොහෝ විට එහි ඉහල පොලී අනුපාතයට ළඟා වී ඇති බව වෙළඳපල හඳුනාගෙන ඇත, එයින් අදහස් වන්නේ යුරෝ කලාපීය දත්ත අවම ලෙස අදාළ විය යුතු බවයි. අද [සැප්තැම්බර් 15] EUR/USD නැවත ඉහළ යාම අපට දැකිය හැකි නමුත් 1.0600/1.0650 ප්රදේශයට නැවත පැමිණීම ෆෙඩරල් සංචිත රැස්වීමේ දිනයේ දී බොහෝ දුරට සිදු වීමට ඉඩ ඇති බව පෙනේ."

මෙම සමාලෝචනය ලියන අවස්ථාව වන විට, සැප්තැම්බර් 15 සිකුරාදා සවස, යුගලය සැබවින්ම ඉහළ ගොස් දින පහක වෙළඳ කාලය 1.0660 අගයෙන් අවසන් විය. ප්රවීණයන්ගෙන් 55% ක් අඛණ්ඩ ඉහළට නිවැරදි කිරීමකට පක්ෂ වන අතර 45% ක් ING ආර්ථික විද්යාඥයින්ගේ මතය සමඟ එකඟ වී යුගලයේ පහතයාමක් සඳහා සහය ප්රකාශ කළහ. තාක්ෂණික විශ්ලේෂණය සම්බන්ධයෙන් ගත් කල, පසුගිය සතිය පුරා කිසිවක් වෙනස් වී නැත. D1 මත කාලරාමුවෙහි ප්රවණතා දර්ශක සහ ඔස්කිලේටර් 100% තවමත් එක්සත් ජනපද මුදල්වලට සහය දක්වන අතර රතු පැහැයෙන් වර්ණාලේප කර ඇත. කෙසේ වෙතත්, නවතම දර්ශකවලින් 25% ක්ම යුගලය අධික ලෙස විකුණා ඇති බවට සංඥා කරයි. යුගල සඳහා ක්ෂණික සහාය 1.0620-1.0630 ප්රදේශයේ පිහිටා ඇති අතර, පසුව 1.0515-1.0525, 1.0480, 1.0370 සහ 1.0255 වේ. ඉහළයාම සඳහා 1.0680-1.0700 කලාපයේ ප්රතිරෝධයට මුහුණ දෙනු ඇත, පසුව 1.0745-1.0770, 1.0800, 1.0865, 1.0895-1.0925, 1.0985, සහ 1.1045 හිදී වේ.

ඉදිරි සතිය සිදුවීම් ඉතා බහුල වනු ඇත. සැප්තැම්බර් 19 අඟහරුවාදා, යුරෝ කලාපය සඳහා පාරිභෝගික උද්ධමන දත්ත (CPI) නිකුත් කරනු ලැබේ. නිසැකවම, සතියේ වඩාත්ම වැදගත් දිනය, සහ සමහර විට ඉදිරි මාස වල පවා, ෆෙඩරල් සංචිතයේ FOMC රැස්වීම පැවැත්වෙන සැප්තැම්බර් 20 බදාදා වනු ඇත. පොලී අනුපාත තීරණයට අමතරව, ආයෝජකයින් FOMC හි දිගු කාලීන අනාවැකි වලින් මෙන්ම ෆෙඩරල් සංචිතයේ කළමනාකාරිත්වය විසින් මෙහෙයවනු ලබන මාධ්ය හමුවේදී වටිනා තොරතුරු ලබා ගැනීමට අපේක්ෂා කරයි. සැප්තැම්බර් 21, බ්රහස්පතින්දා, සාම්ප්රදායික ආරම්භක රැකියා විරහිත හිමිකම් දත්ත ෆිලඩෙල්ෆියා ෆෙඩරල් රිසර්ව් බැංකුවේ නිෂ්පාදන ක්රියාකාරකම් දර්ශකය සමඟ එක්සත් ජනපදයේ ප්රකාශයට පත් කෙරේ. සිකුරාදා ජර්මනිය, යුරෝ කලාපය සහ එක්සත් ජනපදය සඳහා PMI දත්ත නිකුත් කිරීමත් සමඟ ව්යාපාරික ක්රියාකාරකම් සංඛ්යාලේඛන රාශියක් බලාපොරොත්තු වේ.

GBP/USD: එංගලන්ත බැංකු රැස්වීම බලාපොරොත්තුවෙන්

- මෑත සංඛ්යා ලේඛනවලට අනුව, එක්සත් රාජධානියේ ආර්ථිකය අභියෝගාත්මක කාල පරිච්ඡේදයක් පසු කරයි. වඩාත් චිත්තවේගීය විශ්ලේෂකයින් සමහරක් එහි තත්වය භයානක ලෙස විස්තර කරයි. එරට සඳහා දළ දේශීය නිෂ්පාදිතයේ දත්ත බලාපොරොත්තු සුන් කරවන පසුබිමට එරෙහිව GBP/USD යුගලය අඛණ්ඩව පහත වැටුණි. සැප්තැම්බර් 13 බදාදා ජාතික සංඛ්යාලේඛන කාර්යාලය (ONS) විසින් නිකුත් කරන ලද නවතම සංඛ්යාලේඛනවලට අනුව, බ්රිතාන්ය ආර්ථිකය මාසික පදනමින් -0.5% කින් හැකිලී ගිය අතර එය -0.2% හි අපේක්ෂිත පහත වැටීමට සාපේක්ෂව සිදු විය.

පෙර දින, අඟහරුවාදා, ONS විසින් ශ්රම වෙලඳපොල සම්බන්ධයෙන් සමාන අධෛර්යමත් දත්ත ප්රකාශයට පත් කරන ලදී. ජූලි දක්වා මාස තුන සඳහා විරැකියා අනුපාතය 4.2% ට සාපේක්ෂව 4.3% දක්වා ඉහළ ගියේය. රැකියා 207,000කින් අඩු වූ අතර ආර්ථිකයට මාසයකට පෙර රැකියා 66,000ක් අහිමි විය. වෙලඳපොල සම්මුති අනාවැකියට අනුව රැකියා 185,000ක් අඩු කිරීම සඳහා විය.

උද්ධමනය මැඩපැවැත්වීම සඳහා එංගලන්ත බැංකුව (BoE) දරන උත්සාහය තරමක් පැහැදිලි බව පෙනේ. එක්සත් රාජධානියේ වාර්ෂික මිල වර්ධන අනුපාතය 7.9% සිට 6.8% දක්වා අඩු වී ඇතත් (පෙබරවාරි 2022 සිට පහළම අගය), උද්ධමනය G7 රටවල් අතර ඉහළම අගයක් ගනී. එපමනක් නොව, මූලික පාරිභෝගික මිල දර්ශකය (CPI) පෙර මාසයට වඩා නොවෙනස්ව පැවතියේ 6.9% වසරින් වසර වන අතර, එය මාස දෙකකට පෙර පැවති උපරිම මට්ටමට වඩා 0.2% ක් පමණි.

BoE හි නියෝජ්ය ආණ්ඩුකාර සාරා බ්රයිඩන් විශ්වාස කරන්නේ "උද්ධමනයේ අවදානම් දැනට අනෙක් අතට හැරී ඇති අතර, එය වසර දෙකකින් 2% ඉලක්කගත මට්ටමට පමණක් ළඟා වනු ඇත. මේ අතර, කාර්තුමය සමීක්ෂණ දත්ත අනුව, මිල වර්ධනය පාලනය කිරීම සඳහා එංගලන්ත බැංකුව සිදු කරන දේ පිළිබඳව සෑහීමකට පත්වන්නේ රටේ ජනගහනයෙන් 21% ක් පමණි. මෙය නව වාර්තාගත අඩුවීමක් සනිටුහන් කරයි.

කැනඩාවේ Scotiabank හි විශ්ලේෂකයින් විශ්වාස කරන්නේ GBP/USD යුගලයේ පහත වැටීම ඉදිරි සතිවලදී 1.2100 දක්වාත්, තව දුරටත් 1.2000 දක්වාත් පැවතිය හැකි බවයි. ප්රංශ බැංකු Societe Generale හි ආර්ථික විද්යාඥයන් ද එවැනිම මතයක් දරයි. ඔවුන්ට අනුව, 1.1500 දක්වා පහත වැටීමක් නොපෙනෙන අතර, යුගලය 1.2000 දක්වා ළඟා විය හැකිය.

GBP/USD යුගලය පසුගිය සතියේ 1.2382 අගයෙන් අවසන් විය. මධ්යස්ථ අනාවැකිය යෝජනා කරන්නේ විශ්ලේෂකයින්ගෙන් 50% ක් යුගලය ඉහළට නිවැරදි වනු ඇතැයි අපේක්ෂා කරන බවත්, 35% ක් තවදුරටත් පහළට ගමන් කිරීමට අපේක්ෂා කරන බවත්ය. ඉතිරි 15% නැගෙනහිර දෙසට යොමු වේ. D1 ප්රස්ථාරයේ, ප්රවණතා දර්ශක සහ ඔස්කිලේටර් වලින් 100% රතු පැහැයෙන් වර්ණාලේප කර ඇති අතර, 15% පෙන්නුම් කරන්නේ යුගලය අධික ලෙස අලෙවි වී ඇති බවයි. යුගලය දිගටම දකුණට ගමන් කරන්නේ නම්, එය 1.2300-1.2330, 1.2270, 1.2190-1.2210, 1.2085, 1.1960 සහ 1.1800 හි ආධාරක මට්ටම් සහ කලාප හමුවනු ඇත. ඉහළට නිවැරදි කිරීමකදී, යුගලය 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.27280, සහ 1.2800-1.2815 හි ප්රතිරෝධයට මුහුණ දෙනු ඇත.

එක්සත් රාජධානියේ ආර්ථිකය සම්බන්ධ ප්රධාන සිදුවීම් අතර, සැප්තැම්බර් 20 වැනි බදාදා පාරිභෝගික මිල දර්ශකය (CPI) ප්රකාශයට පත් කිරීම කැපී පෙනේ. මෙම උද්ධමන දර්ශකය නිසැකවම එංගලන්ත බැංකුවේ පොලී අනුපාත පිළිබඳ තීරණයට බලපානු ඇත (25 bps, 5.25% සිට 5.50% දක්වා ඉහළ යනු ඇතැයි අනාවැකි පල කර ඇත). BoE රැස්වීම සැප්තැම්බර් 21 බ්රහස්පතින්දා සිදුවනු ඇත. මීට අමතරව, වැඩ සතිය අවසානයේදී, සිල්ලර විකුණුම් සහ එක්සත් රාජධානියේ ගැනුම් කළමනාකරුවන්ගේ දර්ශකය (PMI) නිකුත් කරනු ලැබේ.

USD/JPY: ජපාන බැංකුවෙන් තවමත් විස්මයක් බලාපොරොත්තු නොවේ

- මෙම වසරේ ආරම්භයේ සිට, යෙන් ක්රමයෙන් එක්සත් ජනපද ඩොලරයට එරෙහිව අහිමි වෙමින් පවතින අතර, USD/JPY යුගලය 2022 නොවැම්බර් මට්ටමට නැවත පැමිණේ. ජපානයේ බැංකුව (BoJ) සක්රීය මුදල් මැදිහත්වීම් ආරම්භ කළේ වසරකට පෙර මෙම උසින් බව සඳහන් කිරීම වටී. කෙසේ වෙතත්, මෙම වසරේ, BoJ මේ වන විට නියැලී ඇත්තේ වාචික මැදිහත්වීම්වල පමණි, නමුත් තරමක් ක්රියාශීලී වුවද: ඉහළ පෙළේ ජපන් නිලධාරීන් නිතර ප්රසිද්ධියේ අදහස් දක්වති.

යෝමියුරි පුවත්පත සමඟ මෑත සම්මුඛ සාකච්ඡාවකදී BoJ ආණ්ඩුකාර Kazuo Ueda ප්රකාශ කළේ 2% ක තිරසාර උද්ධමන ඉලක්ක අත්කර ගෙන ඇති බව නිගමනය කළහොත් මහ බැංකුව එහි සෘණ පොලී අනුපාත ප්රතිපත්තිය අත්හැරිය හැකි බවයි. Ueda ට අනුව, වසර අවසානය වන විට, ප්රතිපත්ති මාරුවක් සඳහා කොන්දේසි වර්ධනය වී තිබේද යන්න තක්සේරු කිරීමට ප්රමාණවත් දත්ත නියාමකයා සතුව ඇත.

මෙම වාචික මැදිහත්වීම බලපෑවේය: යෙන් ශක්තිමත් කිරීම සමඟ වෙලඳපොලවල් ප්රතිචාර දැක්වීය. කෙසේ වෙතත්, එය කෙටි කාලීන වූ අතර, USD/JPY ඉක්මනින් එහි ඉහළට යන ගමන නැවත ආරම්භ කළ අතර, දින පහේ වෙළඳ කාලය 147.84 හි අවසන් විය.

ඩැන්ස්කේ බැංකුවේ ආර්ථික විද්යාඥයින් විශ්වාස කරන්නේ ගෝලීය පරිසරය ජපන් යෙන් අගය කරන බවත් මාස 6-12 කාලයක් පුරා USD/JPY යුගලය 130.00 දක්වා පහත වැටීමක් පිළිබඳව අනාවැකි පල කරන බවත්ය. "එක්සත් ජනපදයේ ප්රතිලාභ ඉහලම හෝ ඊට ආසන්න බව අපි විශ්වාස කරමු, එය USD/JPY මත අපගේ පහතයාමේ ස්ථාවරය සඳහා වන මූලික තර්කයයි," ඔවුන් සඳහන් කරයි. "අමතරව, වත්මන් ගෝලීය ආර්ථික තත්ත්වයන් යටතේ, වර්ධන හා උද්ධමන අනුපාත පහත වැටෙමින් පවතින අතර, ඉතිහාසය යෝජනා කරන්නේ මේවා ජපන් යෙන් සඳහා හිතකර කොන්දේසි බවයි." ඩොලර් පොලී අනුපාත කපා හැරීමට ෆෙඩරල් සංචිතය පොළඹවමින්, ඉදිරි කාර්තු දෙක ඇතුළත එක්සත් ජනපදයේ අවපාතයක් ආරම්භ විය හැකි බව Danske බැංකුව ද අපේක්ෂා කරයි. ෆෙඩරල් සංචිතය සිය ලිහිල් කිරීමේ චක්රය අවසන් කරන තුරු, ජපාන බැංකුව සිය මුදල් ප්රතිපත්තිය නොවෙනස්ව පවත්වා ගැනීමට අපේක්ෂා කරයි. එබැවින්, 2024 දෙවන භාගයට පෙර BoJ වෙතින් කිසිදු ක්රියාමාර්ගයක් විය නොහැක.

කෙටි කාලීන අනාවැකි සඳහා, සැප්තැම්බර් 20 වන දින ෆෙඩරල් සංචිතයේ FOMC තීරණයෙන් පසුව, USD/JPY යුගලය 150.00 අගයට සමීප විය හැකි බවට වන මතය Societe Generale විසින් බැහැර නොකරයි. සැප්තැම්බර් 22 සිකුරාදා ජපාන බැංකුවේ රැස්වීම සම්බන්ධයෙන්, කිසිදු විස්මයක් අපේක්ෂා නොකරන අතර, එය තවත් වාචික මැදිහත්වීමක් ඇතුළත් වනු ඇත. මේ අතර, සමීක්ෂණය කරන ලද විශේෂඥයින්ගෙන් අතිමහත් බහුතරය (80%) විශ්වාස කරන්නේ ෆෙඩරල් සංචිත අනුපාතය නොවෙනස්ව පවතී නම්, USD/JPY යුගලය පහතට නිවැරදි වීමේ ඉහළ සම්භාවිතාවක් ඇති බවයි. 10% ක් පමණක් යුගලය එහි ඉහළට ගමන් කරනු ඇතැයි අපේක්ෂා කරන අතර තවත් 10% ක් මධ්යස්ථ ස්ථාවරයක් ගනී. D1 මත කාල රාමුවේ ඇති සියලුම ප්රවණතා දර්ශක සහ ඔස්කිලේටර් කොළ පැහැයෙන් වර්ණාලේප කර ඇත, නමුත් මේවායින් 10% අධික මිලට ගත් කොන්දේසි සංඥා කරයි.

ආසන්නතම ආධාරක මට්ටම් 146.85-147.00 කලාපයේ පිහිටා ඇති අතර, පසුව 1145.90-146.10, 145.30, 144.50, 143.75-144.05, 142.90-143.05, 142.20, 141.40-141.75, 140.60-140.75, 138.95-139.05, සහ 137.25-137.50 වේ. ආසන්නතම ප්රතිරෝධය 147.95-148.00, පසුව 148.45, 148.85-149.10, 150.00 සහ අවසාන වශයෙන්, 2022 ඔක්තෝම්බර් මාසයේ ඉහළම අගය වූ 151.90 වේ.

සැප්තැම්බර් 22 වන දින ජපාන බැංකුවේ රැස්වීම පිළිබඳව අපි දැනටමත් සඳහන් කර ඇත. ජපාන ආර්ථිකයේ තත්ත්වය සම්බන්ධයෙන් සැලකිය යුතු ආර්ථික දත්ත කිසිවක් ඉදිරි සතියේ නිකුත් කිරීමට සැලසුම් කර නැත. කෙසේ වෙතත්, ජපානයේ වැඩිහිටි දිනයට ගරු කරන බැවින් සැප්තැම්බර් 18 සඳුදා ජපානයේ රජයේ නිවාඩු දිනයක් බව වෙළඳුන් දැන සිටිය යුතුය..

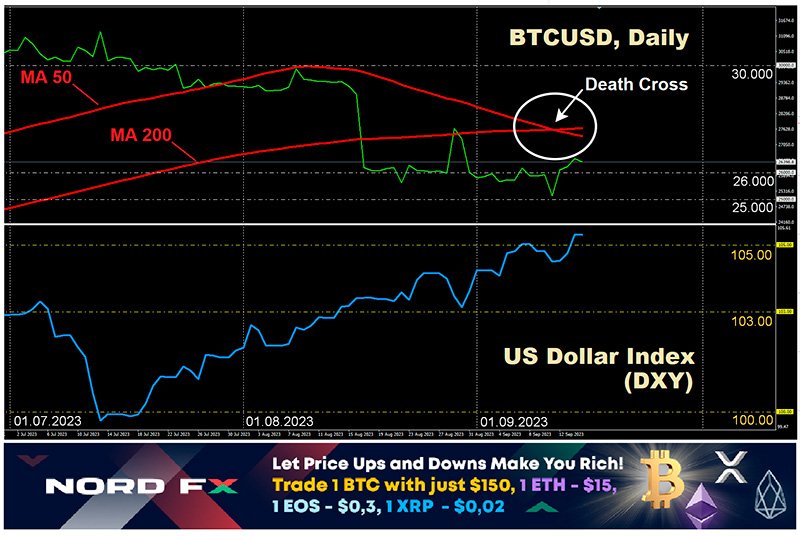

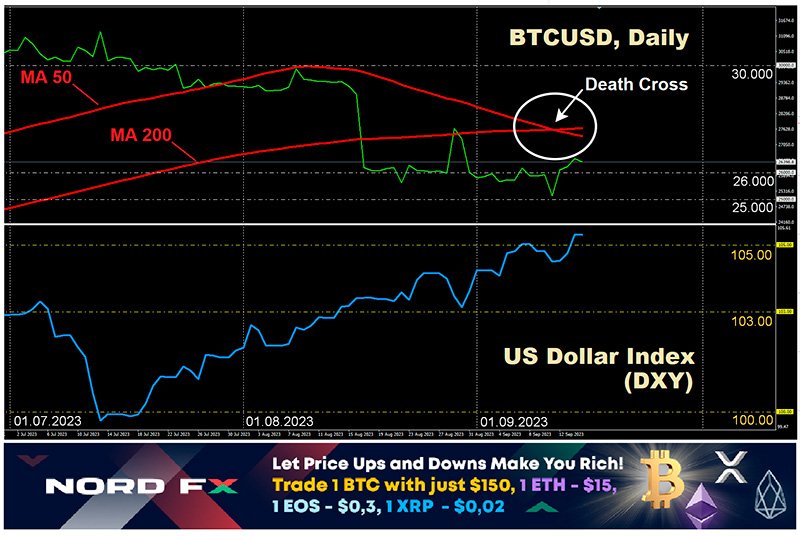

ක්රිප්ටෝ මුදල්: Death Cross සහ බිට්කොයින් Paradoxes

- දින 50 සහ දින 200 චලනය වන සාමාන්ය මගින් පෙන්නුම් කරන ලද "Death Cross" බිට්කොයින් හි දෛනික ප්රස්ථාරයේ දර්ශනය වී ඇත. මෙම රටාව අවසන් වරට මතු වූයේ 2022 ජනවාරි මැද භාගයේදී වන අතර, නොවැම්බර් වන විට බිට්කොයින් මිලෙහි තුන් ගුණයකින් පමණ අඩුවීමක් සිදු වූ අතර එය කනස්සල්ලට හේතු වේ. සිත්ගන්නා කරුණ නම්, 2021 ජූලි මාසයේදී එවැනිම Death Cross නිරීක්ෂණය කරන ලද නමුත් යම් සහතිකයක් ලබා දෙමින් මිල පහත වැටීමක් සිදු නොවීය.

ක්රිප්ටෝ මුදල් වෙළඳපොලේ වත්මන් සතිය ඉහළ උච්චවචනයකින් සලකුණු කර ඇති අතර, ප්රමුඛ ක්රිප්ටෝ මුදල් සඳහා වන වෙළඳ පරිමාවන් ඩොලර් බිලියන 15 දක්වා ළඟා වේ. එවැනි ක්රියාකාරකම් මට්ටම් සාමාන්යයෙන් දැකිය හැක්කේ ප්රධාන සාර්ව ආර්ථික සිදුවීම් වටා පමණි. මෙම අවස්ථාවෙහිදී, සැප්තැම්බර් 13 වන බදාදා එක්සත් ජනපද උද්ධමන දත්ත නිකුත් කිරීම සහ සැප්තැම්බර් 20 වන දින එළඹෙන ෆෙඩරල් සංචිත රැස්වීම ඇතුළත් වේ.

BTC/USD සතිපතා ප්රස්ථාරය පහත ප්රවණතා පෙන්වයි. සැප්තැම්බර් 11 වන සඳුදා, ඩොලරය දුර්වල වීම සහ කොටස් දර්ශක ඉහළ යාම නොතකා, බිට්කොයින් හි මිල $ 25,000 ට වඩා අඩු විය. මතභේදාත්මක FTX හුවමාරුව බංකොලොත් ක්රියාවලියක කොටසක් ලෙස ඩිජිටල් වත්කම් විකිණීමට සැලසුම් කරන බවට පැතිර යන කටකතා මගින් මෙම පහත වැටීමට හේතු විය. අඟහරුවාදා, ආයෝජකයින් පහළ මට්ටම්වල මිල දී ගැනීම නැවත ආරම්භ කළ අතර, කොයිනයේ මිල $ 26,500 ට වඩා ඉහලට තල්ලු කළේය. බ්රහස්පතින්දා, පොලී අනුපාත පිළිබඳ ECB තීරණයෙන් පසුව, බිට්කොයින් $26,838 ක ඉහළ මට්ටමකට ළඟා වෙමින් එහි ස්ථාවරය දිගටම ශක්තිමත් කළේය. ඩොලරය ශක්තිමත් වන විට පවා මෙය සිදු විය.

සත්ය වශයෙන්ම, මෑත මිල චලනය බෙහෙවින් පරස්පර විරෝධී වේ. BTC/USD තරාදියක් ලෙස සිතන්න. එක් පැත්තක් බර වැඩි වූ විට එය පහළට යන අතර අනෙක් පැත්ත ඉහළට යයි. එහෙත් දෙපාර්ශවයම එකවර පහත බැසීම සහ ඉහල නැඟීම අපි දුටුවෙමු. සමහර විශ්ලේෂකයින්ට අනුව, මෙම බිට්කොයින් චලනයන් පිටුපස කිසිදු මූලික තාර්කිකත්වයක් නොතිබුණි. අඩු ද්රවශීලතාවය සහ පහත වැටෙන වෙලඳපොල ප්රාග්ධනීකරණය සමඟ, වත්කම හුදෙක් සමපේක්ෂකයින් කණ්ඩායමකින් තවත් කණ්ඩායමකට "මාරු කිරීම" සිදු විය.

එක්සත් ජනපද සෙනෙට් සභාව හමුවේ එක්සත් ජනපද සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ (SEC) සභාපති ගැරී ජෙන්ස්ලර්ගේ සාක්ෂිය පවා වෙළඳපල සහභාගිවන්නන් කම්පනයට පත් කළේ නැත. ඔහු ප්රකාශ කළේ ක්රිප්ටෝ මුදල්වලින් අතිමහත් බහුතරයක් ඔහුගේ නියෝජිතායතනයේ බල ප්රදේශයට අයත් වන බවයි. එහි ප්රතිඵලයක් ලෙස, වෙළඳපොලේ සිටින සියලුම අතරමැදියන්, හුවමාරු කිරීම්, තැරැව්කරුවන්, වෙළෙන්දන් සහ නිෂ්කාශන ආයතන, සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව සමඟ ලියාපදිංචි වීම අවශ්ය වේ.

Gensler විසින් ක්රිප්ටෝ කර්මාන්තයේ වර්තමාන තත්ත්වය 20 වැනි සියවසේ මුල් භාගයේ "wild west" වසර සමඟ සංසන්දනය කරන ලදී, සුරැකුම්පත් වෙළඳපොල නීති තවමත් සංවර්ධනය වෙමින් පවතී. එම වසර තුළ, කර්මාන්තය පාලනය කිරීම සඳහා ඒජන්සිය දැඩි ලෙස බලාත්මක කිරීමේ ක්රියාමාර්ග මාලාවක් ගත් අතර බොහෝ නඩු උසාවියේදී අවසන් විය. ව්යාපාරවලට බාධාවක් ලෙස පමණක් නොව ආයෝජකයින් ආරක්ෂා කිරීමට ද මෙවැනි ක්රියාමාර්ග අවශ්ය බව සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ සභාපතිවරයා ප්රකාශ කළේය. (රිපල් ප්රධාන විධායක නිලධාරී බ්රැඩ් ගාර්ලින්ග්හවුස් පවසන පරිදි, එක්සත් ජනපදය ක්රිප්ටෝ මුදල් ව්යාපෘති දියත් කිරීමට "අයහපත්ම ස්ථාන" බවට පත්වීම සඳහා සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව දොස් පැවරිය යුතු බව සඳහන් කිරීම වටී.)

නමුත් සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව හැරුණු විට, ෆෙඩරල් සංචිතය වැනි වෙනත් නියාමකයින් ඇත. සැප්තැම්බර් 20 වන දින ප්රකාශයට පත් කෙරෙන ෆෙඩරල් මහ බැංකුවේ තීරණ සහ අනාවැකි ක්රිප්ටෝ මුදල් ඇතුළු අවදානම් වත්කම්වල චලනයට බලපානු ඇති බව පැහැදිලිය. Bloomberg Intelligence හි ජ්යෙෂ්ඨ සාර්ව උපායමාර්ගික මයික් මැක්ග්ලෝන්, ක්රිප්ටෝ අංශය සඳහා නුදුරු අනාගතය අභියෝගාත්මක බව දැනටමත් ආයෝජකයින්ට අනතුරු අඟවා ඇත. ඔහුට අනුව, පොලී අනුපාත ශුන්යයට ආසන්න කාලයේ දී ඩිජිටල් වත්කම් ජනප්රිය විය. කෙසේ වෙතත්, මුදල් ප්රතිපත්ති වෙනස් වන විට, කර්මාන්තයට අභියෝග මතු විය හැකිය. අනාගත ගිවිසුම් මත පදනම්ව නොවැම්බර් මාසය වන විට එක්සත් ජනපද භාණ්ඩාගාර බැඳුම්කරවල ප්රතිලාභ 5.45% දක්වා ළඟා වනු ඇතැයි අපේක්ෂා කරන බව මැක්ග්ලෝන් පෙන්වා දුන්නේය. ඊට ප්රතිවිරුද්ධව, 2011 සිට 2021 දක්වා, මෙම ප්රතිලාභ වාර්ෂිකව 0.6% ක් පමණ වූ අතර, එම කාලය තුළ බිට්කොයින් සහ අනෙකුත් ඩිජිටල් වත්කම් සැලකිය යුතු වර්ධනයක් දක්නට ලැබුණි. එබැවින්, ක්රිප්ටෝ මුදල් වලින් ද්රවශීලතා පිටතට ගලා යාම පුදුමයට කරුණක් නොවේ.

නැවත වරක්, බොහෝ විශ්ලේෂකයින් ධනාත්මක මධ්යම හා දිගු කාලීන අනාවැකියක් ඉදිරිපත් කරන නමුත් සෘණාත්මක කෙටි කාලීන දැක්මක් පෙන්නුම් කරයි. ව්යාපාර සමාගමක් වන Eight හි නිර්මාතෘ Michael Van De Poppe, එළඹෙන ඉහළයාමේ රැලියකට පෙර ප්රමුඛ පෙළේ ක්රිප්ටෝ මුදල් සඳහා අවසාන මිල නිවැරදි කිරීමක් පිළිබඳව අනාවැකි පල කරයි. ඔහුට අනුව, දැනට $ 24,689 ක් වන චලනය වන සාමාන්ය රේඛාව කඩ කිරීමට පහතයාම සමත් වුවහොත්, නරකම අවස්ථාවකදී කොයිනය $23,000 දක්වා පහත වැටිය හැකිය. Van De Poppe විශ්වාස කරන්නේ මෙම ඉදිරියට එන නිවැරදි කිරීම අඩු මිලකට බිට්කොයින් මිලදී ගැනීමේ අවසාන අවස්ථාව නියෝජනය කරන බවයි.

Crypto Capital Venture හි නිර්මාතෘ Dan Gambardello අනාවැකි පළ කරන්නේ මීළඟ ඉහළයාමේ චක්රය ක්රිප්ටෝ මුදල් වෙළඳපොලේ වඩාත් ආකර්ෂණීය විය හැකි බවයි. කෙසේ වෙතත්, ඔහු ආයෝජකයින්ට මතක් කර දෙන්නේ ක්රිප්ටෝ වෙළඳපල චක්ර අනුගමනය කරන බවත් සමුච්චිත අවධියක පවතින බවත්ය. මේ අනුව, ඉදිරි සතිවලදී බිට්කොයින් වල මිල $ 21,000 දක්වා පහත වැටීමේ හැකියාවක් පවතින බව Gambardello අනතුරු අඟවයි. ඔහු මෙම සිදු විය හැකි පරිහානියට හේතු වී ඇත්තේ මීළඟ ඉහළයාමේ ධාවනය අපේක්ෂාවෙන් කොයින රැස් කර ගැනීම සඳහා මිල පහත හෙලීමට ඉඩ ඇති ප්රධාන වෙළෙන්දන් විසින් වෙළඳපල හැසිරවීමයි.

CrypNuevo ලෙස හඳුන්වන ජනප්රිය විශේෂඥයෙකුට අනුව, ප්රමුඛතම ක්රිප්ටෝ මුදල් ඉක්මනින් $27,000 සීමාවට ළඟා විය හැකිය. කෙසේ වෙතත්, මෙය ව්යාජ පියවරක් විය හැකි බවත්, පසුව $ 24,000 දක්වා පහත වැටීමක් අපේක්ෂා කළ යුතු බවත් විශ්ලේෂකයා අවධාරණය කළේය. (අගෝස්තු 17 වන දින, BTC මිල 2022 දෙසැම්බරයේ ආරම්භ වූ ආරෝහණ ප්රවණතා රේඛාව හරහා ගොස් ඊට පහළින් ස්ථාන ගත වූ අතර, එය දිගු පහතයාමේ ප්රවණතාවක ඉහළ අවදානමක් පෙන්නුම් කරන බව සඳහන් කිරීම වටී.)

අනෙකුත් ප්රමුඛ පෙළේ ක්රිප්ටෝ මුදල් හි කෙටි කාලීන අපේක්ෂාවන් සම්බන්ධයෙන් සැලකීමේදී ඒවා ද ශුභවාදී බවින් අඩු බව පෙනේ. Matrixport හි විශ්ලේෂකයින් අනතුරු අඟවා ඇත්තේ ETH $1,500 දක්වා පහත වැටුණහොත්, $1,000 දක්වා මාර්ගය විවෘත වනු ඇති බවයි: එතීරියම් බ්ලොක්චේන් පද්ධතිය සඳහා ඔවුන්ගේ ආදායම් ප්රක්ෂේපණය මත පදනම්ව විශේෂඥයින් විසින් යුක්ති සහගත ලෙස සලකන මට්ටමකි. Matrixport සටහන් කරන්නේ පසුගිය සතියේ ටංකනය කරන ලද කොයින සංඛ්යාව 4,000 කින් අවසන් කල ප්රමාණය ඉක්මවූ බැවින් ETH උද්ධමනයට ඔරොත්තු දිය හැකි "සුපිරි මුදල්" නොවන බවයි. මෙය නිරූපනය කරන්නේ Proof of Work (PoW) සිට Proof of Stake (PoS) දක්වා සම්මුති ඇල්ගොරිතම සංක්රාන්තිය සමඟ බ්ලොක්චේන් විසින් අනුගමනය කරන ලද අවධමනීය ආකෘතියෙන් අපගමනය වීමයි.

විශ්ලේෂක Benjamin Cowen ඊටත් වඩා අඩු ඉලක්කයක් තබයි. ඔහු කියා සිටින්නේ එතීරියම් "අතිශයින් උච්චවචනයේ" ආසන්නයේ සිටින බවත්, වසර අවසන් වන විට $800 සහ $400 අතර පරාසයක් දක්වා පහත වැටීමට ඉඩ ඇති බවත්ය. හේතුව එලෙසම පවතී: ETH ස්මාර්ට් කොන්ත්රාත් තාක්ෂණයන් මත ගොඩනගා ඇති බ්ලොක්චේන් වේදිකාවල ලාභදායිතාවයේ අඩුවීමකි. Cowen ට අනුව, ETH ඉහළයාම සහ පහතයාම යන ද්විත්වයම "පහත වැටී ඇති අතර ඔවුන්ගේ උපාය මාර්ග ක්රියාත්මක කිරීමට අපොහොසත් වී ඇත", එහි ප්රතිඵලය වන්නේ 2023 අවසානය වන විට දෙපාර්ශ්වයම ඔවුන්ගේ පාඩු අගුලු දැමීමයි.

වසර අවසන් වීමට මාස තුනහමාරක් ඉතිරිව තිබියදී, සැප්තැම්බර් 15 සිකුරාදා සවස මෙම සමාලෝචනය ලියන අවස්ථාවේ වෙළඳපොළේ වත්මන් තත්ත්වය, ETH/USD යුගලය $1,620 පමණ සහ BTC/USD යුගලය $26,415 ලෙස පෙන්නුම් කරයි. ක්රිප්ටෝ වෙළඳපොලේ මුළු වෙළඳපල ප්රාග්ධනීකරණය සතියකට පෙර ඩොලර් ට්රිලියන 1.043 සිට ඩොලර් ට්රිලියන 1.052 ක් වේ. ප්රමුඛ ක්රිප්ටෝ මුදල, වෙළඳපොලෙන් 48.34% වන අතර අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් 18.84% වේ. බිට්කොයින් සඳහා ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය 'උදාසීන' කලාපයට ආසන්න වුවද (එය සතියකට පෙර ලකුණු 46ක් විය) ලකුණු 45ක 'බිය' කලාපයේ පවතී.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.