2023 August 19

EUR/USD: ඩොලරය ශක්තිමත් කල හැක්කේ කුමකට ද සහ එය දුර්වල කළ හැක්කේ කුමකට ද

- එක්සත් ජනපද මුදල් පසුගිය සතියේ එහි ඉහල නැගීම පවත්වා ගෙන ගියේය. එක්සත් ජනපද ෆෙඩරල් සංචිතයේ ෆෙඩරල් විවෘත වෙලඳපොල කමිටුවේ (FOMC) ජූලි රැස්වීමේ තීරණ අගෝස්තු 16 බදාදා ප්රකාශයට පත් කරන ලද අතර, තවදුරටත් මුදල් ප්රතිපත්ති දැඩි කිරීමේ හැකියාව එමගින් යෝජනා කරයි.

තීරණ එළිදැක්වීමට පෙර, මධ්යම පොලී අනුපාතය 5.5% හි කොපමණ කාලයක් පවතිනු ඇත්දැයි වෙළඳපල වෙළෙන්දන් විවාද කළහ. කෙසේ වෙතත්, ලේඛනයේ අන්තර්ගතය අනාවරණය වූ පසු, මෙම අනුපාතය තවත් කොපමණ වැඩි විය හැකිද යන්න සාකච්ඡා විය. FOMC සාමාජිකයින් කිහිප දෙනෙකු තීරණ මගින් ප්රකාශ කළේ වර්තමාන ආර්ථික භූ දර්ශනය බලාපොරොත්තු වූ පරිදි උද්ධමනයේ සැලකිය යුතු අඩුවීමක් දැකිය නොහැකි බවයි. මෙම හැඟීම ෆෙඩරල් මහ බැංකුවට තවත් අනුපාත ඉහල දැමීමක් සලකා බැලීමට මග පාදයි. එහි ප්රතිඵලයක් වශයෙන්, 2023 දී පොලී අනුපාතිකය 5.75% හෝ ඊටත් වඩා ඉහළ යාමේ සම්භාවිතාව 27% සිට 37% දක්වා ඉහළ ගොස් ඇති අතර එය ඩොලරයේ තත්ත්වය ශක්තිමත් කරයි.

එක්සත් ජනපද ඩොලරය ශක්තිමත් කරන අනෙකුත් සාධක අතර සුරැකුම්පත් වෙළඳපොලේ හිතකර තත්ත්වය සහ එක්සත් ජනපද ආර්ථිකයේ ශක්තිමත් තත්වය ඇතුළත් වේ. ධනාත්මක සිල්ලර විකුණුම් සංඛ්යා Bank of Atlanta ෆෙඩරල් සංචිතය එය සඳහා එහි Q3 GDP අනාවැකිය සංශෝධනය කිරීමට පෙලඹවූ අතර එය 5.0% සිට 5.8% දක්වා ඉහළ නැංවීය. නිශ්චල දේපල වෙලඳපොල ද යහපත් සලකුනු පෙන්නුම් කරයි: මාසිකව නිකුත් කරන ලද ඉදිකිරීම් බලපත්ර 0.1% කින් ඉහල ගියේය. තවද, නව නිවාස ඉදිකිරීම ප්රක්ෂේපිත මිලියන 1.448 ඉක්මවා යමින් ඒකක මිලියන 1.452 දක්වා 3.9% කින් වැඩි විය. අගෝස්තු 15 වන දින නිකුත් කරන ලද සිල්ලර විකුණුම් සංඛ්යාලේඛන ඩොලර් දර්ශකයට (DXY) තවදුරටත් සහය දැක්වීය, ජූලි මාසයේදී පාරිභෝගික ක්රියාකාරකම් 0.7% කින් ප්රසාරණය විය: අපේක්ෂිත 0.4% සහ පෙර 0.2% අගය අභිබවා යමින්. සාමූහිකව, මෙම දත්ත මගින් අවධාරනය කරන්නේ එක්සත් ජනපද ආර්ථිකය අවපාතයකට අවතීර්ණ වීමේ අවධානම අඩුවන බවයි. මීට අමතරව, ඉහළ යන බොරතෙල් මිල, නියාමකයා පසුකාලීන අනුපාත ඉහල දැමීම් දෙසට තල්ලු කළ හැකි අතර, තවත් උද්ධමන රැල්ලක් ඇති විය හැකිය.

අනෙක් අතට, එක්සත් ජනපද බැංකු අංශයේ තත්ත්වය ඩොලරයට අභියෝග එල්ල කළ හැකිය. ප්රධාන බැංකු කිහිපයක බංකොලොත්භාවයට තුඩු දුන් මාර්තු මාසයේදී ආරම්භ වූ අර්බුදය තවමත් අවසන් වී නොමැති බව Bank of Minneapolis ෆෙඩරල් සංචිත බැංකුවේ සභාපති Neil Kashkari විශ්වාස කරයි. ෆෙඩරල් සංචිතය දිගටම පොලී අනුපාත ඉහල දැමුවහොත්, එය බැංකු මෙහෙයුම් සැලකිය යුතු ලෙස සංකීර්ණ කරනු ඇති අතර නව බංකොලොත්වීමේ රැල්ලක් ආරම්භ කල හැකි බව ඔහු අදහස් කරයි. මෙම ඉදිරිදර්ශනය Fitch Ratings හි විශ්ලේෂකයින් විසින් ප්රතිරාවය කරයි. JPMorgan Chase & Co වැනි යෝධයන් ඇතුළු එක්සත් ජනපද බැංකු කිහිපයක ශ්රේණිගත කිරීම් පහත හෙලීමේ හැකියාව ඔවුන්ගේ අනාවැකි මගින් පවා සලකා බලයි.

Goldman Sachs හි උපායමාර්ගිකයින් විශ්වාස කරන්නේ ෆෙඩරල් සංචිතය 2024 Q2 හි ප්රධාන අනුපාතය අඩු කිරීම පමණක් සලකා බැලිය හැකි බවයි. මෙම පියවර සඳහා සිදු විය හැකි සාධකයක් විය හැක්කේ 2.0% හි ඉලක්ක මට්ටමේ උද්ධමන අනුපාතය ස්ථාවර වීමයි. කෙසේ වෙතත්, නියාමකයාගේ ක්රියාවන් අනපේක්ෂිතව පවතින බව Goldman Sachs පිළිගනී, එයින් අදහස් කරන්නේ අනුපාතය වඩාත් දිගු කාලයක් සඳහා උපරිම මට්ටම්වල පැවතිය හැකි බවයි. සමස්තයක් ලෙස, CME FedWatch මෙවලමට අනුව, වෙළඳපල සහභාගිවන්නන්ගෙන් 68% ක් අපේක්ෂා කරන්නේ 2024 මැයි වන විට අනුපාතය අවම වශයෙන් පදනම් ලකුණු 25 කින් (b.p.) අඩු කරනු ඇති බවයි.

යුරෝ කලාපයේ ආර්ථිකය සම්බන්ධයෙන්, අගෝස්තු 16 වැනි දින ප්රකාශයට පත් කරන ලද දත්ත පෙන්නුම් කළේ එය 2023 Q2 සඳහා 0.3% (කාර්තුවෙන් කාර්තුවෙන්) වර්ධනය වී ඇති බවයි. මෙම අගය අනාවැකි සමඟ හොඳින් සමපාත වන අතර Q1 හි වර්ධන වේගයට ගැලපේ. වාර්ෂික පදනමින්, දළ දේශීය නිෂ්පාදිතයේ වර්ධනය 0.6% ක් වූ අතර එය අනාවැකි අගය සහ පෙර කාර්තුවේ සංඛ්යා දෙකටම අනුකූල වේ. අගෝස්තු 18 සිකුරාදා නිකුත් කළ උද්ධමන සංඛ්යා ද පුදුමයට කරුණක් නොවේ. ඒවා වෙළඳපල අපේක්ෂාවන් සහ පෙර අගයන් දෙකටම ගැලපේ. ජූලි මාසයේදී, මූලික පාරිභෝගික මිල දර්ශකය (CPI) 5.5% (වසරින් වසර) සහ -0.1% (මාසයෙන් මාසය) ලෙස වාර්තා විය.

එවන් නිරන්තර ආර්ථික කාර්ය සාධනයක් මධ්යයේ, යුරෝව පහතට වැටෙන පීඩනයට මුහුණ දෙයි. මේ සඳහා දායක වන සාධක අතරට එළඹෙන ශීත සෘතුවේදී යුරෝපයේ ඇති විය හැකි බලශක්ති අර්බුදය සහ යුරෝපීය මහ බැංකුවේ (ECB) මුදල් ප්රතිපත්තිය වටා ඇති අවිනිශ්චිතතා ඇතුළත් වේ.

1.0947 හි දින පහේ වෙළඳ සතිය ආරම්භ කරමින්, EUR/USD යුගලය 1.0872 හි දී සතිය අවසන් විය. මෙම සමාලෝචනය ලියන අගෝස්තු 18 සවස් වන විට, විශ්ලේෂකයින්ගෙන් 50% නුදුරු අනාගතයේ දී යුගල සඳහා ඉහළ යාමක් පිළිබඳව අනාවැකි පල කරයි, 35% ක් ඩොලරයට සහය දක්වයි, සහ ඉතිරි 15% මධ්යස්ථ ස්ථාවරයක් පවත්වාගෙන යයි. D1 කාලරාමුව මත ඔස්කිලේටර් සම්බන්ධයෙන්, 100% එක්සත් ජනපද මුදල් වෙත නැඹුරු වේ, නමුත් ඒවායින් 25% ක් පෙන්නුම් කරන්නේ යුගලය අධික ලෙස අලෙවි වී ඇති බවයි. ප්රවණතා දර්ශක පෙන්නුම් කරන්නේ 85% දකුණට යොමු වන අතර ඉතිරි 15% උතුරු දෙසට වන බවයි. යුගල සඳහා ආසන්නතම ආධාරක මට්ටම් 1.0845-1.0865 පරාසය තුළ පවතී, පසුව 1.0780-1.0805, 1.0740, 1.0665-1.0680, 1.0620-1.0635, සහ 1.0525 වේ. ඉහළයාම සදහා 1.0895-1.0925 පරාසයේ ප්රතිරෝධය හමුවේ, පසුව 1.0895-1.0925, then at 1.0985, 1.1045, 1.1090-1.1110, 1.1150-1.1170, 1.1230, 1.1275-1.1290, 1.1355, 1.1475, සහ 1.1715 වේ.

ලබන සතියේ, අගෝස්තු 24 සිට 26 දක්වා ජැක්සන් හෝල්හි පැවැත්වෙන ප්රධාන මහ බැංකුවල ප්රධානීන්ගේ සම්මන්ත්රණය කෙරෙහි අවධානය යොමු වනු ඇත. ෆෙඩරල් සංචිත සභාපති ජෙරොම් පවෙල්, වත්මන් අනුපාත ඉහළ නැංවීමේ ආසන්න අවසානය ගැන ඉඟි කරන්නේ නම් චක්රය අගෝස්තු 25දා ඔහුගේ කතාවේදී DXY (ඩොලර් දර්ශකය) පහළට හැරවිය හැකිය. කෙසේ වෙතත්, ECB සභාපති ක්රිස්ටීන් ලගාර්ඩ් ඇතුළු අනෙකුත් මහ බැංකුවල ප්රධානින් පවසන දේ මත මුදල් යුගලයන හි චලනය ද රඳා පවතිනු ඇති බව පැහැදිලිය.

සතියේ අනෙකුත් කැපී පෙනෙන සිදුවීම් අතරට අගෝස්තු 22 සහ 23 යන දිනවල එ.ජ. ශ්රම වෙලඳපොල දත්ත නිකුත් කිරීම ඇතුළත් වේ. අගෝස්තු 23, බදාදා, එක්සත් ජනපදය, ජර්මනිය සහ යුරෝ කලාපය සඳහා ව්යාපාර ක්රියාකාරකම් දර්ශක (PMI) අනාවරණය කරනු ඇත. මීට අමතරව, අගෝස්තු 24, බ්රහස්පතින්දා, එක්සත් ජනපදයේ කල් පවතින භාණ්ඩ ඇණවුම් සහ විරැකියාව පිළිබඳ සංඛ්යාලේඛන ලබා දෙනු ඇත.

GBP/USD: BoE හි අවිනිශ්චිතතාවය - පවුම සඳහා ව්යසනයක්

- GBP/USD යුගලය පසුගිය සති දෙකහමාර තුළ 1.2620-1.2800 පරාසය තුළ චලනය වී ඇති අතර, ඉහළයාම හෝ පහතයාම පැහැදිලි ඉහළම තත්වයක් ස්ථාපිත කර නැත. එංගලන්ත බැංකුව (BoE) මෑතකදී පොලී අනුපාත ඉහළ නංවා තිබියදීත්, පවුම සඳහා ඉහළ නැංවිය හැකි වේගය නොපැහැදිලි වේ.

ආක්රමණශීලී මුදල් ප්රතිපත්ති දැඩි කිරීමක් අවපාතයේ අද්දර සිටින එක්සත් රාජධානියේ දැනටමත් බිඳෙනසුලු ආර්ථිකය තවදුරටත් අස්ථාවර කළ හැකි බවට වෙළඳපල පාර්ශවකරුවන් අතර කනස්සල්ලක් පවතී. ජූලි මාසයේදී විරැකියා අනුපාතය 0.2% කින් ඉහළ ගොස් 4.2% ක් විය. වඩාත් කනස්සල්ලට ලක් වන කරුණ නම්, තරුණ විරැකියාව 11.4% සිට 12.3% දක්වා 0.9%කින් ඉහළ යාමයි. මීට අමතරව, පෙර මාසයට සාපේක්ෂව විරැකියා ප්රතිලාභ ඉල්ලා සිටින අයගේ 25K වැඩිවීමක් විය. මෙම විරැකියාව ඉහළ යාමට බොහෝ දුරට හේතු වී ඇත්තේ 2021 දී ආරම්භ වූ ව්යාපාර බංකොලොත්භාවයේ රැල්ලටය. මෙම ප්රවණතාවය 2022 මුල් භාගයේ දී තියුණු වැඩි වීමක් දක්නට ලැබුණි, 1980 ගණන්වල අගභාගයේ අර්බුදය සහ 2008 මූල්ය බිඳවැටීම තුළ පමණක් ඒ හා සමාන මට්ටම් දක්නට ලැබුණි.

අගෝස්තු 18 වන දින ජාතික සංඛ්යාලේඛන කාර්යාලය (ONS) විසින් නිකුත් කරන ලද නවතම දත්ත වලට අනුව, ජූලි මාසය සඳහා එක්සත් රාජධානියේ සිල්ලර විකුණුම් මාසික පදනමින් 1.2% කින් පහත වැටුණි, එය පෙර මාසයේ දක්නට ලැබුණු 0.6% ට වඩා සැලකිය යුතු පහත වැටීමකි. වාර්ෂික පදනමින්, ජුනි මාසයේදී නිරීක්ෂණය කළ 1.6% අඩුවීමට සාපේක්ෂව, 3.2% හැකිලීමක් සිදු විය.

අගෝස්තු 16 දින නිකුත් කරන ලද උද්ධමන දත්ත (CPI) පෙන්නුම් කරන්නේ වසරින් වසර (YoY) 7.9% සිට 6.8% දක්වා පහත වැටී තිබියදීත්, උද්ධමනය සැලකිය යුතු ලෙස ඉහළ මට්ටමක පවතින බවයි. තවද, මූලික අනුපාතය 6.9% හි ස්ථාවරව පැවතුනි. බලශක්ති පිරිවැය ඉහළ යාම තවදුරටත් උද්ධමනය වැඩිවීමකට තුඩු දිය හැකිය.

එංගලන්ත බැංකුව ඊට ප්රතිචාර වශයෙන් සුදුසු ක්රියාමාර්ගයක් ගත යුතු බව වෙළඳපල තරයේ විශ්වාස කරයි. මහ බැංකුවට මේ වසරේ පමණක් නොව 2024 දක්වා පොලී අනුපාත තවදුරටත් ඉහළ නැංවීමට අවශ්ය විය හැකිය. කෙසේ වෙතත්, Commerzbank හි ආර්ථික විද්යාඥයින් යෝජනා කරන පරිදි, ඉදිරි සතිවල දී BoE බියෙන් උද්ධමන අවදානම් සමඟ කටයුතු කිරීමට කැපවී සිටින බවට වෙළඳපොළට හැඟීමක් ඇති වුවහොත් ආර්ථිකයට ඕනෑවට වඩා බාධා කිරීම, එය පවුමට ව්යසනකාරී ඇඟවුම් ඇති කළ හැකිය.

GBP/USD යුගලය අගෝස්තු 18 සිකුරාදා 1.2735 හි අවසන් විය. නුදුරු අනාගතය සඳහා විශේෂඥයින්ගේ අනාවැකිය පහත පරිදි වේ: පවුම මත 60% ක් ඉහළයාමට, 20% ක් පහතයාමට වන අතර ඉතිරි 20% මධ්යස්ත ස්ථාවරයකට කැමැත්තක් දක්වයි. D1 මත ඔස්කිලේටරවල, 50% රතු පැහැයෙන් යුක්ත වන අතර, එය පහතයාමේ ප්රවණතාවයක් පෙන්නුම් කරයි. අනෙක් 50% උදාසීන අළු පැහැයෙන් යුක්ත වේ. ප්රවණතා දර්ශක සඳහා, රතු සහ කොළ අනුපාතය 60% සිට 40% දක්වා වන අතර, එය ඉහළයාමේ පැත්තට හිතකර වේ.

යුගලය පහළට ගමන් කළහොත්, එයට ආධාරක මට්ටම් සහ කලාප 1.2675-1.2690, 1.2620, 1.2575-1.2600, 1.2435-1.2450, 1.2300-1.2330, 1.2190-1.2210, 1.2085, 1.1960, සහ 1.1800 වේ. යුගලය ඉහළ ගියහොත්, ප්රතිරෝධය 1.2800-1.2815, 1.2880, 1.2940, 1.2980-1.3000, 1.3050-1.3060, 1.3125-1.3140, 1.3185-1.3210, 1.3300-1.3335, 1.3425 සහ 1.3605 හිදී හමු වේ.

සාර්ව ආර්ථික දත්ත අනුව, බ්රිතාන්ය ආර්ථිකයේ විවිධ අංශවල ව්යාපාරික ක්රියාකාරකම් දර්ශක නිකුත් කරනු ලබන බැවින්, සාර්ව ආර්ථික දත්ත අනුව, අගෝස්තු 23 බදාදා යුරෝපයට සහ ඇමරිකා එක්සත් ජනපදයට පමණක් නොව එක්සත් රාජධානියට ද "PMI දිනය" වනු ඇත. සත්ය වශයෙන්ම, ජැක්සන් හෝල්හි වාර්ෂික සම්මන්ත්රණය පිළිබඳව කෙනෙකුට අමතක කළ නොහැක.

USD/JPY: මුදල් මැදිහත්වීම් අපේක්ෂා කිරීම

- FOMC තීරණ නිකුත් කිරීම සහ 2008 සිට නොදුටු මට්ටම්වලට වසර 10 ක එ.ජ. භාණ්ඩාගාර ප්රතිලාභ ඉහළ යාම හේතුවෙන් USD/JPY යුගලය 146.55 දක්වා ඉහළ ගියේය. ජපානයේ MUFG බැංකුවේ ආර්ථික විද්යාඥයින් විසින් සටහන් කර ඇති පරිදි, "ඩොලරයේ ශක්තිමත් වීම USD/JPY එහි ඉහලට ගමන් කිරීම නැවැත්වීමට මැදිහත් වීමේ අවදානම වැඩි වන අන්තරාදායක කලාපයකට තල්ලු කර ඇත." මෙම යුගලය දැන් මුදල් මැදිහත්වීම් ප්රදේශයේ සිටින බවට Dutch බැංකු සමූහයේ සගයන් එකඟ වෙති. "කෙසේ වෙතත්," ING විශ්වාස කරන්නේ, "එය ජපන් නිලධාරීන්ට අනතුරු ඇඟවීමට අවශ්ය උච්චාවචනය නොමැති විය හැකි බවයි."

පසුගිය සැප්තැම්බර් මාසයේදී මුදල් අමාත්යාංශය (MOF) USD/JPY යුගලය 145.90 ට වඩා ඉහළ මට්ටමකට මැදිහත් වූ බව මතක තබා ගන්න. නමුත් දැනට, මුදල් අමාත්යාංශය හෝ ජපාන බැංකුව (BoJ) දේශීය මුදල් ආරක්ෂා කිරීමට ඉක්මන් වන්නේ නැත. උද්ධමනය අඩුවෙමින් පවතින එක්සත් ජනපදය, යුරෝ කලාපය සහ එක්සත් රාජධානියට පටහැනිව (විවිධ අනුපාත යටතේ වුවද), ජපානයේ උද්ධමනය වැඩි වෙමින් පවතී. අගෝස්තු 18, සිකුරාදා, රටේ සංඛ්යාලේඛන කාර්යාංශය විසින් ජූලි සඳහා ජාතික පාරිභෝගික මිල දර්ශකය (CPI) ප්රකාශයට පත් කරන ලද අතර එය 3.3% ක් වූ අතර, 2.5% (වසරින් වසර) ප්රතිඵලයක් අපේක්ෂා කරන ලදී.

රටේ දළ දේශීය නිෂ්පාදිතය වර්ධනය වුවද, Commerzbank විශ්ලේෂකයින් යෙන් අගය නැවත අගය කිරීමට වැඩි අවස්ථාවක් දකින්නේ නැත. (මූලික දත්ත පෙන්නුම් කරන්නේ 0.8% ක අනාවැකියක් සහ 0.9% ක පෙර අනුපාතිකයට සාපේක්ෂව දෙවන කාර්තුවේ වර්ධනය 1.5% -වසරින් වසර- හි පැවති බවයි). ඊට පටහැනිව, මුදල් අමාත්යාංශය පහත වැටීම නැවැත්වීමට පියවර නොගතහොත් වත්මන් තත්ත්වයන් යටතේ යෙන් තවදුරටත් දුර්වල විය හැකි බවට කනස්සල්ලක් පවතී. "සමහර විට ජපාන බැංකුව සහ මුදල් අමාත්යාංශය බලාපොරොත්තු වන්නේ එක්සත් ජනපද පොලී අනුපාත නැවත පහත වැටීමට පටන් ගත් පසු තත්වය වෙනස් වනු ඇති බවයි", Commerzbank ආර්ථික විද්යාඥයින් යෝජනා කරයි. "අපිත් ඒ අවස්ථාවේදී ඩොලරයේ දුර්වල වීමක් අපේක්ෂා කරනවා. කෙසේ වෙතත්, ඒ මොහොත සඳහා ඇත්තේ ටික කාලයක් පමණි. එතෙක් මුදල් අමාත්යාංශයේ මැදිහත්වීම්වලින් සාක්ෂාත් කර ගන්නා එකම දෙය කාලය මිලට ගැනීමයි. අපගේ මතය අනුව, ඊට එරෙහිව පවතින තත්වය, යෙන් ශක්තිමත් කිරීම සාර්ථක විය නොහැක. එය තාවකාලිකව ක්රියා කළ හැකි නමුත් එය ස්ථිර නොවේ.".

කෙසේ වෙතත්, දුර්වල යෙන්, ජපන් නිලධාරීන්ගෙන් යම් අවස්ථාවක ඉක්මන් ක්රියාමාර්ගයක් ගත හැකි බවට වෙළඳපල සහභාගිවන්නන් වඩ වඩාත් කනස්සල්ලට පත්ව සිටිති. ING විසින් යෝජනා කරන ලද පරිදි, මැදිහත්වීම් තර්ජනය සමඟ සම්බන්ධ වූ ජපන් මුදල්වල අධික ලෙස අලෙවි වූ තත්ත්වය USD/JPY හි යම් යම් නිවැරදි කිරීම් දැඩි කරනු ඇත. එවැනි නිවැරදි කිරීමකින් පසුව, යුගලය පසුගිය සතිය 145.37 මට්ටමකින් අවසන් කළේය.

ආසන්න කාලීන ඉදිරි දැක්ම සම්බන්ධයෙන්, ප්රවීණයන්ගේ මධ්ය කාලීන අනාවැකිය පහත පරිදි වේ: අතිමහත් බහුතරයක් (60%) ඩොලරය ශක්තිමත් වනු ඇතැයි අපේක්ෂා කරන අතර USD/JPY යුගලය එහි ඉහළ යන ගමන දිගටම කරගෙන යනු ඇතැයි අපේක්ෂා කරයි. ඉතිරි 40% නිවැරදි කිරීමක් අපේක්ෂා කරයි. D1 ඔස්කිලේටරවල, සම්පූර්ණ 100% කොළ පැහැයෙන් වර්ණාලේප කර ඇත, නමුත් 20% අධික මිලට ගත් තත්වයන් පෙන්නුම් කරයි. ප්රවණතා දර්ශක සඳහා, 80% කොළ පැහැයෙන් ද 20% රතු පැහැයෙන් ද ඇත. ආසන්නතම ආධාරක මට්ටම 144.50 කලාපයේ පිහිටා ඇත, පසුව 143.75-144.04, 142.90-143.05, 142.20, 141.40-141.75, 140.60-140.75, 139.85, 138.95-139.05, 138.05-138.30, සහ 137.25-137.50 වේ. ක්ෂණික ප්රතිරෝධය 145.75-146.10, පසුව 146.55, 146.90-147.15, 148.45, 150.00 සහ අවසාන වශයෙන්, 2022 ඔක්තෝම්බර් මාසයේ ඉහළම අගය වන 151.95 වේ.

ටෝකියෝ කලාපය සඳහා පාරිභෝගික මිල දර්ශකය (CPI) අගෝස්තු 25 සිකුරාදා නිකුත් කෙරේ. ජපාන ආර්ථිකයේ තත්ත්වයට අදාළ වෙනත් සැලකිය යුතු දත්ත නිකුත් කිරීම් ඉදිරි සතිය සඳහා සැලසුම් කර නොමැත.

ක්රිප්ටෝ මුදල් : එලෝන් මස්ක් විසින් "ජනතා ඩොලරය" කඩා වට්ටන ලද ආකාරය

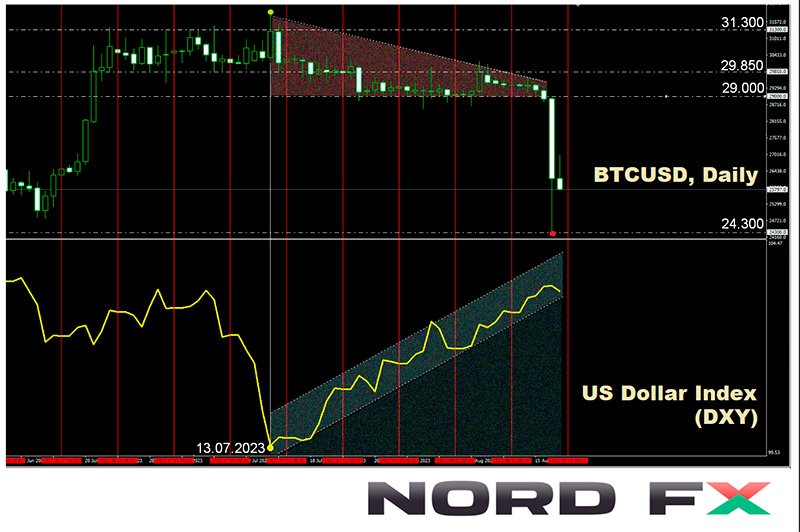

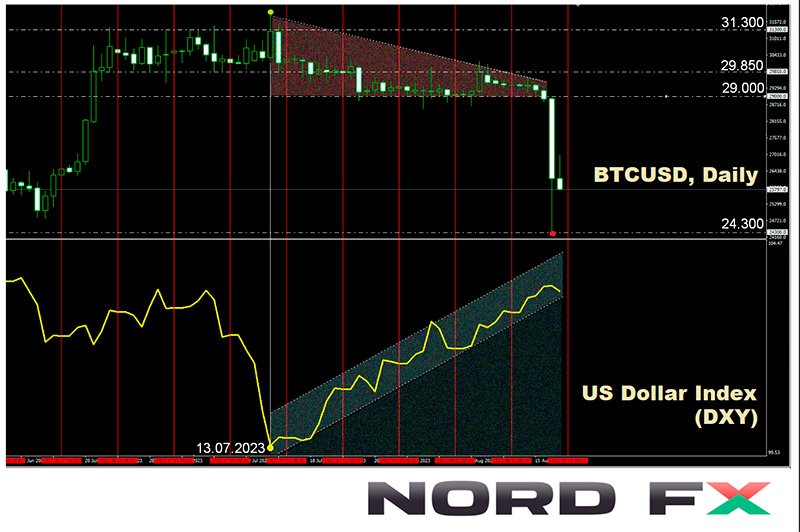

- ජූලි 14 සිට, මූලික ක්රිප්ටෝ මුදල්, සහ සමස්තයක් ලෙස ඩිජිටල් වත්කම් වෙලඳපොල, ශක්තිමත් ඩොලරයක පීඩනය යටතේ පවතී. පැහැදිලිවම, BTC/USD පරිමාණයේ බර ඩොලරය දෙසට යොමු වූ විට, බිට්කොයින් සැහැල්ලු වේ. සත්ය වශයෙන්ම, අගෝස්තු 11 සිට 15 දක්වා, BTC/USD යුගලයේ ප්රස්ථාරය බටහිර සිට නැඟෙනහිර දෙසට පටුව විහිදෙන, $ 29,400 ක මධ්ය අගයකට පැමිණීමත් සමඟ වෙළඳපොළට ක්රිප්ටෝ මුදල් පිළිබඳව සම්පූර්ණයෙන්ම අමතක වී ඇති බවක් පෙනෙන්නට තිබුණි.

Glassnode විශ්ලේෂකයින් එකල සඳහන් කළේ ඩිජිටල් රන් වෙළඳපොළ අතිශය උදාසීනත්වයේ සහ වෙහෙසකර අවධියකට පැමිණ ඇති බවයි. Bollinger Bands ව්යාප්තිය 2.9% දක්වා පටු වීමත් සමඟ සතියේ ආරම්භයේ උච්චාවචනය ප්රමිතික වාර්තාගත අවම මට්ටම් කරා ළඟා විය. එවැනි පහත් මට්ටම් ඉතිහාසයේ දෙවතාවක් පමණක් දැකගත හැකි විය: 2016 සැප්තැම්බර් සහ 2023 ජනවාරි. "වෙළඳපොල ආයෝජකයාගේ උදාසීනත්වය බිඳ දැමීමට පියවර ගත යුතුය," Glassnode විශේෂඥයින් නිගමනය කළහ.

ආයෝජකයින් කැමති දිශාවට අවශ්ය නොවන නමුත් එවැනි ක්රියාමාර්ග ගන්නා ලදී. පළමු පියවර අගෝස්තු 16 සවස BTC/USD යුගලය $28,533 දක්වා පහත වැටුණි. කලින් සඳහන් කළ පරිදි ෆෙඩරල් සංචිතයේ ජූලි රැස්වීමේ තීරණ ප්රකාශයට පත් කිරීම නිසා මෙම පහත වැටීමට හේතු විය හැකිය. එහෙත් එම පසුබෑම එහි අවසානය නොවීය. මීළඟ සැලකිය යුතු පහත වැටීම සිදු වූයේ අගෝස්තු 17 සිට 18 දක්වා රාත්රියේ ය. එය පහත ඇද වැටීමක් ලෙස විස්තර කළ හැකි අතර බිට්කොයින් $ 24,296 ක අවම අගයකට ළඟා විය. Wall Street Journal විසින් අනාවරණය නොවූ ලේඛන උපුටා දක්වමින්, Elon Musk's SpaceX විසින් එහි BTC කොටස් ඈවර කර ඇති බව වාර්තා කිරීමෙන් පසුව, ක්රිප්ටෝ මුදල් සඳහා ඩොලර් මිලියන 373 ක ප්රමාණයක් ලබා දී ඇති බව මෙම බිඳ වැටීම සිදු විය. කෙසේ වෙතත්, SpaceX විසින් මෙම කොයින විකුණා ඇත්තේ කවදාද යන්න වාර්තාවේ නිශ්චිතව සඳහන් කර නැත. තවමත්, වෙළඳපොලේ සන්ත්රාසය ඇති කිරීමට එවැනි විස්තර අවශ්ය නොවේ.

තවත් සිදුවීම් කිහිපයක් ද උපුටා දැක්වීම්වලට පීඩනයක් එක් කළේය. නිදසුනක් වශයෙන්, එක්සත් ජනපද ෆෙඩරල් අධිකරණය රිපල් ක්රිප්ටෝ මුදලට එරෙහිව සුරැකුම්පත් සහ විනිමය කොමිෂන් සභාවේ (SEC) අභියාචනය අනුමත කරන ලද අතර, මාසයකට පෙර රිපල් වෙත පක්ෂව ගත් පාර්ශවීය තීරණයක් පිළිබඳව සැක පහළ කළේය. ප්රධාන ක්රිප්ටෝ මුදල් හුවමාරුවලට එරෙහිව එ.ජ. බලධාරීන් විසින් සිදු කරනු ලබන නීතිමය හිමිකම් මාලාව තවත් සෘණාත්මක බලපෑමක් ලෙස පවතී.

බිට්කොයින් හි පහතයාම සමඟ මුළු ක්රිප්ටෝ වෙළඳපොළම පහළට ඇද දැමූ අතර, එය විවෘත ආන්තික වෙළඳ ස්ථාන විශාල වශයෙන් ඈවර කිරීමට හේතු විය. Coinglass ට අනුව, 24-පැය පුරාවට, 175,000 වෙළඳපොළ සහභාගිවන්නන්ගේ වෙළදාම් ඈවර කරන ලද අතර, එහි ප්රතිඵලයක් ලෙස වෙළඳුන්ගේ පාඩුව ඩොලර් බිලියන 1 ඉක්මවිය.

එතීරියම් සඳහා පළමු අනාගත ETF නිර්මාණය කිරීම සඳහා සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව විසින් අවසර ලබා දීමට සූදානම් වන බව Bloomberg වෙතින් වාර්තාවක් නොතිබුනේ නම් තත්වය වඩාත් බරපතල විය හැකිය. එහි ප්රතිඵලයක් වශයෙන්, BTC/USD සහ ETH/USD ඉහළට නිවැරදි වී, මාස දෙකකට පෙර වූ මට්ටම් වෙත ආපසු පැමිණේ. මතක් කිරීමක් ලෙස, බ්ලැක්රොක් විසින් ස්ථානීය බිට්කොයින් ETF පිහිටුවීම සඳහා අයදුම්පතක් ගොනු කිරීමෙන් පසු ජුනි 15 වන දින වෙළඳපල ඉහළ ගියේය. කෙසේ වෙතත්, මෑත කඩාවැටීමෙන් පසුව, එම ජයග්රහණ පාහේ අවසන් වන ලදී.

තවදුරටත් පහත වැටීම් අපේක්ෂා කළ යුතුද? ඔහුගේ නිවැරදි අනාවැකි හේතුවෙන් ප්රසිද්ධියට පත් Dave_the_Wave යන අන්වර්ථ නාමයෙන් හැඳින්වෙන වෙළෙන්දෙකු සහ විශ්ලේෂකයෙකු අනතුරු අඟවා තිබුනේ 2023 අවසානය වන විට, බිට්කොයින් එහි වර්ධන වක්රයේ (LGC) පහළ මායිම දක්වා පහත වැටිය හැකි බවත්, එයින් දළ වශයෙන් මෙම වසරේ උච්චතම අවස්ථාවෙන් 38% ක පහත වැටීමක් පෙන්නුම් කරන බවත්ය. එවැනි තත්වයක් තුළ, පහල අගය $ 19,700 ක් පමණ වනු ඇත.

තවත් ප්රසිද්ධ වෙළෙන්දෙකු වන Tone Vays, BTC හි $ 25,000 දක්වා පහත වැටීම ප්රතික්ෂේප කළේ නැත (එය දැනටමත් සිදුවී ඇත). මෙම අවස්ථාවෙහිදී, තවත් දිගුකාලීන පරිහානියක ඉහළ සම්භාවිතාවක් පවතින බව Vays විශ්වාස කරයි. ඔහුගේ මතයට අනුව, ප්රමුඛතම ක්රිප්ටෝ මුදල් "අවසන් වන අතර තත්වය අඳුරු වේ." "මිල වහාම ආපසු හැරවිය යුතුය, මම අදහස් කළේ - මේ මාසයේ. අපට තවත් මාසයක් පහත වැටීමක් දරාගත නොහැක; එසේ නොවුවහොත්, වෙළඳපොලේ භීතිය ඇති වනු ඇත. BTC $ 20,000 ට වඩා අඩුවෙන් වෙළඳාම් කළහොත් මම පුදුම නොවන්නෙමි. පතල්කරුවන් ඔවුන්ගේ වත්කම් ඉවත් කිරීමට පවා පටන් ගත හැකිය." Vays අනතුරු අඟවයි.

BTC හි මිල $ 12,000 සීමාව දක්වා පහත වැටීමේ ප්රකාශයන් ප්රතික්ෂේප කර ඇති ව්යාපාර සමාගමක් වන Eight හි නිර්මාතෘ Michael Van De Poppe තවත් විශේෂඥයෙකු පිළිබඳව අප කලින් සඳහන් කර ඇත. කෙසේ වෙතත්, ඔහුගේ මතය අනුව, බිත්කෝයින් ක්රියාකාරී වර්ධනයට නැවත පැමිණීම සඳහා, එය $ 29,700 මට්ටම ඉක්මවා යා යුතුය. කොයිනය සඳහා ඊළඟ වැදගත් ඉලක්කය වනුයේ $ 40,000 කි.

Michael Van De Poppe මෙන් නොව, Delphi Digital හි සම-නිර්මාතෘ සහ පර්යේෂණ ප්රධානී Kevin Kelly, ඉහළයාමේ රැලියක මුල් සලකුණු දැනටමත් දැක ඇත. කෙසේ වෙතත්, අගෝස්තු 18 දින පසුබෑමට පෙර මෙම නිරීක්ෂණය සිදු කරන ලදී. Kelly ට අනුව, බිට්කොයින් සර්වකාලීන ඉහළ අගයන් (ATH) වෙත ළඟා වූ විට සම්මත ක්රිප්ටෝ චක්රයක් ආරම්භ වන අතර පසුව 80% පහත වැටීමක් සිදු වේ. දළ වශයෙන් වසර දෙකකට පසුව, එය එහි පෙර ATH වෙත නැවත පැමිණ නව ඉඅහල අගයකට ගමන් කරයි. මෙම අනුපිළිවෙල සාමාන්යයෙන් වසර හතරක් පමණ වේ.

Kelly විශ්වාස කරන්නේ මෙම රටාව අහඹු නොවන නමුත් "පුළුල් ව්යාපාරික චක්රයක්" සමඟ සමපාත වන බවයි. බිට්කොයින් හි මිල උච්චතම අවස්ථාව බොහෝ විට ISM නිෂ්පාදන දර්ශකය සමඟ සමපාත වන බව ඔහු සඳහන් කළේය, එය දැනට එහි පසුබෑමේ අවසාන අදියරේ පවතින බව පෙනේ. වර්තමාන තත්ත්වය 2015 සහ 2017 අතර වෙළඳපල චලනය සිහිපත් කර දෙයි.

අවසන් බිට්කොයින් අර්ධයන් ද්විත්වය සිදු වූයේ වත්කම පහළ බැස මාස 18 කට පමණ පසුව සහ එහි ඓතිහාසික උච්චතම අවස්ථාව බිඳ දැමීමට මාස හතකට පමණ පෙර බව ඔහු අවධාරණය කළේය. මීළඟ අර්ධය 2024 අප්රේල් මාසයේදී අපේක්ෂා කෙරේ. ඉන් අනතුරුව, විශේෂඥයන්ගේ ඇස්තමේන්තු අනුව මාස හයකට පමණ පසුව, ඩිජිටල් රත්රන් එහි ATH වෙත ළඟා විය හැකිය. කෙසේ වෙතත්, Kelly අනතුරු ඇඟවූයේ මෙම තත්වය දිග හැරෙන බවට සහතිකයක් නොමැති බවයි. ඔහු "ව්යාජ පහත අගයක්" ඇතිවීමේ හැකියාව පිළිබඳව ද අනුමාන කළේය.

සමාන චක්රීය විශ්ලේෂණයක් Ignas ලෙස හඳුන්වන විශ්ලේෂකයෙකු විසින් සිදු කරන ලදී, 2024 දී බිට්කොයින් ඉහලයන වෙළඳපොල පිළිබඳව අනාවැකි පල කරන ලදී. ඔහුගේ ගණනය පදනම් වී ඇත්තේ ප්රාථමික ක්රිප්ටෝ මුදල් වසර ගණනාවක් ප්රදර්ශනය කර ඇති රටාව මතය: 1. ATH වෙතින් 80% ක අඩුවීමක්, අඩුම ස්ථානය වසරකට පසුව (2022 Q4 ). 2. ප්රකෘතිමත් වීමට සහ පෙර උච්චතම අවස්ථාවට පැමිණීමට වසර දෙකක් (2024 Q4 ). 3. නව ATH (2025 Q4) වෙත යොමු කරන මිල වර්ධනයේ තවත් වසරක්.

Ignas ට අනුව, ක්රිප්ටෝ කර්මාන්තය 2022 දී සාර්ව ආර්ථික අභියෝගවලට මුහුණ දුන් නමුත් දැන් තත්වය වැඩිදියුණු වෙමින් පවතී. 2024 අප්රේල් මාසයේදී බිට්කොයින් අර්ධයකින් අඩුවීම ගෝලීය ද්රවශීලතා වැඩිවීමක් සමඟ සමපාත විය හැකි අතර එය අපේක්ෂිත ඉහළයාමේ රැලියට සහය මීට සපයයි. අතිරේකව, බිට්කොයින් සඳහා නව භාවිත අවස්ථා සහ සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව විසින් අනුමත කරන ලද ස්ථානීය බිට්කොයින් ETF දියත් කිරීම, එහි මිලට බලපානු ඇත.

PlanB ලෙස හැඳින්වෙන ජනප්රිය බ්ලොග්කරු සහ විශ්ලේෂක විසින් කරන ලද සමීක්ෂණයකින්, ප්රතිචාර දැක්වූවන්ගෙන් 60% ක් ඉහළයාමේ වෙලඳපොලේ ආරම්භය පසු කාලයක් බවට විශ්වාස කරති. PlanB විසින්ම මෙම සිදුවීම වන විට BTC හි මිල $ 55,000 ක් පමණ වනු ඇතැයි සහතික කරයි. ඔහුගේ බිට්කොයින් මිල පිලිබඳ අනාවැකි ආකෘතිය, S2F වෙතින් සංඥා, මෙම අගය දෙසට කොයිනයේ සිදු විය හැකි චලනය පිළිබඳ ඉඟි කරයි.

Robert Kiyosaki, ආයෝජක, සහ මුල්ය වැඩියෙන්ම අලෙවි වන "Rich Dad Poor Dad" හි කතුවරයා තවත් අනාවැකියක් කළේය. "බිට්කොයින්

$ 100,000 දක්වා ගමන් කරයි" යනුවෙන් Kiyosaki විශ්වාස කරයි." අයහපත් ආරංචිය: කොටස් සහ බැඳුම්කර වෙළෙඳපොළ කඩා වැටුණහොත්, රන් හා රිදී මිල ඉහලට නැඟෙනු ඇත. අයහපත්ම දෙය නම්, ගෝලීය ආර්ථිකය කඩා වැටුණහොත්. එවිට බිට්කොයින් මිලියනයක් වටිනා වනු ඇත, රත්රන් $ 75,000 කට සහ රිදී $ 60,000 කට මිලදී ගත හැකිය. ජාතික ණය වැඩිය. සියල්ලන් අපහසුවෙන් ගත කරයි" Kiyosaki ලිවීය. නමුත් ඔහු තවදුරටත් පැවසුවේ, "මම වැරදියි කියා මම බලාපොරොත්තු වෙමි."

ලේඛකයෙකුට ගැලපෙන පරිදි, Kiyosaki රූපක ලෙස රත්රන් සහ රිදී "දෙවියන්ගේ මුදල්" ලෙසත් බිට්කොයින් "ජනතා ඩොලර්" ලෙසත් හැඳින්වීය. "මම බිත්කෝයින් වලට කැමතියි - අපට පොදු සතුරෙක් සිටින නිසා - එක්සත් ජනපද ෆෙඩරල් රජය, භාණ්ඩාගාරය, ෆෙඩරල් සංචිතය සහ Wall Street. මම ඔවුන්ව විශ්වාස කරන්නේ නැත. ඔබ විශ්වාස කරන්නේ නම්, ඩොලර් එකතු කරන්න, එවිට ඔබට IOU එකක් ලැබෙනු ඇත" ඔහු පැවසුවේය.

Robert Kiyosaki ගේ ස්ථාවරයට ප්රතිවිරුද්ධව, බොහෝ ආයෝජකයින් මෑතකදී "ජනතාවගේ මුදල්" වෙනුවට එක්සත් ජනපද ඩොලරය දෙසට ආකර්ෂණය වී ඇති බව සඳහන් කිරීම වටියි. ඔවුන් ඩොලරය වඩාත් විශ්වාසදායක ආරක්ෂිත වත්කමක් ලෙස සලකයි. DXY සහ BTC ප්රස්ථාර සංසන්දනය කිරීමේදී මෙම මාරුව පැහැදිලි වේ. මෙම සමාලෝචනය වන විට, අගෝස්තු 18 සවස, වෙළඳපල ස්ථාවරත්වයේ යම් සලකුණු පෙන්නුම් කර ඇති අතර, BTC/USD වෙළඳාම $ 26,100 ට ආසන්න විය. ක්රිප්ටෝ මුදල්වල මුළු වෙළඳපල ප්රාග්ධනීකරණය සැලකිය යුතු පහරක් ගෙන, ඩොලර් ට්රිලියන 1ක මනෝවිද්යාත්මක සීමාවට වඩා පටු ලෙස පවත්වා ගනිමින්, ඩොලර් ට්රිලියන 1.054ක් ලෙස ලියාපදිංචි වී, සතියකට පෙර ඩොලර් ට්රිලියන 1.171 සිට පහත වැටී ඇත. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය ද පහත වැටීමක් දැකීමෙන් පුදුමයට කරුණක් නොවේ, උදාසීන කාණ්ඩයේ සිට බිය ප්රදේශය වෙත ගමන් කරමින් ලකුණු 37 ක් සටහන් කරමින් සිටිනුයේ පසුගිය සතියේ ලකුණු 51 ට වඩා පහත වැටීමක් සමගිනි.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.