2023 June 24

EUR/USD: නිලධාරීන්ගේ වචන වෙළඳපල මෙහෙයවයි

- සිහිපත් කිරීමක් ලෙස, එක්සත් ජනපද ෆෙඩරල් සංචිතයේ ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව (FOMC) ජුනි 14 බදාදා මුදල් දැඩි කිරීමේ ක්රියාවලියට විරාමයක් තැබීමට තීරණය කළ අතර පොලී අනුපාතය 5.25% හි නොවෙනස්ව තැබීය. ඊළඟ දවසේ, ජුනි 15, බ්රහස්පතින්දා, යුරෝපීය මහ බැංකුව (ECB) යුරෝ පොලී අනුපාතය පදනම් අංක 25 කින් 3.75% සිට 4.00% දක්වා ඉහළ නැංවීය. ECB සභාපති ක්රිස්ටීන් ලගාර්ඩ් සඳහන් කළේ, ණය සහ මුදල් ප්රතිපත්තිය දැඩි කිරීම ජූලි මාසයේදී දිගටම පවතිනු ඇති බවයි.

එයට අනෙකුත් ECB නියෝජිතයින් විසින් සහාය දක්වන ලදී. ECB පාලක කවුන්සිලයේ සාමාජික Olli Rehn ගේ අදහස් වලට අනුව, යුරෝ කලාපයේ යටින් පවතින උද්ධමනය ඉතා සෙමින් අඩුවෙමින් පවතින අතර, මිල ස්ථාවර කිරීමට නියාමකයාගේ අමතර උත්සාහයන් අවශ්ය වේ. අනුපාත අඛණ්ඩව ඉහළ නැංවීමේ නියාමකයාගේ අභිප්රාය ECB ප්රධාන ආර්ථික විද්යාඥ Philip Lane සහ ECB පාලක කවුන්සිලයේ සාමාජික Isabel Schnabel විසින් ද තහවුරු කරන ලදී. ඔවුන්ගේ මතය අනුව, උද්ධමනය 2% ක් පමණ ස්ථාවර වීමට පෙර නියාමකයාට සැලකිය යුතු කාර්යයක් කිරීමට ඇත. (නවතම දත්ත වලට අනුව, යුරෝ කලාපයේ වාර්ෂික උද්ධමනය 6.1% ක් ලෙස පැවති අතර, මූලික පාරිභෝගික මිල දර්ශකය 5.3% ක් විය).

යුරෝපීය නිලධාරීන්ගේ මෙම දැඩි මුල්ය ප්රතිපත්තියේ ප්රකාශවල පසුබිමට එරෙහිව, වෙලඳපොලවල් නිගමනය කළේ යුරෝ සඳහා අවම වශයෙන් තවත් අනුපාත ඉහල දැමීම් දෙකක් ජූලි සහ සැප්තැම්බර් මාසවලදී, එක් එක් පදනම් ලකුණු 25 කින් අපේක්ෂා කළ යුතු බවයි. මෙය දිගටම යුරෝ මුදල් ඒකකය ඉහළට තල්ලු කළ අතර, ජුනි 22 බ්රහස්පතින්දා EUR/USD යුගලය 1.1011 හි උපරිම මට්ටමට ළඟා විය..

කෙසේ වෙතත්, මූල්ය ලෝකය ECB වටා පමණක් කැරකෙන්නේ නැත. ජූනි 21 සහ 22 යන දිනවල, ෆෙඩරල් සංචිතයේ සභාපති ජෙරොම් පවෙල්ගේ අර්ධ වාර්ෂික ප්රකාශය එක්සත් ජනපද කොංග්රසය ඉදිරියේ වෙලඳපොල සහභාගිවන්නන්ගේ අවධානය යොමු විය. සමස්ත තත්වය ජූනි 14දා පැවති මාධ්ය හමුවට බොහෝ දුරට සමාන වූ අතර, මෙවර පවෙල් නුදුරු අනාගතයේ දී තවදුරටත් අනුපාත ඉහල දැමීමේ අපේක්ෂාවන් කෙරෙහි වැඩි අවධාරනයක් තැබීය. මෙම හැඟීම ඔහුගේ ප්රකාශයේ දෙවන දිනයේදී විශේෂයෙන් පැහැදිලි විය. ෆෙඩරල් සභාපතිගේ දැඩි ස්ථාවරය සහ වෙළඳපොලේ අවදානම්-විරුද්ධ වාතාවරණය ඇමරිකානු මුදල් එහි තරඟකරුවන් අභිබවා යාමට උපකාරී විය. බ්රහස්පතින්දා, එක්සත් ජනපද ඩොලර් දර්ශකය (DXY) එහි ගමන් මග ආපසු හරවා යලි ඉහළට ගමන් කිරීමට පටන් ගත් අතර, EUR/USD යුගලය පහත ගියේය.

යුරෝ කලාපයේ අවපාතයක් පිලිබඳ වැඩෙන උත්සුකයන් යුරෝවට එරෙහිව ද ක්රියා කළේය. නිෂ්පාදන අංශයේ ව්යාපාරික ක්රියාකාරකම් (PMI) වේගවත් වේගයකින් අඛණ්ඩව පහත වැටුණු බව ජර්මනියේ සහ යුරෝ කලාපයේ දත්ත පෙන්වා දීම නිසා ජූනි 23 සිකුරාදා යුරෝපීය මුදල් ඒකකය සැලකිය යුතු පීඩනයකට ලක් විය. PMI සංඛ්යාලේඛන නිකුත් කිරීමෙන් පසුව, රොයිටර් ගණනය කිරීම් වලට අනුව, ECB හි අවසාන අනුපාතය 4.25% දක්වා ළඟා වීමේ සම්භාවිතාව ආසන්න වශයෙන් 0% දක්වා අඩු වූ අතර EUR/USD යුගලය 1.0844 මට්ටමේ දේශීය අවම මට්ටමට ළඟා විය.

කෙසේ වෙතත්, අවම වශයෙන් මධ්ය කාලීනව යුරෝපීය මුදල් සඳහා තත්වය එතරම් භයානක නොවේ. නිදසුනක් වශයෙන්, ANZ ( Australia & New Zealand Banking Group) හි ආර්ථික විද්යාඥයින් විශ්වාස කරන්නේ වසර අවසානය වන විට ෆෙඩරල් සංචිතය එහි ප්රධාන පොලී අනුපාතිකය පදනම් ලකුණු 20 කින් අඩු කළ හැකි නමුත්, ECB විසින් එහි අනුපාත 2024 මුලදී පහත නොදැමීමට ඉඩ ඇති බවයි. එහි ප්රතිඵලයක් වශයෙන්, ECB හි ලිහිල් කිරීමේ චක්රය යුරෝවට හිතකර වන ෆෙඩරල් බැංකුව හා සසඳන විට පසුව සහ අඩු වැදගත්කමක් ඇති වනු ඇත. ප්රතිඵලයක් වශයෙන්, Q3 හි, EUR/USD යුගලය 1.1200 දක්වා ඉහළ යා හැකිය. සමස්තයක් ලෙස, ANZ ට අනුව, විනිමය අනුපාත 2023 වසර පුරා 1.0500 සිට 1.1400 දක්වා පරාසයක උච්චාවචනය වනු ඇතැයි අපේක්ෂා කෙරේ.

එක්සත් ජනපදයේ නිෂ්පාදන සහ සේවා අංශ සඳහා PMI දත්ත නිකුත් කිරීමෙන් පසුව, EUR/USD යුගලය දින පහක කාලසීමාව 1.0893 හි අවසන් කරන ලදී. ආසන්න අපේක්ෂාවන් සම්බන්ධයෙන් ගත් කල, ජුනි 24 සවස මෙම සමාලෝචනය ලියන අවස්ථාව වන විට, අනාවැකිය ඉතා අවිනිශ්චිත බව පෙනේ: විශ්ලේෂකයින්ගෙන් 45% ක් යුගලයේ පහත වැටීමට සහය දැක් වූ අතර ඒ හා සමාන ප්රතිශතයක් එහි වර්ධනය අපේක්ෂා කළේය. ඉතිරි 10% මධ්යස්ථ ස්ථාවරයක් ගත්තේය. දෛනික කාලරාමුව මත ඔස්කිලේටර් අතර, 90% ක් ඉහලයන සංඥා දෙසට නැඹුරු වන අතර 10% ක් උදාසීන-අළු පැහැයෙන් පවතී. ප්රවණතා දර්ශක සම්බන්ධයෙන් ගත් කල, 80% ක් කොළ පැහැයෙන් යුක්ත වන අතර 20% රතු පැහැයෙන් යුක්ත වේ. යුගල සඳහා ආසන්නතම ආධාරක මට්ටම් 1.0865 පමණ වන අතර, පසුව 1.0790-1.0800, 1.0745, 1.0670, සහ අවසානයේ මැයි 31 අවම අගය වන 1.0635 වේ. ඉහළයාම සඳහා 1.0900-1.0925 පමණ ප්රතිරෝධයක් ඇති වන අතර, පසුව 1.0960-1.0985, 1.1010, සහ 1.1045, 1.1090-1.1110 හි තවදුරටත් ප්රතිරෝධයක් ඇති වේ.

එළඹෙන සතිය එක්සත් ජනපදයෙන් සාර්ව ආර්ථික දත්ත සමුදායක් ගෙන එයි. ජූනි 27 අඟහරුවාදා නිවාස වෙලඳපොල දත්ත මෙන්ම කල් පවත්නා භාණ්ඩ ඇණවුම් සහ ප්රාග්ධන භාණ්ඩ ඇණවුම් නිකුත් කිරීම අපට අපේක්ෂා කළ හැකිය. මීට අමතරව, ප්රමුඛ දර්ශකයක් වන සම්මන්ත්රණ මණ්ඩලයේ පාරිභෝගික විශ්වාසනීය දර්ශකය (CCI) ප්රකාශයට පත් කෙරේ. ෆෙඩරල් මහ බැංකුවේ පොලී අනුපාත ඉහල දැමීමෙන් පසු ඇති වූ බැංකු අර්බුදය සම්බන්ධයෙන් විශේෂයෙන් සිත්ගන්නා කරුණක් වන එරටේ බැංකු ආතති පරීක්ෂණවල ප්රතිඵල ජූනි 28 බදාදා හෙළිදරව් වනු ඇත. තවද, එදිනම ෆෙඩරල් සංචිතයේ සභාපති ජෙරොම් පවෙල් විසින් දේශනයක් පවත්වනු ඇත. බ්රහස්පතින්දා ශ්රම වෙළඳපොළ සංඛ්යාලේඛන සහ දළ දේශීය නිෂ්පාදිතයේ දත්ත නිකුත් වනු ඇත. අවසාන වශයෙන්, ජුනි 30 සිකුරාදා, උද්ධමනයේ ප්රධාන මිනුමක් වන මූලික පුද්ගලික පරිභෝජන වියදම් (PCE) දර්ශකය එක්සත් ජනපද පදිංචිකරුවන් සඳහා නිකුත් කරනු ඇත. යුරෝ කලාපීය ආර්ථිකය සම්බන්ධයෙන්, ජර්මනිය සහ සමස්තයක් ලෙස යුරෝ කලාපය සඳහා වන මූලික උද්ධමන සංඛ්යා (CPI), පිළිවෙලින් ජූනි 29 සහ 30 යන දිනවල ප්රකාශයට පත් කෙරෙනු ඇත.

GBP/USD: එංගලන්ත බැංකුවේ ප්රමාද වූ පුදුමය

- එක්සත් රාජධානිය සම්බන්ධයෙන් පසුගිය සතිය තුළ නිකුත් කරන ලද ආර්ථික දත්ත තරමක් මිශ්ර විය. සැලකිය යුතු උද්ධමන දර්ශකයක් වන පාරිභෝගික මිල දර්ශකය (CPI) මාසය සඳහා නොවෙනස්ව, 8.7% YOY හි පැවති අතර, 8.4% හි වෙළඳපල අපේක්ෂාවන් ඉක්මවා ගියේය. සිල්ලර විකුණුම් -0.2% හි අපේක්ෂිත පහත වැටීමට සහ 0.5% හි පෙර අගයට පටහැනිව, මාසය සඳහා අනපේක්ෂිත ලෙස 0.3% කින් වර්ධනය වූ බැවින් ධනාත්මක ඉදිරි දැක්මක් පෙන්නුම් කළේය. මෝටර් රථ ඉන්ධන හැර මූලික සිල්ලර විකුණුම් -0.3% සහ පෙර මාසයේ 0.7% ඍණාත්මක අනාවැකියට එරෙහිව 0.1% කින් වැඩි විය. කෙසේ වෙතත්, රටේ ව්යාපාරික ක්රියාකාරකම් දර්ශක බලාපොරොත්තු සුන් කරවන සුළු විය. ප්රාථමික සේවා ගැනුම් කළමනාකරුවන්ගේ දර්ශකය (PMI) අපේක්ෂා කළ 54.8 ට සාපේක්ෂව ජුනි මාසයේදී 53.7 දක්වා අඩු විය. නිෂ්පාදන PMI ද අපේක්ෂාවන්ට වඩා අඩු වූ අතර, 47.1 සිට 46.2 දක්වා පහත වැටුණි (අනාවැකිය: 46.8).

ජූනි 21 දින නිකුත් කරන ලද උද්ධමන දත්ත වෙළඳපල අපේක්ෂාවන් ඉක්මවා ගියා පමණක් නොව, එංගලන්ත බැංකුවේ (BoE) අනාවැකි ද ඉක්මවා ගියේය. මෙම පසුබිම යටතේ ජූනි 22 බ්රහස්පතින්දා පැවති රැස්වීමේදී මහ බැංකුව වෙලඳපොලවල් මවිතයට පත් කළේ මූලික අනුපාතිකය පදනම් ලකුණු 25 කින් නොව පදනම් ලකුණු 50 කින් ඉහල දමා එය 5.00% දක්වා ගෙන ඒමෙනි.

සාම්ප්රදායික තර්කනය අනුව, එවැනි පියවරක් බ්රිතාන්ය මුදල් ඒකකයට සැලකිය යුතු ලෙස සහාය විය යුතුව තිබුණි. කෙසේ වෙතත්, එය එසේ නොවීය. BoE තීරණයෙන් විනාඩි 10ක් ඇතුළත GBP/USD මුලින් පිප් 60 කින් 1.2841 දක්වා ඉහළ ගිය නමුත් පසුව 1.2737 දක්වා පිප් 100කට වඩා අඩු විය. විශ්ලේෂකයින් විශ්වාස කරන්නේ ප්රවෘත්ති සිරස්තල-ප්රතික්රියාශීලී ඇල්ගොරිතම වෙළඳාම මගින් ඉහළට ගමන් කිරීම මෙහෙයවනු ලැබූ නමුත්, ජූනි 16 වන දින වාර්තා වූ මාස 14 ක ඉහළ මට්ටම් අසල විකුණුම්කරුවන්ට ප්රතිරෝධයක් ඇති වූ බැවින් පසුව ඉහළ යාමේ වේගය අඩු විය..

නෙදර්ලන්තයේ විශාලතම බැංකු සමූහය වන ING මූලෝපායඥයින් විශ්වාස කරන්නේ මහ බැංකු රැස්වීමට පෙර පදනම් ලකුණු 150 ක අනුපාත ඉහල දැමීමක් දැනටමත් තීරණය කර ඇති බවයි. 50-Bp වැඩිවීම සිදුවී ඇති අතර, දැන් වෙළඳපල තවදුරටත් පදනම් ලකුණු 100 කින් 6.00% දක්වා ඉහළ යනු ඇතැයි අපේක්ෂා කරයි. ආක්රමණශීලී අනුපාත ඉහල දැමීමත් සමඟම, ආර්ථික කඩාවැටීමක් වළක්වා ගැනීම සඳහා, 2024 ගිම්හානයේ සිට (හෝ ඊටත් පෙර) සිය මූල්ය ප්රතිපත්තිය ලිහිල් කිරීම ආරම්භ කිරීමට එංගලන්ත බැංකුවට බල කෙරෙනු ඇතැයි වෙලඳපොල සමපේක්ෂනය වර්ධනය වෙමින් පවතී.

Commerzbank හි ආර්ථික විද්යාඥයින් තර්ක කරන්නේ BoE ප්රමාද වී ඉතා සෙමින් ප්රධාන අනුපාතය ඉහළ නැංවීමට පටන් ගත් බවයි. ඔවුන්ගේ අදහසට අනුව, නියාමකයා විසින් බ්රිතාන්ය මුදල් ඒකකයට අහිතකර බලපෑමක් ඇති කළ හැකි මුදල් ප්රතිපත්ති හරහා උද්ධමනය සක්රීයව මර්දනය කරනවාට වඩා හඹා යමින් සිටී.

කෙසේ වෙතත්, විවිධ මත පවතී. උදාහරණයක් ලෙස, Scotiabank ආර්ථික විද්යාඥයින්, නුදුරු අනාගතයේ දී GBP/USD යුගලය 1.3000 දක්වා ඉහළ යා හැකි බව අපේක්ෂා කරති. ING හි සගයන් මෙම මතය බෙදා ගනිමින්, "ප්රස්ථාර දෙස බලන විට, වත්මන් මට්ටම් සහ 1.3000 අතර සැලකිය යුතු මට්ටම් නොමැති බව පෙනේ, එයින් ඇඟවෙන්නේ දෙවැන්න වැඩි ඈතක නොවන බවයි."

GBP/USD යුගලය පසුගිය සතියේ 1.2714 මට්ටමින් අවසන් විය. වත්මන් උච්චාවචනය අනුව, න්යායාත්මකව, එය සති කිහිපයකින් හෝ දින කිහිපයකින් 1.3000 දක්වා ඉතිරි දුර ආවරණය කළ හැකිය. දැනට, සමීක්ෂණයට ලක් වූ විශේෂඥයින්ගෙන් 45% ක් මෙම අවස්ථාවට සහය දක්වන අතර 25% ක් ප්රතිවිරුද්ධ මත දරන අතර 30% ක් අදහස් දැක්වීමෙන් වැළකී සිටීමට කැමැත්තක් දක්වයි. තාක්ෂණික විශ්ලේෂණයට අනුව, දෛනික කාලරාමුව මත ඔස්කිලේටර් සහ ප්රවණතා දර්ශක යන දෙකම EUR/USD සඳහා ඔවුන්ගේ සගයන්ගේ කියවීම් පිළිබිඹු කරයි. යුගලයේ දකුණු දෙසට චලනය වන අවස්ථාවක, එය 1.2685-1.2700, 1.2625, 1.2570, 1.2480-1.2510, 1.2330-1.2350, 1.2275, සහ 1.2200-1.2210 හි ආධාරක මට්ටම් සහ කලාප හමුවනු ඇත. ඉහළට ගමන් කිරීමේදී, යුගලය 1.2760, 1.2800-1.2815, 1.2850, 1.2940, 1.3000, 1.3050 සහ 1.3185-1.3210 හි ප්රතිරෝධ මට්ටම්වලට මුහුණ දෙනු ඇත.

එළඹෙන සතියේ දින දර්ශනයේ එක් කැපී පෙනෙන සිදුවීමක් වන්නේ එක්සත් රාජධානිය සඳහා GDP දත්ත නිකුත් කරන ජුනි 30 සිකුරාදාය.

USD/JPY: ඉහළයාමේ ගමන දිගටම

- අපි සති කිහිපයකට පෙර USD/JPY යුගලය සඳහා "ඉහලට ගමන් කිරීම" සඳහන් කළ අතර, එය දිගටම ක්රියාත්මක වේ. මෙම යුගලය පසුගිය සතියේ 143.86 ක උසකට ළඟා විය. Commerzbank ට අනුව, "යෙන් හි දුර්වලතාවය ක්රමයෙන් නාට්යමය ස්වභාවයක් ගනී." සිංගප්පූරුවේ යුනයිටඩ් ඕවර්සීස් බැංකුවේ (UOB) ආර්ථික විද්යාඥයන් අනාවැකි පළ කරන්නේ ඉදිරි සති 1-3 තුළ ඩොලරය තවදුරටත් ඉහළ යනු ඇති බවයි. ඔවුන් සඳහන් කරන්නේ, "ඊළඟ සැලකිය යුතු මට්ටම 144.00 වේ. ඩොලරයේ ශක්තිය මෙම බාධකයට ඉහළින් බිඳී යනු ඇත්ද යන්න තීරණය කිරීමට තවමත් කල් වැඩි වේ. අනෙක් අතට, අපගේ ශක්තිමත් ආධාරක මට්ටම 141.00 සිට 141.60 දක්වා සකස් කර ඇත. "

MUFG බැංකුවේ ආර්ථික විද්යාඥයින් විශ්වාස කරන්නේ ජපාන බැංකුව සහ අනෙකුත් ප්රධාන මහ බැංකු අතර මුදල් ප්රතිපත්තිවල වැඩිවන අපසරනය යෙන් තවදුරටත් දුර්වල කිරීමේ ආධාරකයක් වන බවයි. "ජපානය සහ විදේශ රටවල් අතර පුළුල් වන ප්රතිලාභ, මුදල් හා අනුපාත උච්චාවචනය අඩු කිරීම, යෙන් වඩ වඩාත් අවතක්සේරු කිරීමට දායක වේ," MUFG හි විශ්ලේෂකයින් ලියයි. ප්රංශ මූල්ය සමූහ ව්යාපාරයේ Societe Generale හි ඔවුන්ගේ සගයන්ට අනුව, ජූලි මාසයේදී එක්සත් ජනපදයේ තවත් පොලී අනුපාත වැඩිවීමක් සිදුවුවහොත්, USD/JPY යුගලය 145.00 දක්වා ඉහළ යා හැකිය.

ජපාන බැංකුවේ (BoJ) නොනවතින "දුෂ්කර" ස්ථාවරයෙන් පමණක් නොව ගෝලීය ප්රතිලභයන්ගේ සමස්ත ඉහල යාමෙන් ද යෙන් පිඩාවට පත්ව ඇති බව පැහැදිලිය. ජපාන මුදල් ඒකකයේ පීඩනය සමනය කළ හැක්කේ BoJ අවසානයේ එහි අතිශය ලිහිල් මුදල් ප්රතිපත්තිය අවසන් කිරීම සඳහා පළමු පියවර ගනු ඇතැයි යන බලාපොරොත්තුවෙන් පමණි. නිදසුනක් වශයෙන්, Danske බැංකුවේ ආර්ථික විද්යාඥයින් බලාපොරොත්තු වන්නේ USD/JPY යුගලය විනිමය අනුපාතිකය මාස 6-12 අගයක් තුළ 130.00 ට වඩා පහත වැටෙනු ඇති බවයි. BNP Paribas හි උපායමාර්ගිකයින් විසින් ඒ හා සමාන අනාවැකියක් සිදු කරනු ලබන අතර, වත්මන් වසර අවසන් වන විට ඉලක්ක 130.00 සහ 2024 අවසන් වන විට 123.00 වේ.

ජපාන රජය සහ ජපන් බැංකුව සම්බන්ධයෙන් ගත් කල, ඔවුන් තවමත් සැලකිය යුතු වෙනස්කම් සඳහා සූදානම් නැති බව පෙනේ. පසුගිය සතියේ මුදල් අමාත්ය Shunichi Suzuki ප්රකාශ කළේ ඔවුන් මුදල් සංචලනය සමීපව නිරීක්ෂණය කරන අතරම ඒවා පිළිබඳව අදහස් දැක්වීමට අදහසක් නොමැති බවයි. "තියුණු මුදල් චලනයන් නුසුදුසු" බවත් "මුදල් අනුපාත වෙළඳපොල විසින් තීරණය කළ යුතු අතර, මූලික දර්ශක පිළිබිඹු කරන" බවත් ඔහු පැවසීය. නමුත් මුදල් අමාත්යාංශයේ ප්රධානියා අවිශ්වාස ලෙස කටයුතු කරන බව අපට පෙනෙයි. මුදල් අමාත්යාංශය විසින් පොළඹවන ලද ජපාන බැංකුව විසින් පසුගිය වසරේ සිදු කරන ලද අනපේක්ෂිත මුදල් මැදිහත්වීම් පමණක් අප සිහිපත් කළ යුතුය. මෙම මැදිහත්වීම් හරහා, යෙන් ඩොලරයට සාපේක්ෂව පිප් 1,500 කට වඩා ශක්තිමත් කිරීමට හැකි විය. දැන් එවැනි පුදුමයක් ඇති විය නොහැකිද?

143.86 හි තවත් ඉහළම මට්ටමට පැමිණීමෙන් පසු, යුගලය පසුගිය දින පහේ කාලය 143.71 කින් අවසන් කරන ලදී. මෙම සමාලෝචනය ලියන අවස්ථාව වන විට, විශ්ලේෂකයින්ගෙන් 60% ක් අපේක්ෂා කරන්නේ යෙන් අඩුම තරමින් එහි පාඩුව නැවත ලබාගෙන යුගලය පහළට තල්ලු කරනු ඇති අතර විශේෂඥයින්ගෙන් 30% ක් බටහිර දෙසට යොමු කරමිනි. මෙවර යුගල වර්ධනය සඳහා ආධාරකරුවන් සංඛ්යාව 10% ක් පමණක් වුවද, සුළුතරය පවා නිවැරදි විය හැකි බව සඳහන් කිරීම වටී. එපමනක් නොව, දෛනික කාලරාමුව මත සියලුම 100% ප්රවණතා දර්ශක සහ ඔස්කිලේටර් ඉහළට යොමු වන බැවින් එය තාක්ෂණික විශ්ලේෂණය මගින් සහාය දක්වයි. කෙසේ වෙතත්, ඔස්කිලේටර් වලින් හතරෙන් එකක් යුගලය අධික මිලට ගත් බව සක්රීයව සංඥා කරයි. ආසන්නතම ආධාරක මට්ටම 143.00-143.20 කලාපයේ පිහිටා ඇති අතර, පසුව 142.20, 1.4140, 140.90-141.00, 1.4060, 139.85, 1.3875-1.3905, 138.30, සහ 137.50. ආසන්නතම ප්රතිරෝධය 143.85 වන අතර, එවිට ඉහළයාමට 144.90-145.30, 146.85-147.15, 148.85 හි බාධක ජය ගැනීමට අවශ්ය වනු ඇති අතර, 2022 ඔක්තෝම්බර් උපරිමය 151.95ට ළඟා විය හැකිය.

ඉදිරි සතිය තුළ නිකුත් කිරීමට බලාපොරොත්තු වන ජපාන ආර්ථිකය සම්බන්ධ සැලකිය යුතු ආර්ථික තොරතුරු කිසිවක් නොමැත.

ක්රිප්ටෝ මුදල්: බිට්කොයින් මත ඔට්ටු ඇල්ලීමේ බලපෑම් කරන්නන්

- පහතයාම අඛණ්ඩව සති නවයක් ක්රිප්ටෝ වෙළඳපොලේ ආධිපත්යය දැරීය. කෙසේ වෙතත්, බිට්කොයින් අනපේක්ෂිත ලෙස වේගවත් වර්ධනයක් පෙන්නුම් කිරීම නිසා තත්ත්වය හදිසියේම වෙනස් විය. එය $25,000, $26,500 හි ප්රතිරෝධතා මට්ටම් බිඳ දැමූ අතර, $30,000 ඉක්මවා ගියේය. ජුනි 23 වන දින $31,388 හි උපරිම මට්ටමට ළඟා විය. මෙම දින තුළ වැඩිවීම 26% ඉක්මවිය. අනෙකුත් ක්රිප්ටෝ මුදල් ද බිට්කොයින් ඉහළ යන ප්රවණතාව අනුගමනය කරන ලද අතර, එතීරියම් දළ වශයෙන් 19% ක් ලබා ගත්තේය.

ධනාත්මක ප්රවෘත්ති මාලාවක් මගින් බිට්කොයින් වැඩිවීමට හේතු විය. මෙහි ප්රධාන විශේෂත්වය වූයේ ආයෝජන යෝධයෙකු වන BlackRock විසින් ක්රිප්ටෝ වෙළඳපොළට ආයතනික ප්රවේශය සරල කිරීමේ අරමුණින් වෙළඳ ස්ථාන බිට්කොයින් භාරයක් දියත් කිරීම සඳහා අයදුම්පතක් ගොනු කළ බව නිවේදනය කිරීමයි. කෙසේ වෙතත්, මෙම ප්රවෘත්තිය පමණක් නොවේ. ජර්මනියේ විශාලතම මූල්ය සමූහ ව්යාපාරයක් වන ඩොයිෂ් බැංකුව ඩිජිටල් වත්කම් වෙලඳපොලට ඇතුල් වීම සහ ක්රිප්ටෝ මුදල් භාරකාර සේවා සඳහා එහි සම්බන්ධය ප්රකාශ කළේය. වෝල් වීදියේ මූල්ය දැවැන්තයින් වන Citadel සහ Fidelity ජූනි 20 වෙනිදා EDX Markets නමින් විමධ්යගත ක්රිප්ටෝ හුවමාරුවක් දියත් කිරීමට එකතු විය. තවත් ආයෝජන දැවැන්තයෙකු වන Invesco, ඩොලර් ට්රිලියන 1.4 ක් වටිනා වත්කම් කළමනාකරණය කරයි, බිට්කොයින් ETF සඳහා අයදුම්පතක් ගොනු කළේය. (MicroStrategy විශ්වාස කරන්නේ එවැනි ETF ඩොලර් ට්රිලියන ගණනක් ආකර්ෂණය කර ගත හැකි බවයි). අවසාන වශයෙන්, Tether (USDT) ස්ථායී කොයින් නව කාණ්ඩයක් නිකුත් කිරීම ද BTC/USD හි වර්ධනයට දායක වන්නට ඇත.

එක්සත් ජනපද සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ (SEC) ඩිජිටල් වෙලඳපොලේ මර්දනය නොතකා, ප්රමුඛතම ක්රිප්ටෝ මුදල් ඉහළ යාම සිදු වූ බව සඳහන් කිරීම වටී. මීට පෙර, SEC විසින් Binance සහ Coinbase ට එරෙහිව නඩු පවරන ලද අතර, වේදිකා ලියාපදිංචි නොකළ සුරැකුම්පත් විකිණීම සම්බන්ධයෙන් චෝදනා කළේය. උසාවි ලේඛනවල, කොමිසම සුරැකුම්පත් ලෙස ටෝකන් දුසිමකට වඩා වර්ගීකරණය කර ඇත. ප්රවීණයන් පවසන පරිදි, නියාමකයාගේ ජයග්රහණය මෙම කොයිනය ඉවත් කිරීමට හේතු විය හැකි අතර ඒවායේ අවහිරතා වර්ධනය වීම සීමා කළ හැකිය. නියාමකයා දැනටමත් එහි අසාදු ලේඛනයට කොයින 60 කට වඩා ඇතුළත් කර ඇත.

ජනප්රිය ආයෝජන පොතෙහි කතුවරයා වන Preston Pysh විශ්වාස කරන්නේ නියාමන පීඩනය සැලසුම් සහගත ව්යාපාරයක් බවයි. එහි අරමුණ ප්රධාන වෙළෙන්දන්ට හිතකර කොන්දේසි යටතේ ඩිජිටල් වත්කම් වෙළඳපොළට ඇතුළු වීමට අවස්ථාව ලබා දීමයි. කලින් සඳහන් කළ පරිදි වෝල් වීදියේ දැවැන්තයන් විසින් කරන ලද නිර්භීත පියවර සමඟ ඔහු ඔහුගේ මතයට සහාය දක්වයි.

රූපවාහිනී සත්කාරකයෙකු සහ බිලියනපතියෙකු වන මාර්ක් කියුබන් සහ හිටපු SEC විධායක ජෝන් රීඩ් ස්ටාර්ක්, ක්රිප්ටෝ කර්මාන්තයේ පවතින මර්දනය පිළිබඳව සාකච්ඡා කළහ. සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව විසින් ගනු ලබන ක්රියාමාර්ග අවශ්ය බව ස්ටාර්ක් විශ්වාස කරයි. ඔහුට අනුව, නියාමකයා මෙම අංශයේ සිදුවිය හැකි වංචා සහ වංචා වලින් ආයෝජකයින් ආරක්ෂා කිරීමට උත්සාහ කරයි. විනිමය හා සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ ක්රියාවන් අවසානයේ වංක සහභාගිවන්නන් ඉවත් කිරීමෙන් සහ විනිවිදභාවය වැඩි කිරීමෙන් කර්මාන්තයට ප්රතිලාභ ලබා දෙන බව ඔහුට ඒත්තු ගොස් ඇත. මාර්ක් කියුබන් සම්බන්ධයෙන් ගත් කල, ඔහු අන්තර්ජාලයේ මුල් දින සමඟ සමානකම් පෙන්වීය. බිලියනපතියාගේ මතය අනුව, "බ්ලොක්චේන් සමාගම් වලින් 90% ක් අසාර්ථක වනු ඇත. ටෝකන් වලින් 99% ක් අසාර්ථක වනු ඇත. මුල් අන්තර්ජාල සමාගම් වලින් 99% ක් මෙන්."

බොහෝ බලපෑම් කරන්නන් ක්රිප්ටෝ මුදල් පිළිබඳව සැකයෙන් සිටින අතර බිට්කොයින් පසෙකට දමා ඇති බව සඳහන් කිරීම වටී. අපි දැනටමත් Into The Cryptoverse හි නිර්මාතෘ බෙන්ජමින් කෝවන් උපුටා දක්වා ඇත, ඔහු විශ්වාස කරන්නේ අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් "බිට්කොයින් ආධිපත්යය දිගටම වර්ධනය වන අතර ගණන් බැලීම් වලට මුහුණ දෙනු ඇත." කීර්තිමත් වෙළෙන්දෙකු වන Gareth Soloway විසින් ද එවැනිම හැඟීමක් ප්රකාශ කරන ලද අතර ඔහු ප්රකාශ කළේ ඔහු සැමවිටම ක්රිප්ටෝ වෙළඳපොළ ඩොට්-කොම් බුබුල සමඟ සංසන්දනය කර ඇති බවයි. ඔහුට අනුව, 2000 දශකයේ මුල් භාගයට සමාන පහත වැටීමක් මෙම කර්මාන්තයේ සිදුවනු ඇත. දියුණු වීමට නම් "පද්ධතියේ කුණු ඉවත් කළ යුතු" බව Soloway සහතික විය. ඔහු විශ්වාස කරන්නේ සියලුම ටෝකනවලින් 95%ක් "ශුන්ය දෙසට වෑයම් කරන" බවයි.

"පොහොසත් තාත්තා දුප්පත් තාත්තා" පොතේ කතුවරයා වන රොබට් කියෝසාකි, මෑතකදී සිදු විය හැකි දේපල වෙලඳපොල කඩාවැටීමක් පිළිබඳව මෑතකදී අනතුරු ඇඟවීය. විශේෂඥයාට අනුව, California උකස් ණය දෙන්නා LoanDepot දැනටමත් බංකොලොත් භාවයේ අද්දර සිටින අතර, ඉදිරි දේපල වෙලඳපොල කඩා වැටීම 2008 අර්බුදයට වඩා බෙහෙවින් අයහපත් වනු ඇත. මෙම තත්වය තුළ, Kiyosaki නැවත වරක් ඔහුගේ අනුගාමිකයින්ට ආපදා සඳහා සූදානම් වන ලෙසත් වටිනා ලෝහ සහ බිට්කොයින් එකතු කරන ලෙසත් උපදෙස් දුන්නේය.

Galaxy Digital හි ප්රධාන විධායක නිලධාරී Mike Novogratz ද උද්ධමනයට එරෙහි සටනේදී විකල්ප උපකරණ සඳහා ඇති ඉල්ලුම වැඩි වනු ඇතැයි විශ්වාස කරන අතර ඔවුන්ගෙන් එක් අයෙකු දිගු කාලීනව බිට්කොයින් $ 500,000 දක්වා ළඟා වනු ඇතැයි අනාවැකි පල කරයි. දැන්, සැල්වදෝර් ජනාධිපති නයිබ් බුකෙලේගේ උපදේශකයෙකු වන හිටපු වෙළෙන්දෙකු සහ රූපවාහිනී සත්කාරකයෙකු වන මැක්ස් කීසර්, කොයිනයකට ඩොලර් මිලියනයක ඊටත් වඩා ඉහළ අගයක් සඳහන් කළේය. ARK Invest හි ප්රධාන විධායක නිලධාරී කැතී වුඩ් ද විශ්වාස කරන්නේ ඩොලර් මිලියනයක ඉලක්කය සපුරා ගත හැකි බවයි.

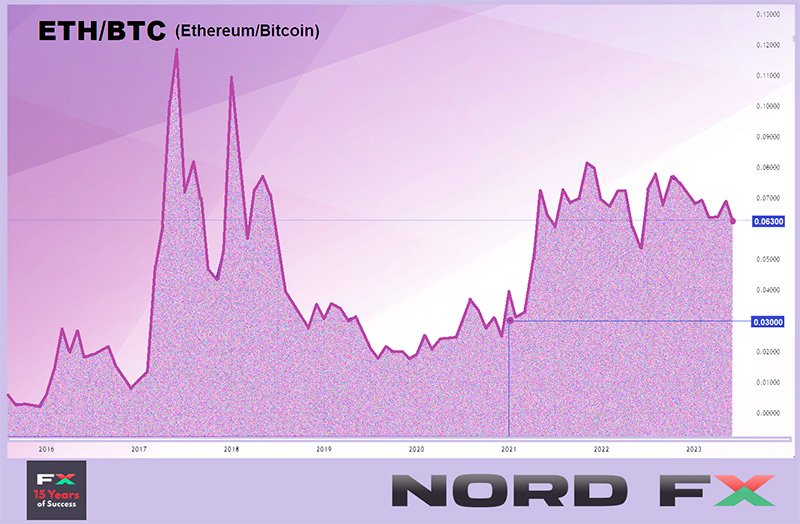

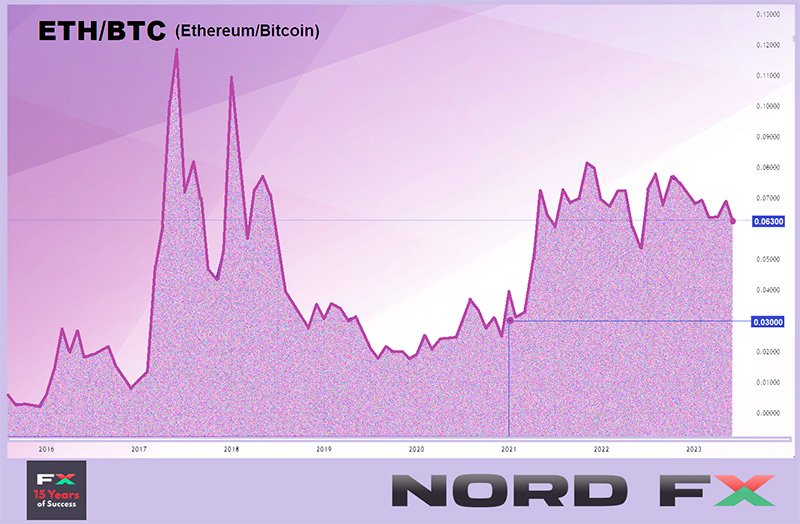

"අභිරහස් වෙළඳපල විශාරදයා" ලෙස හැඳින්වෙන පීටර් බ්රැන්ඩ්ට් බිට්කොයින් ප්රශංසාවට එක් වී ඇත, බිට්කොයින් හැර අනෙකුත් සියලුම කොයින පිළිබඳව සැක පළ කරයි. මෙම ජනප්රිය වෙළෙන්දා සහ විශ්ලේෂකයා ප්රකාශ කළේ මෙම මැරතන් තරඟය සාර්ථකව නිම කරන එකම ක්රිප්ටෝ මුදල බිට්කොයින් බවයි. ඔහු පසුව එකතු කළේ එතීරියම් (ETH) නොනැසී පවතිනු ඇති නමුත් සැබෑ උරුමය බිට්කොයින් වෙත බවයි. කලින් සඳහන් කළ Benjamin Cowen, එතීරියම් සඳහා ඇති දුෂ්කරතා ද අනාවැකි පල කරයි, ETH/BTC නුදුරු අනාගතයේ දී 2021 Q1 මට්ටම් දක්වා පහත වැටිය හැකි අතර, එහි වර්තමාන අගයෙන් 45% දක්වා අහිමි විය හැකි බව යෝජනා කරයි.

ව්යාපාර ප්රාග්ධන සමාගමක් වන Placeholder හි හවුල්කරුවෙකු වන Chris Burniske, Nasdaq 100 (NDX) දර්ශකය ඉහලයන විට ක්රිප්ටෝ මුදල් බොහෝ විට වර්ධනයක් අත්විඳින බව සටහන් කර ඇත. කොටස්වල සිසිල් වීම අවදානම් වත්කම් වෙත ප්රාග්ධනය ගලා යාමට පොළඹවන අතර බිට්කොයින් ඉහළ පෙළේ රැලියක් ආරම්භ කරයි. Burniske යන්නෙන් අදහස් කරන්නේ Glassnode හි නිර්මාතෘවරුන් වන Jan Happel සහ Yann Allemann විසින් කරන ලද නිරීක්ෂණයි. ඔවුන්ගේ සොයාගැනීම් වලට අනුව, 2019 සිට, NDX හි ඉහළයාම වෙහෙසට පත්වීමේ සලකුණු වලින් පසුව බිට්කොයින් ශක්තිමත් වර්ධනයක් පෙන්නුම් කර ඇත. දැනට, බිට්කොයින් දර්ශකය දේශීය උච්චස්ථානයකට ළඟා වන විට නැවත වරක් NDX අභිබවා යාමට ගතවන්නේ පියවර කිහිපයක් පමණි.

ජනප්රිය ආයෝජකයෙකු සහ ව්යාපාර සමාගමක් වන Eight නිර්මාතෘ මයිකල් වැන් ඩි පොප් විශ්වාස කරන්නේ වර්තමාන වෙළඳපල තත්වයන් BTC සඳහා සෘණාත්මක අනාවැකි සැබෑ වීමට නොහැකි වන බවයි, සමහර කතුවරුන් ක්රිප්ටෝ මුදල් $ 12,000 දක්වා පහත වැටීමක් පිළිබඳව අනාවැකි පල කරයි. ඔහුගේ මතය අනුව, ආයෝජකයින් තවදුරටත් වර්ධනය අපේක්ෂාවෙන් "ඔවුන්ගේ සාක්කු පුරවා ගත යුතුය".

BTC ආධිපත්යය ජූනි 21, බ්රහස්පතින්දා 50%ට ළඟා විය. මෙයින් අදහස් කරන්නේ සම්පූර්ණ ක්රිප්ටෝ මුදල් වෙළෙඳපොළ ප්රාග්ධනීකරණයෙන් අඩක් මෙම වත්කමෙන් ගිණුම්ගත වන බවයි. අවසන් වරට දර්ශකය මෙතරම් ඉහළ මට්ටමක පැවතියේ මීට වසර දෙකකට පෙර 2021 මැයි මාසයේදීය. වත්මන් වැඩිවීමට හේතු වී ඇත්තේ අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් මත සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ පීඩනය සහ BlackRock විසින් ස්ථානීය බිට්කොයින් භාරයක් සඳහා වන ඉල්ලුමයි. MicroStrategy හි ප්රධාන විධායක නිලධාරී Michael Saylor විශ්වාස කරන්නේ ඉදිරි වසරවලදී බිට්කොයින් ආධිපත්යය අඛණ්ඩව වර්ධනය වන අතර 80% දක්වා ළඟා වනු ඇති බවයි. "දැනට, විශාල ආයෝජකයින් ව්යාකූලත්වයට පත් කරන විවිධ ගුණාත්මක ටෝකන 25,000 ක් වෙළඳපොලේ ඇත" ඔහු පවසයි. "SEC හරහා අනවශ්ය වත්කම් ඉවත් කිරීමෙන් පසු, ප්රධාන ප්රාග්ධනය ප්රමුඛ ක්රිප්ටෝ මුදල් හි ආයෝජනය කිරීමට වැඩි කැමැත්තක් දක්වනු ඇත.".

සමාලෝචනය ලියන අවස්ථාවේදී, ජූනි 23 සිකුරාදා සවස, BTC/USD යුගලය $30,840 පමණ වෙළඳාම් වේ. ක්රිප්ටෝ මුදල් වෙළඳපොලේ මුළු වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.196 (සතියකට පෙර ඩොලර් ට්රිලියන 1.064) වේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය අප්රේල් මැද මට්ටමට නැවත පැමිණ ඇති අතර, සතිය තුළ උදාසීන කලාපයේ සිට ඉල්ලුම කලාපයට ගමන් කරමින් ලකුණු 47 සිට 65 දක්වා ඉහළ ගොස් ඇත.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.