2023 June 17

EUR/USD: ඩොලරයට එරෙහිව යුරෝ ජයග්රහණය

- පසුගිය සතියේ ප්රධාන සිදුවීම් වූයේ ජූනි 14 බදාදා එක්සත් ජනපද ෆෙඩරල් සංචිතයේ, ෆෙඩරල් විවෘත වෙලඳපොල කමිටුවේ (FOMC) රැස්වීම් සහ ජූනි 15 බ්රහස්පතින්දා යුරෝපීය මහ බැංකුවේ මුදල් ප්රතිපත්ති කමිටුවයි. මෙම රැස්වීම්වල ප්රතිඵලය වූයේ ඩොලරයට වඩා යුරෝව සඳහා තීරනාත්මක ජයග්රහණයක් ලැබීමයි.

කෝවිඩ් 19 වසංගතය අතරතුර, ෆෙඩරල් සංචිතය විශාල ලාභ මුදල් ප්රමාණයක් මුද්රණය කර වෙළඳපොළට නිකුත් කරන ලදී. මෙම ක්රියාව උද්ධමනය වර්ධනය කළ අතර එය අවසානයේ පසුගිය වසර 40 තුළ ඉහළම මට්ටමට ළඟා විය. වසංගතය අවසන් වීමත් සමඟ, ඇමරිකානු නියාමකයා සිය මුදල් ප්රතිපත්තිය සම්පූර්ණයෙන්ම ආපසු හැරවූ අතර, ප්රමාණාත්මක ලිහිල් කිරීම (QE) සිට ප්රමාණාත්මක දැඩි කිරීම (QT) වෙත මාරු විය. පසුගිය රැස්වීම් දහය පුරාවට, උද්ධමනය මැඩපැවැත්වීමේ උත්සාහයක් ලෙස, ෆෙඩරල් මහ බැංකුව ප්රධාන පොලී අනුපාතය ඉහළ නැංවූ අතර එය අවසානයේ 5.25% දක්වා ළඟා විය: 2006 සිට ඉහළම මට්ටම.

ජුනි 13 අඟහරුවාදා ප්රකාශයට පත් කරන ලද දත්ත මගින් පෙන්නුම් කළේ මැයි මාසයේ මූලික උද්ධමනය (CPI) මාසයකට පෙර 5.5% ට පසුව 5.3% (වසරින් වසර) විය. මෙය, සත්ය වශයෙන්ම, ප්රගතියකි, නමුත් එය ඉතා සුළු වන අතර, ඉලක්කගත අගය 2.0% තවමත් දුරස් වේ. කෙසේ වෙතත්, ආර්ථික ගැටළු සහ බැංකු අර්බුදය දිගටම පැවතීම වැළැක්වීමේ උත්සාහයක් ලෙස, ෆෙඩරල් සංචිත ප්රධානින් ඔවුන්ගේ රැස්වීමේදී පොලී අනුපාතය නොවෙනස්ව තබා ගැනීමට තීරණය කළහ.

මෙය වෙළඳපොළට පුදුමයක් නොවීය. ෆෙඩරල් සංචිතයේ උප සභාපති Philip Jefferson සහ Philadelphia ෆෙඩරල් සංචිත බැංකුවේ සභාපති Patrick Harker යන දෙදෙනාම මුදල් දැඩි කිරීමේ ක්රියාවලියේ විරාමයක අවශ්යතාවය පිළිබඳව කතා කළහ. ෆෙඩරල් සංචිතයේ ප්රධානියා වන ජෙරොම් පවෙල් පවා බිඳ වැටීමේ හැකියාව පිළිබඳව සඳහන් කළේය. එහි ප්රතිඵලයක් වශයෙන්, රැස්වීම ආසන්නයේ, පෙර මට්ටමේ පවතින අනුපාතයේ සම්භාවිතාව වෙළඳපල සහභාගිවන්නන් විසින් 95% ලෙස තක්සේරු කරන ලදී.

එපමනක් නොව, ජූනි 15, බ්රහස්පතින්දා ප්රකාශයට පත් කරන ලද දත්ත මගින් මැයි මාසයේදී එක්සත් ජනපදයේ කාර්මික නිෂ්පාදනය 0.2% කින් පහත වැටී ඇති බවත්, විරැකියා ප්රතිලාභ හිමිකම් සංඛ්යාව 262K හි පෙර මට්ටමේම පවතින බවත් පෙන්නුම් කළේය. මෙම දුර්වල සංඛ්යාලේඛන වර්තමාන ෆෙඩරල් බැංකුවේ විරාමය දිගු කාලයක් සඳහා දිගු කළ හැකි බවට වෙළඳපල අපේක්ෂාවන් වැඩි කළේය. FOMC විසින් ප්රකාශයට පත් කරන ලද දිගු කාලීන අනාවැකි සම්බන්ධයෙන් සැලකීමේදී, කමිටු සාමාජිකයින් විසින් උපරිම අනුපාතය 5.60% ලෙස දැකිය හැකි අතර, පසුව අඩුවීමක් අනුගමනය කළ යුතුය: වසරක ඉදිරි දර්ශනයකින් 4.60% දක්වා, වසර දෙකක ඉදිරි දර්ශනයකින් 3.40 දක්වා %, පසුව 2.50% දක්වා පහත වැටේ.

එබැවින්, ෆෙඩරල් සංචිතය එහි ජුනි රැස්වීමේදී ණය ගැනීමේ පිරිවැය නොවෙනස්ව තැබූ අතර, යුරෝපීය මහ බැංකුව එය පදනම් ලකුණු 25 කින් (b.p.) - 3.75% සිට 4.00% දක්වා ඉහළ නැංවීය. තවද, ECB සභාපති Christine Lagarde සඳහන් කළේ මුදල් ප්රතිපත්තිය දැඩි කිරීම ජූලි මාසයේදී දිගටම පවතිනු ඇති බවයි. මීට අමතරව, ඉහළ යන වැටුප් සහ ඉහළ බලශක්ති මිල ගණන් හේතුවෙන් උද්ධමන අනාවැකි ඉහළට සංශෝධනය විය. මේ මත පදනම්ව, වෙළඳපල අපේක්ෂා කරන්නේ 25 b.p. ලබන මාසයේ පමණක් නොව සැප්තැම්බර් මාසයේදීද ගාස්තු ඉහළ නැංවීම වේ. ECB හි දැඩි මුල්ය ස්ථාවරත්වය ජර්මානු ආන්ඩුවේ බැඳුම්කර ප්රතිලාභ ඉහල යාමට හේතු වූ අතර, එ.ජ. එහි ප්රතිඵලයක් වශයෙන්, ඩොලර් දර්ශකය (DXY) එහි පහත වැටීම අඛන්ඩව පැවති අතර, EUR/USD සතිය මුලදී පිහිටුවන ලද එහි උද්යෝගිමත් ආවේගය මත දිගටම වර්ධනය විය. ජුනි 12 වන සඳුදා එය 1.0732 හි වෙළඳාම් වුයේ නම්, ජුනි 16 වන විට එය 1.0970 දක්වා ළඟා වී ඇති අතර එය මනෝවිද්යාත්මකව වැදගත් මට්ටම වන 1.1000 වෙත සමීපව ළඟා විය.

EUR/USD යුගලය දින පහක කාලසීමාව 1.0940 දී අවසන් කරන ලදී. ආසන්න කාලීන අපේක්ෂාවන් සම්බන්ධයෙන් ගත්කල, ජූනි 16 සවස මෙම සමාලෝචනය ලියන අවස්ථාවේදී, බොහෝ විශ්ලේෂකයින් (65%) එහි ඉහළ ප්රවණතාවයේ අඛණ්ඩ පැවැත්ම අපේක්ෂා කරයි, 25% ක් යුගලයේ වැටීම සඳහා සහය ලබා දුන් අතර 10% ක් මධ්යස්ථ ස්ථාවරයක් ගත්තේය. D1 මත ප්රවණතා දර්ශක අතර, 100% ඉහළයාමට පක්ෂව සිටින අතර, ඔස්කිලේටර් අතර, 90% කොළ පැහැයෙන් යුක්ත වේ, නමුත් ඒවායින් තුනෙන් එකක් අධි මිලට ගන්නා කලාපයේ බවට සංඥා කරයි. ඉතිරි 10% රතු පාටින් වර්ණ ගන්වා ඇත. යුගලයේ ආසන්නතම ආධාරකය 1.0895-1.0925, පසුව 1.0865, 1.0790-1.0800, 1.0745, 1.0670 සහ අවසාන වශයෙන්, 1.0635 හි මැයි 31 අවමය පිහිටා ඇත. ඉහළයාම සඳහා 1.0970-1.0985, පසුව 1.1045, සහ 1.1090-1.1110 යන ප්රදේශයේ ප්රතිරෝධයට මුහුණ දෙනු ඇත.

ඉදිරි සතිය සඳහා දින දර්ශනයේ කැපී පෙනෙන දිනයන් අතරට ජූනි 21 සහ 22 ඇතුළත් වේ, එහිදී කොන්ග්රසය ඉදිරියේ ෆෙඩරල් සංචිත සභාපති ජෙරොම් පවෙල්ගේ පෙනී සිටීම සිදු වේ. එක්සත් ජනපදයේ නව විරැකියා දත්ත ද බ්රහස්පතින්දා නිකුත් කරනු ඇත. වැඩ කරන සතිය අවසානයේදී, ජර්මනිය සහ සමස්තයක් ලෙස යුරෝ කලාපය සඳහා මෙන්ම එක්සත් ජනපද සේවා අංශය සඳහා මූලික ගැනුම් කළමනාකරුවන්ගේ දර්ශක (PMI) සංඛ්යා හෙළි කරනු ඇත. ඊට අමතරව, ජුනි 19 සඳුදා එක්සත් ජනපදයේ රජයේ නිවාඩු දිනයක් බව වෙළඳුන් මතක තබා ගත යුතුය: Juneteenth.

GBP/USD: යුගලයේ වර්ධනය දිගටම පැවතිය හැකිය

- දුර්වල වෙමින් පවතින ඩොලරයේ වාසිය ලබා ගනිමින්, පවුම පසුගිය සතිය පුරා සිය ස්ථාවරය සක්රීයව ශක්තිමත් කළේය. සඳුදා දින 1.2486 හි දේශීය අවම මට්ටමෙන් ඉවතට ගමන් කිරීමෙන් පසු, GBP/USD යුගලය සිකුරාදා ඒකක 362 කින් ඉහළ ගොස් 1.2848 හි ඉහළ අගයකට ළඟා විය. සතිය තරමක් එම අගයට අඩුවෙන් අවසන් විය: 1.2822 මට්ටමේ දී. බ්රිතාන්ය මුදල් ඒකකයට මෙවැනි තත්වයක් අවසන් වරට දැනුණේ වසරකට පෙර, එනම් 2022 අප්රේල් මාසයේදීය.

ජූනි 22 බ්රහස්පතින්දා පැවති රැස්වීමේදී එංගලන්ත බැංකුව (BoE) එහි අනුපාතය 4.50% සිට 4.75% දක්වා ඉහළ නංවනු ඇතැයි අපේක්ෂාව ද ඉහළයාමේ ආයෝජක මනෝභාවයට සහාය දැක්වීය. .

එහි ප්රතිඵලයක් වශයෙන්, Scotiabank හි ආර්ථික විද්යාඥයින් බලාපොරොත්තු වන්නේ GBP/USD යුගලය ඉක්මනින් 1.3000 දක්වා ඉහළ යා හැකි බවයි. නෙදර්ලන්තයේ විශාලතම බැංකු සමූහය වන ING හි ඔවුන්ගේ සගයන් විසින් මෙම අනාවැකියට ඔවුන් එක්වී ඇත. "ප්රස්ථාර දෙස බලන විට, වර්තමාන මට්ටම් සහ 1.3000 අතර සැලකිය යුතු මට්ටම් නොමැති බව පෙනේ, එයින් ඇඟවෙන්නේ දෙවැන්නට බොහෝ දුර නොවන බවයි."

සමස්තයක් වශයෙන්, විශ්ලේෂකයින්ගේ මධ්ය කාලීන අනාවැකිය වඩාත් මධ්යස්ථව පෙනේ. ඉහළයාමේ මනෝභාවයට ප්රවීණයන්ගෙන් 50% ක් සහාය දක්වයි, 40% ක් පහතයාමට සහය දක්වයි, සහ 10% අදහස් දැක්වීමෙන් වැළකී සිටීමට කැමැත්තක් දක්වයි. තාක්ෂණික විශ්ලේෂණය සඳහා, ප්රවණතා දර්ශක සහ ඔස්කිලේටර් ද්විත්වයම 100% උතුරට යොමු කරයි, නමුත් ඔස්කිලේටර වලින් හතරෙන් එකක් වැඩිපුර මිලදී ගත් කලාපයේ ඇත. යුගලය දකුණට ගමන් කරන්නේ නම්, ආධාරක මට්ටම් සහ කලාප 1.2685-1.2700, 1.2570, 1.2480-1.2510, 1.2330-1.2350, 1.2275, 1.2200-1.2210 වේ. යුගලයේ වර්ධනයේ දී, එය 1.2940, 1.3000, 1.3050 සහ 1.3185-1.3210 මට්ටම්වල ප්රතිරෝධය සපුරාලනු ඇත.

ලබන සතියේ, ඉහත සඳහන් කළ එංගලන්ත බැංකුවේ රැස්වීම ආසන්නයේ, ජුනි 21 වන බදාදා, එක්සත් රාජධානියේ උද්ධමන සංඛ්යාලේඛන නිකුත් කරනු ඇත. එය පාරිභෝගික මිල දර්ශකයේ (CPI) 8.7% සිට 8.5% දක්වා අඩුවීමක් පෙන්නුම් කරනු ඇතැයි අපේක්ෂා කෙරේ. කෙසේ වෙතත්, එවැනි සුළු පහත වැටීමක් BoE එහි දැඩි මුල්ය ප්රතිපත්තියට බාධාවක් නොවනු ඇත. මීට අමතරව, එක්සත් රාජධානියේ මූලික නිෂ්පාදන ගැනුම් කළමනාකරුවන්ගේ දර්ශකය (PMI) අගය ප්රකාශයට පත් කරන ජුනි 23 සිකුරාදාට අවධානය යොමු කළ යුතුය. ජර්මනිය, යුරෝ කලාපය සහ එක්සත් ජනපදය සඳහා වන PMI ද මෙම දිනයේ ප්රකාශයට පත් කරනු ලබන බැවින්, එය ඔවුන්ගේ ආර්ථිකයේ තත්වය මනාව නිරූපණය කර සංසන්දනය කිරීමට ඉඩ දෙනු ඇත.

USD/JPY: යුගලය නැවත පහතට පැමිණීමට කැමැත්තක් දක්වයි, නමුත් එය නොහැකිය

- එක්සත් ජනපද ඩොලර් දර්ශක (DXY) සහ එක්සත් ජනපද භාණ්ඩාගාර බැඳුම්කර ප්රතිලාභ පහත වැටීමේ ප්රතිඵලයක් ලෙස, ජපන් මුදල් එහි තත්ත්වය ශක්තිමත් කරන අතර USD/JPY යුගලය අවසානයේ ගමන් මග වෙනස් වනු ඇතැයි උපකල්පනය කිරීම තර්කානුකූල විය හැකිය: ඉහලට ගමන් කිරීම වෙනුවට, එය පහතට පැමිණීම ආරම්භ වනු ඇත. එවැනි තත්වයක් ජූනි 15 බ්රහස්පතින්දා පවා පෙන්නුම් කළේය. නමුත් එය පැවතියේ එක් දිනක් පමණි: ජපාන බැංකුවේ (BoJ) රැස්වීම තෙක් එය නැවතත් ප්රතිපත්ති අනුපාතය -0.1% හි සෘණ මට්ටමේ පවත්වා ගෙන ගියේය. (ජපාන මහ බැංකුව 2016 ජනවාරි මාසයේ සිට මෙම අනුපාතය වෙනස් කර නොමැති බව අපට මතක් වේ). මීට අමතරව, නව තීරණයේ කොටසක් ලෙස, නියාමකයා නිවේදනය කළේ, රජයේ බැඳුම්කර "අවශ්ය" ප්රමාණයක් මිලදී ගැනීමටත්, ශුන්යයට ආසන්න මට්ටමක වසර 10 ක සුරැකුම්පත්වල ප්රතිලාභ ඉලක්ක කර ගැනීමටත් සැලසුම් කර ඇති බවයි.

MUFG බැංකුවේ ආර්ථික විද්යාඥයින් විශ්වාස කරන්නේ ජපාන බැංකුව සහ අනෙකුත් ප්රධාන මහ බැංකු අතර මුදල් ප්රතිපත්තියේ වැඩිවන අපසරනය හේතුවෙන් යෙන් තවදුරටත් දුර්වල වීමේ සම්භාවිතාවක් ඇති බවයි. "ජපානය සහ විදේශ රටවල් අතර ප්රතිලාභ අඩු වීම, මුදල් විනිමය අනුපාතිකයේ අස්ථාවරත්වය සහ අනුපාත අඩුවීම සමග යෙන් අගය අඩු වීමට දායක වේ" MUFG විශ්ලේෂකයින් ලියයි.

Commerzbank හි ඔවුන්ගේ සගයන් විශ්වාස කරන්නේ ෆෙඩරල් සංචිතය විය හැකි නව ඩොලර අනුපාත දෙකක් වැඩි කළහොත්, යෙන් පහත වැටීම දිගටම පවතිනු ඇති බවයි. ප්රංශ මූල්ය සමුහය වන Societe Generale හි විශේෂඥයින්ට අනුව, ජූලි මාසයේදී එක්සත් ජනපදයේ තවත් අනුපාත ඉහල යාමක් සිදුවුවහොත්, USD/JPY යුගලය 145.00 දක්වා ඉහල යා හැකිය.

BоJ අවසානයේ එහි අතිශය ලිහිල් මූල්ය ප්රතිපත්තිය අවසන් කිරීම සඳහා පළමු පියවර ගනු ඇතැයි බලාපොරොත්තු වන පමණින් ජපාන මුදල් මත පීඩනය සමනය කළ හැකිය. උදාහරණයක් ලෙස, BNP Paribas හි ආර්ථික විද්යාඥයින් ලියන්නේ, "ෆෙඩරලයෙහි ඉහළ පර්යන්ත අනුපාතය සහ ජපාන බැංකුවේ YCC හි පසුකාලීන ව්යාප්තිය සැලකිල්ලට ගනිමින් අපි අපගේ USD/JPY අනාවැකි ඉහළට සංශෝධනය කර ඇතත්, අපි USD/JPY හි පහත වැටීමේ ප්රවණතාවක් පිළිබඳව අනාවැකි පල කරන්නෙමු." ඔවුන් මෙම වසර අවසන් වන විට 130.00 මට්ටම් සහ 2024 අවසන් වන විට 123.00 මට්ටම් ඉලක්ක කරයි.

141.89 හි දේශීය ඉහළ අගයක් ස්ථාවර කර, යුගලය පසුගිය දින පහේ කාලය 141.82 හි දී අවසන් කළේය. 70% විශ්ලේෂකයින් බලාපොරොත්තු වන්නේ දුර්වල වන DXY ඉක්මනින් යුගලය දකුණට නිවැරදි කිරීමට හේතු වනු ඇති අතර ඉතිරි 30% ඔවුන්ගේ ඉලක්කය 143.00 දක්වා ළඟා වීම වේ. D1 හි ප්රවණතා දර්ශක 100% ක් ද ඉහළ යයි. ඔස්කිලේටර් අතර, 90% ක් ද ඉහළට යොමු වී ඇත (තුන්වන කොටස යුගලයේ අධික ලෙස මිල දී ගත් තත්ත්වය සංඥා කරයි), ඉතිරි 10% උදාසීන අළු පැහැයෙන් වර්ණාලේප කර ඇත. ආසන්නතම ආධාරක මට්ටම 1.4140 කලාපයේ පිහිටා ඇත, පසුව 140.90-141.00, 1.4060, 139.45,1.3875-1.3905, 137.50 වේ. ආසන්නතම ප්රතිරෝධය 142.20 වේ, එවිට ඉහළයාමට 1.4300, 143.50 සහ 144.90-145.10 මට්ටම්වල බාධක ජය ගැනීමට අවශ්ය වනු ඇත. එතැන් සිට එය 2022 ඔක්තෝබර් ඉහළම අගය වන 151.95 දක්වා වැඩි නොවේ.

ඉදිරි සතිය තුළ ජපාන ආර්ථිකය සම්බන්ධ සැලකිය යුතු ආර්ථික තොරතුරු කිසිවක් නිකුත් කිරීමට බලාපොරොත්තු නොවේ. ජුනි 21 වන බදාදා ජපාන බැංකුවේ අවසාන රැස්වීම පිළිබඳ වාර්තාව නිකුත් කිරීම මෙයට ව්යතිරේකයක් විය හැකි නමුත් වෙළඳපල සහභාගිවන්නන්ට එහි අලුත් දෙයක් සොයා ගැනීමට අපහසුය: ජුනි 16 වන දින මාධ්ය හමුවේදී සියල්ල දැනටමත් පවසා ඇත.

ක්රිප්ටෝ මුදල්: මහ බැංකුව සහ ECB බිට්කොයින් ව්යසනය වළක්වයි

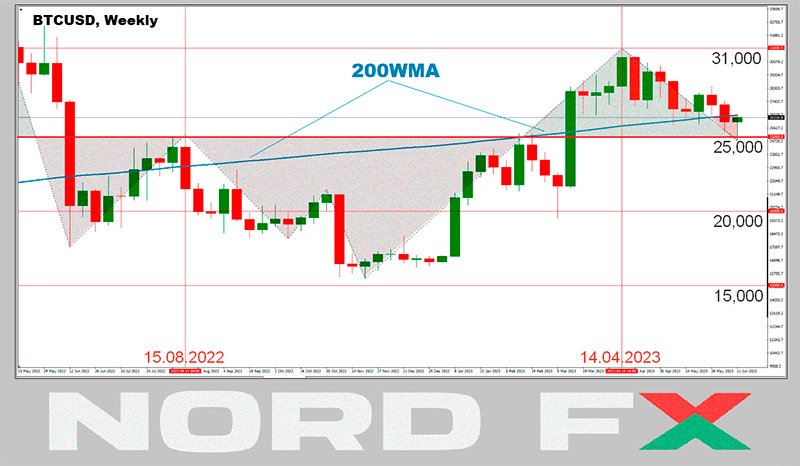

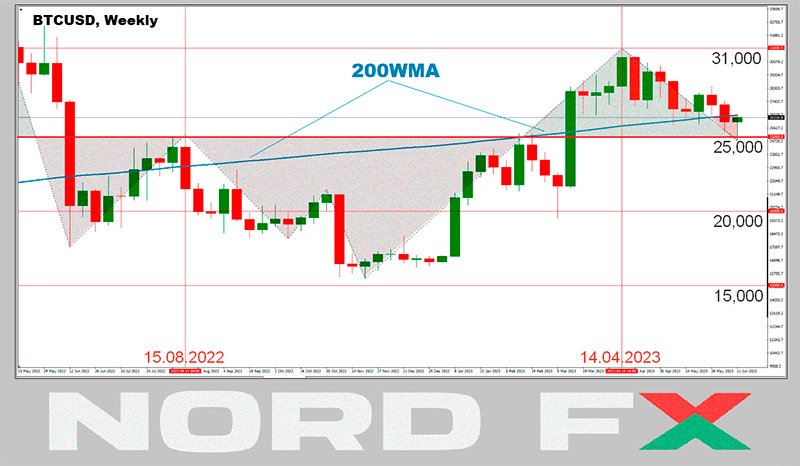

- BTC/USD යුගලය අප්රේල් 14 වන දින $ 30,989 සීමාවට නැගුනු අතර, එම අගය 2022 ජූනි මාසයෙන් පසු එහි ඉහළම අගයයි. එතැන් පටන්, සති නවයක් අඛණ්ඩව වෙළඳපල ආධිපත්යය දැරුවේ පහතයාමේ තත්වයයි. පසුගිය සතියේ දී ද ආයෝජකයින්ට ප්රීතියක් ගෙන දුන්නේ නැත. ව්යාපාර සමාගම් අටේ නිර්මාතෘ මයිකල් වැන් ඩි පොප් විසින් සටහන් කළ පරිදි, "මෙය ඔබට දැකීමට අවශ්ය තත්වය නොවේ." සති 200 චලනය වන සාමාන්ය (200WMA) ආකාරයෙන් ආධාරක බිඳවැටීම පහත වැටීමේ අඛණ්ඩ පැවැත්මක් පෙන්නුම් කරන බව විශේෂඥයා සඳහන් කළේය.

එක්සත් ජනපද සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව (SEC) Binance සහ Coinbase ට එරෙහිව නඩු පැවරීමෙන් පසුව, ලියාපදිංචි නොකළ වත්කම් විකිණීමේ වේදිකාවලට චෝදනා කිරීමෙන් පසු මෙම තත්ත්වය පැහැදිලිව පෙනෙන්නට තිබුණි. මේ අතර, උසාවි ලේඛනවල, සුරැකුම්පත් ලෙස ටෝකන් දුසිමකට වඩා වැඩි ගණනක් සුරැකුම්පත් කොමිසම විසින් නම් කරන ලදී. ප්රවීණයන් පවසන පරිදි, නියාමකයාගේ ජයග්රහණය මෙම කොයින ඉවත් කිරීමට හේතු විය හැකි අතර ඒවායේ අවහිර කිරීමේ විය හැකි වර්ධනය සීමා කළ හැකිය. සමස්තයක් වශයෙන්, කොයින 60 කට වැඩි ප්රමාණයක් දැනටමත් නියාමකයාගේ අසාදු ලේඛනයට ඇතුළත් කර ඇත.

පසුගිය සතියේ Binance හි ඇමරිකානු අංශයේ වත්කම් එකතු කිරීම සඳහා වන සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ ඉල්ලීම අධිකරණය ප්රතික්ෂේප කළේය. කෙසේ වෙතත්, සමහර නිරීක්ෂකයින් විශ්වාස කරන පරිදි, සටන බොහෝ දුරට අවසන් නැත. නියාමකයාගේ ප්රධානියා වන Gary Gensler මෑතකදී ප්රකාශ කර ඇත්තේ ක්රිප්ටෝ මුදල්, සාරය වශයෙන්, කිසිසේත් අවශ්ය නොවන බව සඳහන් කිරීම වටී. උපුටා ගැනීම: "අපට තවත් ඩිජිටල් මුදල් අවශ්ය නැත. අප සතුව දැනටමත් ඩිජිටල් මුදල් තිබේ. එය එක්සත් ජනපද ඩොලරය ලෙස හැඳින්වේ. එය යුරෝ හෝ යෙන් ලෙස හැඳින්වේ. දැන් ඒවා සියල්ලම ඩිජිටල් වේ.".

JPMorgan හි උපායමාර්ගිකයින්ට අනුව, එක්සත් ජනපද බිට්කොයින් හුවමාරුව SEC හි තැරැව්කරුවන් ලෙස ලියාපදිංචි වීමට බල කෙරෙනු ඇති අතර, සියලුම ක්රිප්ටෝ මුදල් සුරැකුම්පත් ලෙස වර්ගීකරණය කරනු ලැබේ. බොහෝ අය මෙය සමස්ත කර්මාන්තයේ අවසානයෙහි ආරම්භය ලෙස සලකන අතර, ශුභවාදීහු ද සිටිති. නිදසුනක් වශයෙන්, JP Morgan විශ්වාස කරන්නේ නව නීති "කර්මාන්තය අයහපත් පුරුදුවලින් සහ වංක වෙළෙන්දන්ගෙන් නිදහස් කරනු ඇති අතර, කර්මාන්තය පරිණත වීමට සහ වඩාත් ක්රියාකාරී ආයතනික සහභාගීත්වය දැකීමට අවශ්ය වන" බවයි.

බ්ලොක්ස්ට්රීම් හි ප්රධාන විධායක නිලධාරී ඇඩම් බැක් වෙළඳපොළ සහභාගිවන්නන් සන්සුන් කිරීමට උත්සාහ කළේය. නූතන ක්රිප්ටෝ ලේඛන විද්යාවේ සහ ක්රිප්ටෝ කර්මාන්තයේ ප්රමුඛ චරිතයක් ලෙස සැලකෙන ඔහුගේ තර්කය JPMorgan ගේ තර්කයට සෘජුවම විරුද්ධ විය. මෙම ප්රමුඛ විශේෂඥයා ප්රකාශ කළේ ක්රිප්ටෝ වෙළඳපොළ ජලයට සමාන කළහොත්, බාධකවලට මුහුණ දෙන විට ගලා බසින සහ වංගු සොයා ගන්නා බවයි. එබැවින්, නියාමන පීඩනය හේතුවෙන් එක්සත් ජනපදයේ ක්රියාත්මක වන ඕනෑම ප්රධාන ක්රිප්ටෝ හුවමාරුවක් තම සේවාදායකයින්ට සේවා සැපයීම නැවැත්වුවහොත්, කර්මාන්තය අවසානයේ මගක් සොයා ගනු ඇත. බිට්කොයින් වෙළෙන්දෝ හුදෙක් වෙනත් අධිකරණ බල ප්රදේශවලට ගොස් වෙනත් මුදල් වර්ග වලින් වෙළඳාම් කිරීමට පටන් ගනී. ඇඩම් බැක් නිවැරදි බව පෙනේ: එක්සත් ජනපදයෙන් නික්මයාම දැනටමත් සිදුවෙමින් පවතී. Glassnode හි විශ්ලේෂණ වේදිකාවේ දත්ත වලට අනුව, 2022 මැද සිට ඇමරිකානු වෙළෙන්දන්ගේ කොටස 11% කින් පහත වැටී ඇත. ඒ සමගම එය ආසියානු කලාපයේ 9.9% කින් වර්ධනය වී ඇත.

බොහෝ බලපෑම් කරන්නන්, ක්රිප්ටෝ මුදල් සඳහා අයහපත් අවසානයක් පිළිබඳව අනාවැකි පල කරන අතරම, බොහෝ විට ඔවුන්ගේ ප්රක්ෂේපන වලින් බිට්කොයින් බැහැර කරන බව සඳහන් කිරීම වටී. නිදසුනක් ලෙස, Into The Cryptoverse නිර්මාතෘ Benjamin Cowen ප්රකාශ කළේ "ක්රිප්ටෝ වෙළඳපොලේ ද්රවශීලතාවය බොහෝ කලක සිට සිඳී ගොස් ඇති නමුත්, බිට්කොයින් හි ආධිපත්යය දිගටම වර්ධනය වනු ඇති" බවත්ය. ඒ හා සමාන හැඟීමක් ප්රසිද්ධ වෙළෙන්දෙකු වන ගැරත් සොලෝවේ විසින් ප්රකාශ කරන ලද අතර, ඔහු සැමවිටම ක්රිප්ටෝ වෙළඳපොළ dotcom බුබුල සමඟ සංසන්දනය කර ඇති බව පැවසීය. ඔහුට අනුව, 2000 දශකයේ මුල් භාගයේ සිදු වූ කඩාවැටීම මෙම කර්මාන්තයේ නැවත සිදුවනු ඇත. සමෘද්ධිමත් වීමට "පද්ධතිය කුණු කූඩයෙන් ඉවත් කළ යුතු" බව ඔහු සහතික වූ අතර, සියලුම ටෝකනවලින් 95% ක් "ශුන්යය දෙසට උත්සාහ කරන" බව ප්රකාශ කළේය.

බොහෝ විට "වෙළඳපොලේ අභිරහස් විශාරදයා" ලෙස හැඳින්වෙන පීටර් බ්රැන්ඩ්ට් ද බිට්කොයින් ප්රශංසා කරන ගායනයට එක් විය. මෙම ජනප්රිය වෙළෙන්දා සහ විශ්ලේෂකයා බිට්කොයින් හැර අනෙකුත් සියලුම කොයින රූපක ලෙස "වලලා" ඇත. "මෙම මැරතන් තරඟය අවසන් කිරීමට සමත් වන එකම ක්රිප්ටෝ මුදල බිට්කොයින් වේ. එතීරියම් ඇතුළු අනෙකුත් සියල්ල ව්යාජ හෝ වංචා" ඔහු ලිවීය. ක්රිප්ටෝ ප්රජාවේ බොහෝ සාමාජිකයින් ගෞරවනීය විශ්ලේෂකයින් විසින් ප්රාග්ධනීකරණයෙන් දෙවන විශාලතම ක්රිප්ටෝ මුදල වන එතීරියම් සමූහය, වංචාකාරී ව්යාපෘති සමඟ නොසන්සුන් විය. ප්රතිචාර වශයෙන්, බ්රැන්ඩ්ට් ප්රකාශ කළේ "ETH නොනැසී පවතිනු ඇත, නමුත් සැබෑ උරුමය BTC වේ."

ARK Invest ප්රධාන විධායක නිලධාරී Cathy Wood විසින් ඇයගේ බිට්කොයින් පිලිබඳ අනාවැකිය දෙගුණ කර ඇති අතර, එක් කොයිනයකට ඩොලර් මිලියනයක ඉලක්කය සාක්ෂාත් කරගනු ඇති බව ප්රකාශ කර ඇත. Wood ට අනුව, වර්තමාන ගෝලීය ආර්ථික පරිසරය ප්රමුඛ ක්රිප්ටෝ මුදල් කෙරෙහි ඇයගේ විශ්වාසය වැඩි කරයි. ඇය ප්රකාශ කළේ, "ගෝලීය ආර්ථිකයේ පවතින අවිනිශ්චිතතාවය සහ අස්ථාවරත්වය වැඩි වන තරමට, උද්ධමනයට එරෙහිව ආරක්ෂාවක් ලෙස පවතින බිට්කොයින් පිළිබඳ අපගේ විශ්වාසය වැඩි වේ." යනුවෙනි.

Galaxy Digital හි ප්රධාන විධායක නිලධාරී සහ නිර්මාතෘ Mike Novogratz ද ගෝලීය ආර්ථිකයේ සහාය අපේක්ෂා කරයි. නිශ්චිතවම, බිලියනපතියා අනාවැකි පළ කරන්නේ, ෆෙඩරල් සංචිතය ඔක්තෝබර් මාසයේ දී පොලී අනුපාත පහත හෙලීම ආරම්භ කරන අතර, ක්රිප්ටෝ මුදල් වෙළඳපොළට ද්රවශීලතා ගලා ඒම තියුනු ලෙස වැඩි කිරීමට හේතු වේ. 10T Holdings සහ Gold Bullion International හි සම-නිර්මාතෘ Dan Tapiero, "පුපුරනසුලු" රැලියක් පිලිබඳ අනාවැකි පල කරමින් වඩාත් නිශ්චිත දැක්මක් ප්රකාශ කළේය. ඔහු ප්රකාශ කළේ, "අපි 2024 දෙවන භාගයේ සහ 2025 දී නව ඉහළ මට්ටම් දැකීමට ඉඩ ඇත යනුවෙනි. මම සිතන්නේ මෙම ඉහල අවධියේදී, ක්රිප්ටෝ වෙළඳපොලේ සමස්ත වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 6-8 දක්වා ළඟා වනු ඇත." යනුවෙනි.

ශුභවාදී දිගුකාලීන අනාවැකි තිබියදීත්, නුදුරු අනාගතයේ ඉදිරි දැක්ම ආයෝජකයින් දිරිමත් නොකරයි. බ්ලූම්බර්ග් උපායමාර්ගික මයික් මැක්ග්ලෝන් ප්රමුඛ ඩිජිටල් මුදල් ඒකකවල ක්රියාකාරිත්වය පිළිබිඹු කරන බ්ලූම්බර්ග් ගැලැක්සි ක්රිප්ටෝ සංයුක්ත දර්ශකයේ සැලකිය යුතු අඩුවීමක් බැහැර නොකරයි. ආයෝජකයින් සඳහා සකස් කරන ලද විශ්ලේෂණාත්මක සටහනක ඔහු අවම වශයෙන් ඉදිරි මාස කිහිපය සඳහා ප්රමුඛ ප්රවණතාවක් පිළිබඳව අනතුරු ඇඟවීය. City Bank හි උපායමාර්ගිකයෙකු වන Fiona Cincotta, $25,000 හි ශක්තිමත් ආධාරක මට්ටමට වඩා අඩු බිට්කොයින් මිල පහත වැටීම විකුණුම්කරුවන් තවදුරටත් සක්රිය කළ හැකි අතර මිලෙහි වඩාත් කැපී පෙනෙන පහත වැටීමක් ඇති කළ හැකි බවට අනතුරු ඇඟවීය.

PlanB, විශ්ලේෂකයෙකු සහ සුප්රසිද්ධ Stock-to-Flow (S2F) ආකෘතියේ කතුවරයා, ජුනි මස අවසානය සඳහා ඔවුන්ගේ බිට්කොයින් මිල පිළිබඳව අනාවැකි ලබා දෙන ලෙස ඔහුගේ මිලියන 1.8 අනුගාමිකයන්ගෙන් ඉල්ලා සිටියේය. බොහෝ අය ප්රතිචාර දැක්වූයේ බිට්කොයින් $ 24,000-25,000 මට්ටම් ආසන්නයේ ගිම්හානයේ පළමු මාසය සම්පුර්ණ කරනු ඇති බවයි. ප්රතිචාර දැක්වූවන්ගෙන් කුඩා කොටසක් පමණක් $ 30,000 ට වඩා වැඩි වර්ධනයක් සඳහා ඇති හැකියාව පෙන්නුම් කළේය. PROFIT BLUE පරිශීලක නාමය සහිත තවත් විශේෂඥයෙකු විශ්වාස කරන්නේ BTC හට $25,000 පරාසය තුළ පවත්වා ගැනීමට නොහැකි වනු ඇති අතර, ක්රිප්ටෝ මුදල් සඳහා ඊළඟ ඉලක්කය වනුයේ $23,700 මට්ටමයි. වඩාත්ම අශුභවාදී අනාවැකිය පැමිණියේ විශ්ලේෂක WhaleWire වෙතින් වන අතර, කොයිනය එහි චක්රීය අඩු අගය නැවත බැලීම බැහැර නොකළේය. WhaleWire ට අනුව, BTC ඩොලර් 12,000 ක් කරා ගමන් කිරීමට සූදානම් වේ. $15,000 මට්ටමේ ඉදිරි ගමන, WhaleWire විශ්වාසයි, මෙම ගිම්හානයේදී සිදුවනු ඇත.

පසුගිය දින හතේ සහ පසුගිය මාස තුනේ අවම අගය $ 24,791ක් ලෙස සටහන් විය. පොලී අනුපාත සම්බන්ධයෙන් ෆෙඩරල් සංචිතයේ සහ යුරෝපීය මහ බැංකුවේ තීරණ අනුගමනය කරමින්, දුර්වල වන එක්සත් ජනපද ඩොලරය මගින් ප්රධාන ක්රිප්ටෝ මුදල් තවදුරටත් පහත වැටීමෙන් ඉතිරි විය. සමාලෝචනය ලියන අවස්ථාව වන විට, ජූනි 16 සිකුරාදා සවස, BTC/USD සතිය සඳහා එහි පාඩු සියල්ල අයකර ගත් අතර $ 26,400 ක පමණ වෙළඳාම් වේ. ක්රිප්ටෝ වෙළඳපොලේ මුළු වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.064 (සතියකට පෙර ඩොලර් ට්රිලියන 1.102) වේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය පසුගිය දින හත තුළ ඒකක 50 සිට 47 දක්වා අඩු වී ඇතත්, මධ්යස්ථ කලාපයේ පවතී.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.