EUR/USD: අනුපාතය පතිත වේ, ඩොලරය පහත යයි

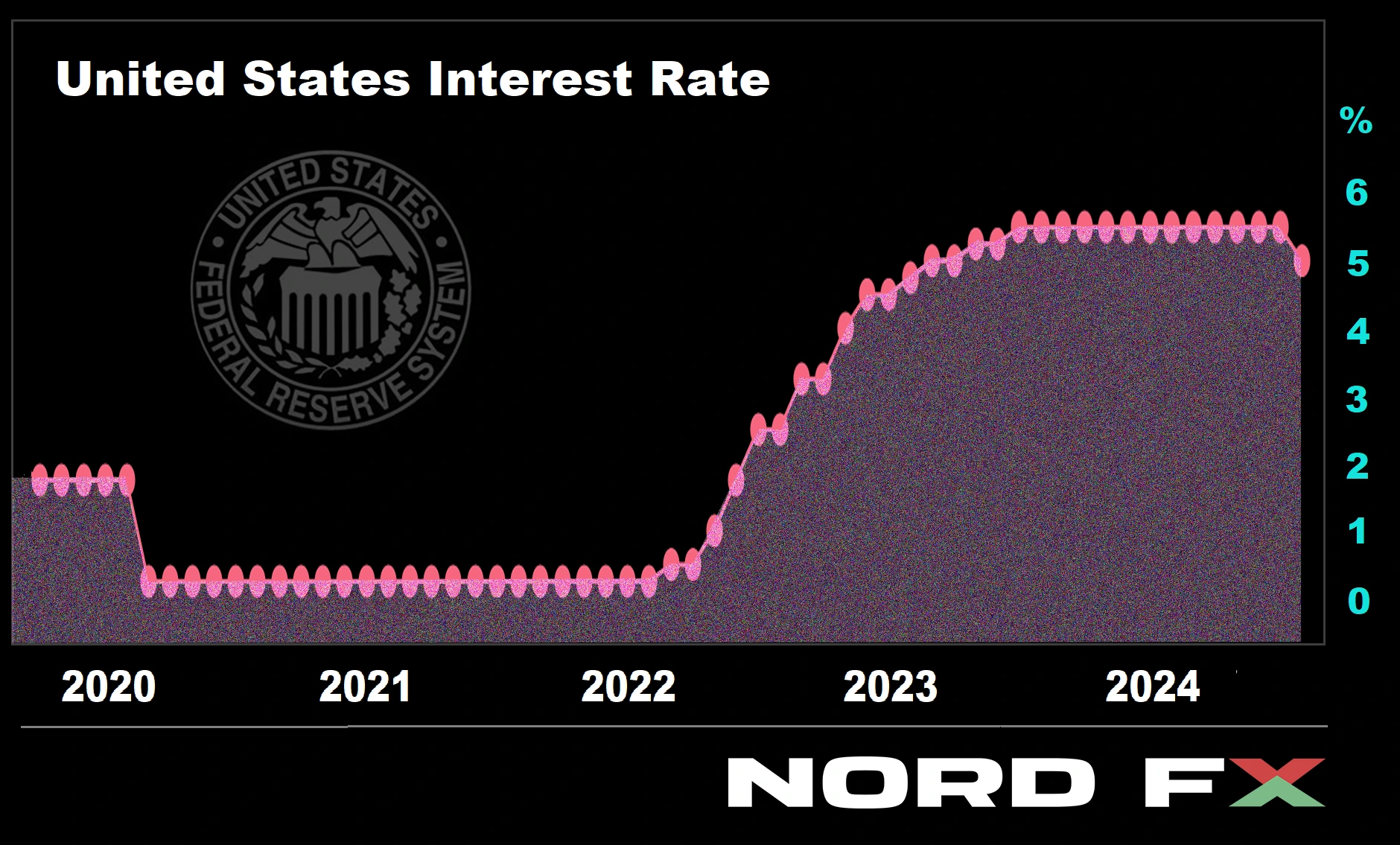

● සැප්තැම්බර් 17-18 දිනවල පැවැති දෙදින හමුවෙන් පසු, එක්සත් ජනපද සන්ධාන ප්රතිසංස්කරණ පද්ධතිය (Fed) ප්රධාන පොළී අනුපාතය පිළිබඳ තීරණය ප්රකාශ කළේය. අනුපාතය අඩු කිරීමේ පියවරේ ගැටළුව රහසක් වී තිබූයේ ඒකක 25 මූලික ලක්ෂණයක අඩු කිරීමක් විය හැකිද, නැත්නම් ඊට දෙගුණයක් විය හැකිද යන්නයි. හමුව පෙර, වෙළඳපොල අපේක්ෂා කර තිබුනේ, 25 බ්රෝබාර් අඩු කිරීමේ හැකියාව 45% ක් වන අතර 50 බ්රෝබාර් අඩු කිරීමේ හැකියාව 55% ක් විය. දීර්ඝ කාලයක් පසු, විනෝදකයා 50% ක් අඩු කිරීමේ පියවරක් ගත්තා: අවුරුදු 23 ක් තුළ ඇතිවූ ඉහළම මට්ටමේ සිට 5.50% ක අනුපාතයෙන් 5.00% දක්වා.

● මුදල් ප්රතිපත්ති හුදෙකලාවක ආරම්භයේදී (QE), මෙවැනි විශාල අනුපාතයක් ළඟා වූයේ සමහර විශේෂ අවස්ථාවලදී පමණි. උදාහරණයක් ලෙස, මෙම සියවසේදී, 2001 දී (නව යෝර්ක් විශ්ව වෙළඳ මධ්යස්ථානය මත ප්රහාරයක් එල්ල කිරීමෙන් පසු), 2007 දී (ආර්ථික ආරම්භක අවදානමෙන් පසු) සහ 2020 දී (COVID-19 වසංගතයෙන් පසු) මෙවැනි පියවර ගෙන තිබේ. එහෙත්, මේ වන විට මෙවැනි විශේෂ අවස්ථාවක් නොපවතී, එනිසා ඇමරිකානු මධ්යම බැංකුව මේ පියවර ගන්නේ ඇයි කියන ප්රශ්නයක් මතුවේ.

සියලුම පරිශීලකයින්

ඇමරිකානු GDP වර්ධන අනුපාතය සඳහා 2024 අනුමැන්ම 2.1% සිට 2.0% දක්වා පහතට ගෙන එයි. 2025-2027 කාලය තුළ එම අනුපාතය 1.8%ක දීර්ඝ කාලීන ප්රවණතාවයට වඩා ඉහළම මට්ටමක පවතිනු ඇතැයි පැවැසෙයි.

● නියාමකයා ද ණය පොලී අනුපාත පහත හෙලීමේ පියවර තුළ නිරතවනු ඇතැයිද ප්රකාශ කළේය. කෙසේ වෙතත්, දේශීය වෙළඳපොළ සහ සංස්ථානීය ආර්ථික තත්ත්වයන්ට අනුව, මෙම අනුමැන්ම අත්යවශ්යව ලිහිල් කර ඇත. ඒ අනුව, Fed වර්ෂ අවසානයේදී අනුපාතය 4.5%ක් වීමට බලාපොරොත්තු වන්නේය (නොවැම්බර් සහ දෙසැම්බර් මාසවලදී මූලික ලක්ෂණ 25 කින් පාරිභෝගික තැන්පතු කඩිනම් කිරීමෙන් වාර 2ක් පහතට ගෙන එන බවයි). එක් වසරක කාලය තුළ අනුමානය 3.4%ක් වන අතර, පසුව 2.9% වනු ඇත.

මෙම අනුමානයන් පමණක් කල් ඉකුත්වන බව සහ ජාත්යන්තර ස්ථාවරයන් සහ එක්සත් ජනපදය තුළ කාර්යාල දේශපාලන අර්බුදයන් වෙනස් වන බැවින් වෙනස්විය හැකි බව ද අවධාරණය කළ යුතුය. උදාහරණයක් ලෙස, ඩොනල්ඩ් ට්රම්ප් ආයෙමත් ව්යාපාර මධ්යස්ථානයට පැමිණියොත්, අයවැය හිඟය වැඩි වීමක් බලාපොරොත්තු කෙරේ. මෙම තත්ත්වය මූල්ය ප්රතිසංස්කරණ ප්රවර්ධනය පහත හෙලීම පමණක් නොව, ඒ තරම්ම QE කාර්යභාරයේ වේගය ද ප්රමාද කිරීමට හේතු විය හැකිය.

● යුරෝපීය සංස්ථානීය බැංකුවේ (ECB) උප සභාපති ලුයිස් දේ ගින්ඩොස්, “අපි දොරටුව මුළුමනින්ම විවෘත කර ඇත, [...] සහ දෙසැම්බර් මාසයේදී අපට තවත් තොරතුරු ඇත,” යනුවෙන් පසුගිය සතියේ ප්රකාශ කළාය. මෙම පදවියන් ස්ථිරවම ECB තීරණයක් ගැනීම ගැන දෙසැම්බර් මාසය පෙර සිදු නොවන බවට සංකේතයක් වශයෙන් දක්වයි. ECB මණ්ඩල සාමාජිකයා සහ ලිතුවේනියානු බැංකුවේ සභාපති ගෙඩිමිනස් ශිම්කුස්, සැප්තැම්බර් 17 අඟහරුවාදා යුරෝපීය වෙළඳපොළ අපේක්ෂා අඩුකරමින් “ඔක්තෝබර් මාසයේදී අනුපාතය අඩුකිරීමේ අවස්ථාව ඉතාමත්ම අඩු බව” ප්රකාශ කළාය. “ඔක්තෝබර් මාසයේදී අපට තොරතුරු වැඩිපුර නැත. ආර්ථිකය අනුමාන ප්රවණතාවයට අනුව විචලනය විය හැකිය,” යනුවෙන් ඔහු කීවේය.

පිළිවෙලින්ම ECB ප්රධාන පොලී අනුපාතය 3.65% දක්වා පවතී. Fed සහ ECB (සහ අනෙකුත් මධ්යම බැංකු) හවුලේ ඇති පොලී අනුපාත අතරේ වෙනස අවසානයේ දී එම අනුපාතයක් කෙරෙහි තීව්ර බලපෑමක් ඇති කළ හැකි වනු ඇතැයි අනුමාන කෙරේ.

මේ අතර, Fed අනුමානයකට සමගාමීව දීර්ඝ කාලීන ප්රවණතා අනුව කෙරෙහි වූ බලපෑම් ඉහළම මට්ටමක දක්වා එන බවත්, පෙර තීරණය ඉතාම කාර්මිකව ක්රියාත්මක වී තිබුණු බවත් වටහා ගත යුතුය. ECB මණ්ඩලයේ සැප්තැම්බර් 17-18 දිනවල විශ්ලේෂණයකට අනුව, පළමු වතාවට මෙවැනි ඉහළම පොලී අනුපාතයක් ඉලක්ක කරයි. Fed සහ අනෙකුත් වෙළඳපොල හමුවේ දැක්වෙන අනුමාන පමණක් වෙළඳපොල වාර්තා හා පුවත් පටක දර්ශකවලදී වැඩි පිරිවැයක් ප්රධාන ස්ථානයට එන බවයි.

මෙම සැප්තැම්බර් මාසයේ Fed තීරණයට වෙළඳපොළ ප්රතිචාරය සාමකාමීව පැවතුණි. තවදුරටත් අනුපාත පහත හෙලීම් පිළිබඳ අනුමාන රිස්ක් දේපලවලට සහාය විය. S&P 500, ඩෝ ජෝන්ස් සහ නෑස්ඩැක් පෙන්වූ දර්ශක යළි ඉහළ ගිය අතර ප්රමුඛ ක්රිප්ටෝ මුදල් ශක්තිමත් විය. එවිට ඩොලර් දර්ශකය (DXY) පහත වැටුන අතර, EUR/USD යුගලය එයට විරුද්ධව ගමන් කළ අතර පළමුව 1.1188 දක්වා ඉහළ ගොස් පසුව 1.1080 දක්වා පහත වැටී සති අවසානයේ ගැළපුමෙන් 1.1162 දක්වා නැවතීමක් පෙන්වීය.

● විශේෂඥ මතයන් EUR/USD අනාගත ප්රවණතා පිළිබඳව දෙකඩ වී ඇත: විශේෂඥයින් 20% ක් පමණක් ඩොලරයේ ශක්තිය ඉදිරියට බලාපොරොත්තු වී ඇති අතර යුගලය පහත වැටෙනු ඇතැයි මත පළ කරයි, 65% ක් එහි වර්ධනයක් සඳහා සහය දක්වයි, තව 15% ක් ත්යජිත ස්ථාවරයක් ගනී. කෙසේ වෙතත්, මධ්යකාලීන අනුමානයට ගිය විට, ප්රතිරූපය දැඩිව වෙනස් වේ. මෙහිදී 65% ක් ඇමරිකානු මුදල් පක්ෂයේ සිටියි, යුගලය 1.1000 ට වඩා පහළට පතිත වීමට සහය දක්වයි. යුරෝපීය මුදලට සහය දක්වන්නෝ 20% ක් පමණි, තව 15% ක් තවදුරටත් නිරාකරණයකින් තොරව සිටිති. D1 සටහන මත තාක්ෂණික විශ්ලේෂණයට අනුව, 100% ක්ම පාරිභෝගික ඉලක්ක පෙන්වන්නෝ හා ඔසිලේටර් සමත් වර්ණක පිටුබලෙන් පෑයි, නමුත් ඉන් පාර්ශවයේ සිඟිත්තක් ඉහළ මිල යෙදවීම් සඳහා සලකුණු කරයි. යුගලය සඳහා අවට සහාය කලාප 1.1135-1.1150, පසුව 1.1100, 1.1000-1.1025, 1.0880-1.0910, 1.0780-1.0805, 1.0725, 1.0665-1.0680, 1.0600-1.0620 බවට පෙනේ. ප්රතිරෝධ කලාප 1.1185-1.1200, 1.1275, 1.1385, 1.1485-1.1505, 1.1670-1.1690, සහ 1.1875-1.1905 කලාපවලදී පවතී.

● එළඹෙන සතියේදී, ප්රධාන ඩොලර් යුගලයන්EUR/USD, GBP/USD සහ USD/JPYවල ගමනාන්තය පහත සඳහන් සිදුවීම්වලට දැඩිව බලපානු ඇත. සැප්තැම්බර් 23 සඳුදා, ජර්මනිය, යුරෝ සංගමය, එක්සත් රාජධානිය සහ එක්සත් ජනපදයේ ආර්ථිකයන් වංචාකාරී මධ්යස්ථාන සඳහා පූර්ව මිලදීගැනීමේ පරිමාණ දත්ත ප්රකාශ කෙරේ. වැදගත් ආර්ථික පුවත් ගලන ආවේගයක් පසුව, සැප්තැම්බර් 26 බ්රහස්පතින්දා, එක්සත් ජනපදයේ දෙවැනි කාර්තුවේ GDP දත්ත සහ රටේ මුල් රැකියා පුරප්පාඩු ඉල්ලීම් ප්රකාශ කෙරේ. මෙම දින සඳහා කටයුතු කර තිබුනේ එක්සත් රාජධානියේ පාර්ලිමේන්තුවේ දී පොදු පරිභෝජක මිල දර්ශක වාර්තාවේ ශ්රවණය සහ ජෙරෝම් පොවල්ගේ දේශනය යි. වැඩකීරු සති අන්තයේ අවසානයේ, සැප්තැම්බර් 27 සිකුරාදා, ටෝකියෝ ප්රදේශයේ (ජපානය) ද inflation දත්ත නිකුත් කරනු ඇත. තවද, මෙම දින වලදී, එක්සත් ජනපදයේ මූලික පරිභෝජන පරිස්ථිතීන් මිල දර්ශකය (PCE) වශයෙන් තවත් සංඛ්යාලේඛන මාලාවක් ලැබෙනු ඇත. යෙන් යුගල වෙළඳකරුවන් සැප්තැම්බර් 23 සඳුදා ජපානයේ ශරත් සමයේ දිවා සමරන නිසා නිවාඩු දිනයක් බව ද අවධාරණය කළ යුතුය.

GBP/USD: අනුපාතය නොවෙනස්, පවුම ඉහළ යයි

● පසුගිය සතියේ, තවත් මධ්යම බැංකු හමුවක් පැවැත්වුණි: බ්රිතාන්ය මධ්යම බැංකුව (BoE) සැප්තැම්බර් 19 වෙනිදා, සහ ජපාන මධ්යම බැංකුව (BoJ) සැප්තැම්බර් 20 වනදා. පළමු කටයුත්තෙන් පසුව, බ්රිතාන්ය පවුම, එක්සත් ජනපද ඩොලරය මතට සාපේක්ෂව, අවසාන 2.5 වසරකදී ඉහළම මට්ටමක් වාර්තා කළාය. මේ සිදුවුයේ බ්රිතාන්ය නියාමකයා විසින් ප්රධාන පොලී අනුපාතය 5.00% මට්ටමේ තබා ගැනීමට සහ එය වේගයෙන් අඩු කිරීමට පෙරහැර නොවීම පිළිබඳ තීරණය නිසාය. මෙම තීරණය ප්රකාශයට පත් කළ පසු, GBP/USD යුගලය 2022 මාර්තු මස සිට පළමු වතාවට $1.3339 දක්වා ඉහළ ගියා.

● බ්රිතාන්ය රජයේ බැඳුම්කර ප්රතිලාභ පහත වැටීමෙන් පසු, වෙළඳපොල මුදල් ප්රතිසංස්කරණ පියවර පිළිබඳව ඉක්මන්ව අවබෝධ කර ගත්තේය. මේ වන විට, මධ්යස්ථ අනුමාන අනුව, දසම්බර් අවසානයේදී අනුපාතය 42 බේසස් ලක්ෂණවලින් අඩු වනු ඇතැයි අපේක්ෂා කෙරේ. (කෙසේ වෙතත්, මෙම වෙනස සුළු එකක් වන අතර කාර්මික නොවේ.) Mizuho International බැංකු සමූහයේ මූල්ය විධාන විශ්ලේෂකයින්ගේ අදහස් අනුව, අනුපාත අඩුකිරීම් මන්දගාමීව සිදු වේවි, වර්ධනයක් වාර්තා වන්නේ වාර්ෂික පදනමකින් බව ඔවුන්ගේ මතයයි. ඔවුන්ගේ අදහස යටතේ, GBP/USD යුගලයට තවදුරටත් වර්ධනයක් ඇති විය හැකි අතර, එය ඔක්තෝබර් ආරම්භයේදී $1.3400 මට්ටම අභිබවා යා හැකි අතර, 2025 අවසානයේදී $1.4000 ඉක්මවා යා හැකි බවක් පෙනේ.

ඒ අනුව, මෙම වසරේදී පවුම G10 රටවල් අතර වඩාත් සාර්ථක මුදල බවට පත් වී ඇත. ආයෝජකයින්, බ්රිතාන්ය මධ්යම බැංකුවේ නවතම ප්රතිපත්ති පහත හෙළීමක් නෝවැම්බර් මාසයේදී සිදු වනු ඇතැයි අපේක්ෂා කරමින් සිටියත්, රටේ දී තවදුරටත් ඉහල පොලී අනුපාත රැකීමට ප්රමාණවත් මට්ටමක ස්ථාවර inflation ආපසු හඹා යනු ඇතැයිද ඔවුන් විශ්වාස කරති.

USD/JPY: අනුපාතය නොවෙනස්, යෙන් පහත යයි

● බ්රිතාන්ය මධ්යම බැංකුව මෙන්ම, ජපාන මධ්යම බැංකුව (BoJ) ද එහි හමුවේදී ප්රධාන පොලී අනුපාතය නොවෙනස් තැබීමට තීරණය කළේය. මෙම තීරණය වෙළඳපොල පිරිසෙන් අපේක්ෂා කරන ලදී. කෙසේ වෙතත්, Fed, ECB සහ බ්රිතාන්ය මධ්යම බැංකුව අනුපාත පහත හෙළීම සඳහා මධ්යස්ථ ව සිටියදී, ජපාන නියාමකයා අනුපාත ඉහළ දැමීමට අපේක්ෂා කරයි. එවිටත්, BoJ ආධිපති කසුඕ උඑඩා, හමුවෙන් පසු පැවැති මාධ්ය හමුවේදී, මෙම ක්රියාවලිය වේගවත් කිරීමට සැලසුම් නැති බව ප්රකාශ කළේය. මෙම වසරේ මාර්තු සහ ජූලි මාසවලදී අනුපාත ඉහළ දැමීමට පියවර ගත් අතර, දැන් එම පියවරවල ප්රතිඵල ඇගයීමට කාලය පැමිණ ඇතැයි උඑඩා අවධාරණය කළේය. ජපාන මධ්යම බැංකුව ආර්ථික සහ inflation සංඛ්යාලේඛන අනුමානවලට අනුව අනුපාත ඉහළ දැමීමට තවත් පියවර ගනු ඇතැයි ඔහු පැවසුවේය. එහෙත්, යෙන් මුදලේ ශක්තිය මන්ධීකරණය වී ඇති නිසා inflation දර්ශක පහත වැටී ඇති අතර, මෙම තත්ත්වය මධ්යම බැංකුවට තවත් පියවර ගැනීමට මන්දගාමීව යාමට හැකි බව ඔහු තවදුරටත් පැවැසීය.

● මෙම ප්රකාශයෙන් පසු, ජපන් යෙන් මුදල දැඩිව පහත වැටුණු අතර, USD/JPY යුගලය 144.49ක් දක්වා ඉහළ ගියේය. 10 වසරක ජපන් රජයේ බැඳුම්කර අනාගත ගනුදෙනුවල 30 බේසස් ලක්ෂණවලින් ඉහළ යෑමක් දැක්වූ අතර, ජපන් කොටස් වෙළඳපොළ ආකාරය පෙන්වන Topix දර්ශකය 1% කින් ඉහළ ගියේය.

විශ්ලේෂකයන් ලෝක පුරා ජපන් මධ්යම බැංකුවේ තීරණවල සම්බන්ධයෙන් පෙනී පවතින ගැටළු පිළිබඳව මත පළ කරති. Saxo Markets පිළිබඳ විශේෂඥයින් පෙන්වා දෙන්නේ “ජපාන මධ්යම බැංකුවේ සාමාන්යකරණයේ තවදුරටත් ප්රතික්ෂේපයක් ගැන කිසිදු කාර්මික අවශ්යතාවක් නොමැත. උඑඩා පවතින සූර්යාරෝහණය පවත්වා ගනී නම්, ජපන් කොටස් Fed ගෙන එන අනුපාත පහත හෙළීමේ ගැටළුවෙන් ප්රයෝජනයක් ලබයි,” යන්නයි. Sumitomo Mitsui බැංකුවේ විශේෂඥයින් විශ්වාස කරන්නේ, දෙසැම්බර් මාසයේ අනුපාත ඉහළ දැමීමේ හැකියාව ඉතාම අඩු බවයි. යෙන් මුදලේ මන්දීකරණය කොටස් වෙළඳපොළට සහාය වන අතර, එය වැටුප් වර්ධනයක දිරිගැන්වීමක් වේ.

ක්රිප්ටෝ මුදල්: "බිට්කොයින් – ලොව හොඳම ආයෝජනය"

● මෑතකදී, BitMEX හි සහ නිර්මාතෘ සහ හිටපු CEO වූ ආතර් හේස්, Fed විසින් අනුපාත අඩු කිරීමෙන් එක්සත් ජනපද ආර්ථිකයට ඇති වන බලපෑමක් සීනි තාප්පයක ප්රතිඵලය ලෙස සසඳා ඇත. මෙම ක්රියාකාරීත්වය තාවකාලික වශයෙන් උනන්දුවක් ඇති කරනු ඇති බවත්, කෙටි කාලීන ඉහළ යාමක් ඇති කළ හැකි බවත් ඔහු පැවසීය. 50 බේසස් ලක්ෂණයක් අඩු කිරීමක් පසුව ඒම අනුපාතය පහත ගියා. මෙම අනුපාත පහත යාමෙන් පසු රිස්ක් දේපල මුහුණ දුන් අතර, S&P 500, ඩෝ ජෝන්ස් සහ නෑස්ඩැක් දර්ශක වැඩි විය, ක්රිප්ටෝ දේපලද ඒ අනුව වර්ධනයක් පෙන්වීය. කෙසේ වෙතත්, හේස් පැවසුවේ "මෙය කුණාටුවට පෙර ඇති නිහතමානී බව" යි. "එය සාමාන්යවම මෙහෙමය: මුලදී ඇති පළමු ප්රතිචාරයක් ඇතිව, සත්ය ප්රතිචාරය සිකුරාදාට සාම්ප්රදායික වෙළඳපොළ වසා දැමීමට පෙර ඇති වන අතර, ඒ අනුව ක්රිප්ටෝ මුදල් සති අන්තයේදී හෝ උඩට නැත්නම් පහලට ගමන් කරයි," යි ඔහු කීවේය. කෙසේ වෙතත්, මෙම විස්තරය සිකුරාදා ලියන බැවින්, BitMEX හි නිර්මාතෘගේ කථන සත්ය බවට සහතික වීමට නොහැක.

● ආතර් හේස්ගේ අදහසට අනුව, අනුපාත අඩු කිරීම් සහ එක්සත් ජනපද ඩොලර් වැඩි වීම ගෝලීය මූල්ය පද්ධතියේ මාරාන්තික වැරැද්දක් වන අතර, මෙම තත්ත්වය ක්රිප්ටෝ මුදල්වල ආයෝජනයන් සඳහා ඉහළ ප්රයෝජනයක් ගෙන එනු ඇත, මන්ද එවන් ආයෝජනවල ප්රතිලාභ ඉහළ යනු ඇත.

ලෝකයේ විශාලම දේපල කළමනාකරණ සමාගම වන BlackRock හි විශේෂඥයින් සටහන් කර තිබුණේ, ක්රිප්ටෝ මුදල් සාම්ප්රදායික දේපලවලට සාපේක්ෂව විශ්ලේෂණය කිරීම ඉතාමත්ම අභියෝගයකින් යුක්ත වුවත්, බිට්කොයින් බොහෝ දෙනාට "ආරක්ෂිත ස්ථානයක්" බවට පත් වී ඇති බවයි, විශේෂයෙන්ම ගෝලීය දේශපාලන ආරක්ෂාව වැඩිවීමේදී. BlackRock හි ප්රකාශය අනුව, ප්රධාන ක්රිප්ටෝ මුදල එක්සත් ජනපද ඩොලරයේ අවප්රමාණනය සහ ගෝලීය මූල්ය අවදානම් වලට එරෙහිව ආරක්ෂාවක් වීමට හැකියාවක් තිබේ. එමඟින්, Bitcoin ගෝලීය මුදල් විකල්පයක් ලෙස භාවිත වන විට, එහි US කොටස් වෙළඳපොල හා Fed අනුපාතය වෙත රැඳිලි වීම පහත යා හැකියාවක් ඇතැයි ඔවුන් පවසති.

● විශේෂඥ ආයෝජන ව්යාපාරිකයෙකු සහ "Broken Money" විකිණුම් සම්මත ලේඛකය වූ ලින් අල්ඩන්, ක්රිප්ටෝ මුදල්වල සමාජීය අවබෝධය මැදුරේ දී ඉතාමත් වේගයෙන් සිදුවන බව විශ්වාස කරයි. බිට්කොයින් තවමත් ප්රධාන ඩිජිටල් දේපල අතර නායකයෙක් වන අතර, ආයෝජන අගයක් ලෙස සැලකෙන විට, එහි මිල ඉදිරි දහය හෝ එකොළහ වසරකදී සටහන් කිරීමෙන් එක් බිට්කොයින්ක් $1 මිලියනක් වනු ඇති බව අල්ඩන් පවසයි.

අල්ඩන්, Ark Invest හි CEO කති වුඩ්ගේ බිට්කොයින් මිල $1.5 මිලියනයක් වෙත පවතින බවට පළ කළ අනුමැනයට එකඟ වේ. කෙසේ වෙතත්, වුඩ්ගේ කාලසටහන අතිශය ප්රගතිශීලී බවත්, බිට්කොයින් $1.5 මිලියනක් ලෙස සටහන් වීම 2030 වන විට සිදු වනු ඇතැයි වුඩ් විශ්වාස කරයි. අල්ඩන් නම්, 2035 වන විට වැඩිම සහිත බව සලකා බලා ඇතැයි පවසයි.

"මෙම අවස්ථාවේදී බිට්කොයින් මිලදී නොගැනීම අපරාධයක් වනු ඇත," යනුවෙන් "Broken Money" ග්රන්ථයේ ලේඛකයා ප්රකාශ කරයි. ඔහුගේ අදහස අනුව, "දැන් බිට්කොයින් ලෝක වෙළඳපොළේ හොඳම මිලදී ගැනීම වේ, මන්ද මෙම දේපලට දිගු කාලීන ශක්තියක් ඇත." අල්ඩන් විශ්වාස කරන්නේ, අනාගතයේදී බිට්කොයින් ශාරීරික රන්ව වඩා ඉහළට යා හැකි බවයි. (සටහනක්: මෙම අනගි ලෝක බැරව ඇති රන් හි සමස්ත වටිනාකම ඇ.ඩො. 17 ට්රිලියනක් වන අතර, බිට්කොයින් – $1.17 ට්රිලියනක් වන අතර, එය 14.5 ගුණයක් පහත විය.)

● මෑතකදී, ට්විටර් හි සහ නිර්මාතෘ සහ හිටපු CEO වූ ජැක් ඩෝර්සීද සමාන ප්රකාශයක් කරමින්, BTC 2030 වන විට $1 මිලියනක් වෙත ලඟා වනු ඇති බව සැලකූවේය. කෙසේ වෙතත්, වඩාත් ආකර්ෂණීය අනුමැනියක් MicroStrategy හි නිර්මාතෘ මයිකල් සැයිලර් විසින් ලබා දුන්නේය, ඔහු ප්රකාශ කරන්නේ බිට්කොයින් ඉක්මනින්ම මිලට 70 ගුණයක් ඉහළට වැඩී වනු ඇති බවයි – $3.85 මිලියනක් දක්වා. දිගු කාලීනව, මෙම බිලියනපතිගේ අදහස් අනුව, ඩිජිටල් රන් $13 මිලියනක් දක්වා ඉහළ යනු ඇත. කෙසේ වෙතත්, මෙය 2045 වසරේදී සිදු වේවි. 2050 වන විට, බිට්කොයින් ගෝලීය මුදල් සම්පූර්ණ මුදල්වල 13% පවතිනු ඇත. (සටහනක්: මේ වන විට, මෙම සංඛ්යාව 0.1% ක් පමණයි.)

● 2050 සිට 2024 දක්වා නැවත පැමිණීමෙන්, WeRate හි නිර්මාතෘ කින්ටන් ප්රැන්කොයිස්ගේ අනුමැනයක් ද අවධාරණය කළ යුතුය. ඔහුගේ දත්ත අනුව, ඉක්මනින්ම ධන පූර්ණ චක්රයක් ආරම්භ වේවි. "සාමාන්ය බිට්කොයින් චක්රයක් හරස් කාලයෙන් පසු දින 170ක් පමණකින් ආරම්භ වේ, සහ ඉහළ යාම දින 480ක පමණකින් නිර්මාණය වේ," යි ඔහු ලියයි. මෙම අනුවාදය අනුව, ධනපූර්ණය ආරම්භ වීමට ඉතාමත් මද කාලයක් පවතී – ප්රැන්කොයිස්ගේ සටහන අනුව, ඉහළ යාම ඔක්තෝබර් 8, අඟහරුවාදා ආරම්භ වේ. විශ්ලේෂකයාගේ මතය අනුව, Fed අනුපාත තීරණය හේතුවෙන්, BTC $64,500 ඉක්මනින්ම ඉක්මවා යා හැක. ඒ අනුව, ඔක්තෝබර්-නොවැම්බර් කාලය තුළ, බිට්කොයින් මිල 46% කින් වැඩිවීමක් ඇතිව, $90,000-95,000 පමණ වනු ඇත.

● MN Trading Consultancy හි CIO සහ නිර්මාතෘ මයිකල් වෑන් ඩෙ පොප් ද සමාන අනුමැන්මක් ලබා දී ඇත. ඔහුගේ අදහස අනුව, ගෝලීය ද්රව්ය ලිහිල්කම අනාගත ධන චක්රයේ ප්රධාන පෙළේ නායකත්වය ලබා ගනු ඇත. “ක්රිප්ටෝ මුදල් සහ භාණ්ඩ අතිශය පහත අගයන් වෙත පැමිණ ඇත,” යි වෑන් ඩෙ පොප් පවසයි, “සහ එය 10 වසරක ධන පූර්ණ වෙළඳපොලකට ඇතුළු වීමේ සම්භාවිතාවක් ඇත. මෙම දෙපල තාවයන් දෙපලෙන් මෙන්ම වෙනස් වීමක් බලාපොරොත්තු වේ." විශේෂඥයාගේ මතය අනුව, ප්රධාන ක්රිප්ටෝ මුදල තවමත් $90,000 දක්වා ඉහළ යාමට සූදානම් වේ.

අත්යවශ්ය සහාය මට්ටමක් ලෙස බිට්කොයින් සඳහා, මයිකල් වෑන් ඩෙ පොප් $58,000 ලෙස නම් කරයි. $55,000 ඉක්මනින් පහළ යාමේ හැකියාව, ඔහුගේ අදහස අනුව, නිරන්තරව අඩු වේ. සටහනක් ලෙස, තවදුරටත් ARK Invest විශ්ලේෂකයින් $52,000 සහ $46,000 ඉහළින් මට්ටම් ලෙස නම් කළාය. මෙසේ පෙන්වා දුන් WeRate හි කින්ටන් ප්රැන්කොයිස්, මෙම දේපල $59,000 ක ඉහළින් තබා ගැනීම ඉතාම වැදගත් බවට විශ්වාස කරයි.

● Fed සහ අනෙකුත් මධ්යම බැංකු විසින් මුදල් ප්රතිපත්ති පහත හෙළීම altcoins සඳහා ද සහාය වනු ඇත. විශ්ලේෂක ව්ලැඩිමීර් කොහෙන්ගේ අදහස අනුව, මෙම කාර්යය අප්රේල් මාසයේදී altcoins වෙළඳපොළෙන් පණිවිඩයක් විය, එය ගැටුම් ඇති කරමින් හීනීකමක් උද්දීපනය කළේය. කෙසේ වෙතත්, ප්රවණතාව දැන් ආපසු හැරී ඇති අතර, අල්ට්කොයින් වෙළඳපොළේ ඉතිහාසයේ උග්රතම මූල්ය ප්රමාණයේ සමුදායක වැඩිවීමක් අවධාරණය කරයි. විශේෂඥයාගේ මතය අනුව, සමහර altcoins විශාල ප්රතිලාභ ඇති කරන අතර, වෙනත් කෝණයන් අවසානයේ මිලියනගණනක් මිය යාමට සිදුවනු ඇත. එවන් altcoins ඉවත් කිරීම ඉන්දීන ප්රවණතාවක් මෙන්ම ශක්තිමත් වෙළඳපොළක් සඳහා වැදගත් යයි කොහෙන් පවසයි.

● ව්ලැඩිමීර් කොහෙන් තවදුරටත් පවසන්නේ, altcoins හිමිකරුවන් දැනටමත් දීර්ඝ කාලීනව සම්ප්රාප්ත කිරීම් කිරීමට මැදිහත් වන බවයි, තාවකාලික මිල පහත වැටීම් මග හැරීම සඳහා සූදානම් වෙමින්, අනාගත ධනපූර්ණයක් බලාපොරොත්තු වේ. CryptoQuant හි විශ්ලේෂකයින් විසින් සටහන් කර තිබෙන ලෙස, බිට්කොයින් ප්රමාණය පහත වැටී ඇති අතර, පරිශීලකයින් යළි අඩුම මිලවලදී බිට්කොයින් තැන්පත් කරමින් සිටියි, විකිණීමේ අරමුණක් නොමැතිව. “වෙළඳපොළවල මිලදී ගැනීම් පීඩන පහත වැටී ඇති අතර, වෙළඳපොළේ ප්රතිලාභ ඉහළ ගමන් කරනු ඇත,” යි CryptoQuant විශ්ලේෂකයින් ලියති. කෙසේ වෙතත්, ඔවුන් තවදුරටත් පවසන්නේ, බිට්කොයින් මිල කෙටි කාලීනව විශාල වෙනස්කම් වලට ලක් වීමට හැකියාවක් අඩු බවයි.

● මෙම ලිපිය ලියන අවස්ථාවේ වන විට, සැප්තැම්බර් 20, සිකුරාදා, එක්සත් ජනපද Fed හමුවෙන් පසු, BTC/USD යුගලය ඉහළට ගමන් කරමින් $62,840 පමණක වාසස්ථානයේ වෙළඳ වේ. සමස්ත ක්රිප්ටෝ මුදල් වෙළඳපොළ ප්රමාණය සති ගණනාවකදී $2.19 ට්රිලියනක් දක්වා වැඩි වී ඇත (පසුගිය සතියේ $2.10 ට්රිලියනක් තිබුනේය). Crypto Fear & Greed Index ද 32 සිට 54ක් දක්වා ඉහළ ගොස් ඇති අතර, භීතියේ කලාපයෙන් නේත්රික කලාපයට ගමන් කර ඇත.

NordFX විශ්ලේෂණ කණ්ඩායම

වගකීම් පවුර: මෙම ද්රව්ය ආයෝජන උපදෙස් නොවෙති. එය මූල්ය වෙළඳපොලවල කටයුතු කිරීම සඳහා මාර්ගෝපදේශයක් ලෙස සැලකිය නොහැක. වෙළඳපොලවල ආයෝජන රිස්ක් සහිත වේ, එමඟින් ආයෝජන යොදන ලද මුදල් සියල්ලම නැති වීමට හේතු විය හැක.