පළමුව, පසුගිය සතියේ සිදුවීම් පිලිබඳ සමාලෝචනය:

- EUR/USD. පසුගිය සතියේ ප්රධාන දිනය වූයේ ජුනි 10 වන බ්රහස්පතින්දාය. එදින වැදගත් සිදුවීම් දෙකක් විය: යුරෝපීය මහ බැංකු රැස්වීම සහ එක්සත් ජනපද පාරිභෝගික වෙළඳපල දත්ත නිකුත් කිරීම එකී වැදගත් සිදුවීම් ද්විත්වය විය. දැන් අපි සියල්ල ගැන පිළිවෙලට කතා කරමු.

යුරෝ කලාපීය දළ දේශීය නිෂ්පාදිතය සඳහා වන අනාවැකි 2021 සඳහා 4.0% සිට 4.6% දක්වාත් 2022 සඳහා 4.1% සිට 4.7% දක්වාත් ඉහළ නංවා තිබේ. උද්ධමනය මේ වසරේදී 1.9% කින් සහ ලබන වසරේදී 1.5% කින් ඉහළ යනු ඇතැයි අපේක්ෂා කෙරේ (පෙර අනාවැකිය පිළිවෙලින් 1.5% සහ 1.2 % වේ). ඒ අතරම, ආර්ථික ප්රකෘතියේ වේගය විශේෂයෙන් ලාගාර්ඩ් මහත්මියගේ සිත් ගත්තේ නැත, විශේෂයෙන් එය එක්සත් ජනපදයට වඩා පසුගාමීය. උද්ධමනය ඉහළ යාම තාවකාලික සංසිද්ධියක් ලෙස ද ECB ප්රධානියා සලකයි. 2021 Q3 සහ Q4 වල මිල අඛණ්ඩව ඉහළ යා හැකි නමුත් “තාවකාලික සාධක අතුරුදහන්” වන විට ඒවා පහත වැටිය යුතුය. එබැවින්, යුරෝ කලාපයේ සමස්ත උද්ධමන අනුපාතය "අනාවැකි පල කරන ලද කාලසීමාව" තුල ඉලක්කයට වඩා පහළ මට්ටමක පවතිනු ඇතැයි ඇය විශ්වාස කරයි.

එහි ප්රතිපලයක් වශයෙන්, ECB රැස්වීමේ ප්රතිපලය....ප්රතිපලයක් නැත. විවාදය එසේ තිබියදීත්, බැංකුවේ පාලක මණ්ඩලය QE අවසන් කිරීම සම්බන්ධයෙන් කිසිදු තීරණයක් ගෙන නොමැති අතර, වර්තමාන උත්තේජක පියවරයන් ක්රියාත්මක වේ. යුරෝ සඳහා පොලී අනුපාතය ද 0% ක් ලෙස නොවෙනස්ව පැවතුනි. ලාගාර්ඩ් මහත්මිය තමන්ට අවශ්ය දේ සපුරා ගැනීමට සමත් වූයේ එවැනි උදාසීනත්වය නිසාය: යුරෝව ඉහළ යාමෙන් වළක්වා ගැනීම.

දැන්, බ්රහස්පතින්දා පැවති දෙවන සිදුවීම පිළිබඳව- එක්සත් ජනපද පාරිභෝගික වෙළඳපොළ (CPI) පිළිබඳ දත්ත ප්රකාශයට පත් කිරීම. වෙළඳපොලේ ප්රතික්රියා අනුව නියාමකයා නව පොලී අනුපාත ප්රකාශයට පත් කළ මොහොතට එය සමාන විය. CPI සංඛ්යාලේඛන අනාවැකි පළ කළ ප්රමාණයට වඩා බොහෝ ඉහළ අගයක් ගත් අතර එය වසර 12 කට වැඩි කාලයක් තුළ එක්සත් ජනපදයේ වේගවත් පාරිභෝගික මිල ගණන් ඉහළ යාමක් පෙන්නුම් කරයි.

කෙසේ වෙතත්, උද්ධමනයෙහි එවැනි වැඩිවීමක් ආයෝජකයින් බිය ගැන්විය හැකිය: කෙසේ වෙතත්, S&P 500 දර්ශකය තවත් ඉහළ අගයක් යාවත්කාලීන කර 4250 දක්වා ළඟා විය (හරියටම මසකට පෙර 4244 ට සාපේක්ෂව), සහ දස අවුරුදු භාණ්ඩාගාරවල ප්රතිලාභ මාස 3 ක අවම මට්ටමක් දක්වා පහත වැටුණි.

EUR/USD යුගලය සම්බන්ධයෙන් ගත් කල, පහතයාම දිනාගත් ස්ථානය මෙයයි. ඔවුන්ගේ තර්කනය පහත පරිදි වේ: යුරෝපයේ QE ආපසු හැරවීමේ තීරණය ECB කල් දැමූ නමුත් එක්සත් ජනපදයේ උද්ධමනය ඉහළ යාම මහ බැංකුවට මෙම දිශාවට සැබෑ පියවර කිහිපයක් ගැනීමට තල්ලු කළ හැකිය. ලබන ජුනි 16 වන බදාදා නියාමකයාගේ මීළඟ රැස්වීමේදී සමහර ඉලක්ක හඳුනා ගැනීමට ඉඩ තිබේ. මූල්ය ප්රතිපත්තිය දැඩි කිරීමේ මෙම අපේක්ෂාව ඩොලරය ඉහළ මට්ටමකට ගෙන ඒමට හේතු වී තිබේ. ජුනි 11 වන දින ප්රකාශයට පත් කරන ලද ඇමරිකා එක්සත් ජනපදයේ මිචිගන් විශ්ව විද්යාලයේ පාරිභෝගික විශ්වාසනීය දර්ශකයේ වර්ධනය මගින් පහතයාම වෙත අමතර ශක්තියක් ලබා දෙන ලදී. එහි ප්රතිපලයක් ලෙස ඩොලරය යුරෝවෙන් පිප් 100 ක් පමණ ආපසු ලබා ගත් අතර EUR/USD යුගලය සති හතරක කලාපය වන 1.2125-1.2265 කලාපයෙහි පහළ මායිමට පහළින් එනම් 1.2108 හි දී අවසන් විය; - GBP/USD. ඇමරිකා එක්සත් ජනපදයේ සංඛ්යාලේඛන මගින් ඉහත යුගලය පහළට තල්ලු කරයි. එක්සත් රාජධානියේ කාර්ය සාධනය සම්බන්ධයෙන් ගත් කල, එය එතරම් සරල නැත. ජුනි 10 වන බ්රහස්පතින්දා නිකුත් කරන ලද දත්ත පවුමට සහය වන අතර නිෂ්පාදන PMI හි තියුණු වැඩිවීමක් පෙන්නුම් කරයි. එමගින් එක්සත් රාජධානියේ කාර්මික නිෂ්පාදනය සහ වෙළඳාම ශක්තිමත් කිරීමක් පෙන්නුම් කරයි. කෙසේ වෙතත්, ඊළඟ දිනයේ ප්රකාශයට පත් කරන ලද තවත් සාර්ව සංඛ්යාලේඛන මගින් ආයෝජකයින් අතර ප්රවේශම් සහගත වීම සිදු විය.

බ්රිතාන්ය ආර්ථික ප්රකෘතියේ කේන්ද්රය, නිෂ්පාදන හා නිවාස වෙළඳපොළෙන් සේවා අංශයට මාරුවී ඇත. මෙහිදී එන්නත් කිරීම සහ නිරෝධායන පියවර ලිහිල් කිරීමට ස්තූතිවන්තවන්නට, ක්රියාකාරකම් වැඩි වී ඇති අතර අනාවැකි ඉක්මවා ඇත. එහෙත් සංඛ්යාලේඛන ආර්ථිකයේ අනෙකුත් අංශවල එතරම් යහපත් නොවීය.

ඉදිකිරීම් පරිමාව 2% කින් පහත වැටුණු අතර අපේ්රල් මාසයේදී කාර්මික නිෂ්පාදනය 1.3% කින් පහත වැටුණි. 2020 එම කාල පරිච්ඡේදයට සාපේක්ෂව එය එම කාලය තුළ 27.5% ක් එකතු කළේය. වර්ධනය පැහැදිලිව පෙනෙන බව පෙනේ. එහෙත්, විශේෂඥයන් ගණනාවකට අනුව, සතුටු වීමට බොහෝ දේ නැත. අප නිරපේක්ෂ අගයන් සංසන්දනය කරන්නේ නම්, ඒවා 2020 පෙබරවාරි මට්ටමට වඩා 3% කින් ද 2019 මාර්තු මාසයේ දී දේශීය උපරිමයට වඩා 6.5% ට ද අඩුය. තවද මෙය කතා කරන්නේ මෙම අංශයේ නිශ්චලතාවය පිලිබඳවය. එයට හේතුව COVID-19 වසංගතය පමණක් නොව බ්රික්ස්ට් තත්වය ද වේ.

මෙම බහු දිශා සංඛ්යාලේඛනවල ප්රතිපලයක් ලෙස GBP/USD යුගලය 1.4075-1.4220 සමාන්තර කලාපයෙන් ඔබ්බට ළඟා වීමට අසමත් වූ අතර එය සිව්වන සතිය සඳහා පහත යමින් අවසන් අගය 1.4115 ට පැමිණියේය; - USD/JPY. දින පහක කාලය 109.50 ට ආරම්භ කළ මෙම යුගලය එය 109.70 හි දී සම්පූර්ණ කළේය. ඒ අතරම, එය සෑම විටම පාහේ මෙම මට්ටමට වඩා පහළ මට්ටමක පැවති අතර 109.18-109.30 කලාපයේ ආධාරයෙන් නැවත නැවතත් ඉහල ඒම සිදු විය. කෙසේ වෙතත්, එක්සත් ජනපදයේ ප්රබල සංඛ්යාලේඛනවලට ස්තුතිවන්තවන්නට, යුගලය සතිය අවසානයේදී 109.85 ක උසකට ඉහල නැගීමට සමත් විය. නමුත් මෙම වේගවත් වීම සැලකිල්ලට ගත් විට, සති 45 ක උච්චාවචනය පරාසය ප්රමාණවත් බව පෙනේ;

- ක්රිප්ටෝ මුදල්. ක්රිප්ටෝ වෙළඳපොළ සන්සුන්ය. බිට්කොයින් අඛණ්ඩව තුන්වන සතිය සඳහාද $36,000-37,000 කලාපයේ ඇත. ජුනි 8 වන දින පහතයාම හැරවීමට දැරූ උත්සාහය අසාර්ථක විය: ඔවුන් ළඟා විය හැකි අවම ස්ථානය $31,065 කි. මිනිත්තු කිහිපයක් පමණක් එහි නැවතී සිටි BTC/USD යුගලය හැරී ඩොලර් 38.325 ක් දක්වා ඉහළ ගොස් නැවත ඉහත කලාපයට ගියේය.

වෙළඳපොල තත්වයට කෙසේ හෝ බලපෑම් කළ හැකි එලොන් මස්ක් සතියේ ප්රවෘත්ති වෙත නැවත පැමිණේ. ටෙස්ලා සහ ස්පේස්එක්ස් හි හිමිකරුට නිර්නාමික හැකර් කණ්ඩායමෙන් වීඩියෝවක් ලැබුණි. ක්රිප්ටෝ මුදල් පිළිබඳ ඔහුගේ ට්වීට් මගින් සාමාන්ය වැඩකරන ජනතාවගේ ජීවිත විනාශ වූ බවත්, ඔවුන්ගේ සිහින මහජන කැළඹීම්වලින් බිඳ වැටුණු බවත් එහි සඳහන් වේ.

වීඩියෝවේ සිටින පුද්ගලයා, කණ්ඩායමේ හුරුපුරුදු Guy Fawkes වෙස්මුහුණෙන්, කටහඬ වෙනස් කර, කෝටිපතියෙකු ලෙස හැඳින්වූයේය. ඔහු දුරදක්නා නළුවෙකු ලෙස පෙනී සිටින නමුත්, සත්ය වශයෙන්ම අවධානය යොමු කළ යුතු මත්ද්රව්ය නාශක ධනවත් මිනිසෙකි. වීඩියෝවෙන් දැක්වෙන්නේ මස්ක් බිට්කොයින් අතහැර දැමුවේ ටෙස්ලාට ප්රාන්තයෙන් සහනාධාර අහිමිවනු ඇතැයි යන බිය නිසා පමණක් බවයි. කර්මාන්තය පාලනය කිරීමේ උත්සාහයක් ලෙස බිට්කොයින් පතල් කම්කරුවන්ගේ කවුන්සිලයක් ඇති කිරීමට මස්ක් විසින් මෑතකදී උත්සහා ගත් බව හැකර්වරු පැවසීය.

මේ වන විටත් මිලියන 2 ක පමණ දර්ශන ප්රමාණයක් ලබා ඇති මෙම වීඩියෝ පටය අභියෝගයකින් අවසන් වේ: “ඔබ බුද්ධිමත් යැයි ඔබ සලකයි, නමුත් මෙවර ඔබ සමාන ප්රතිවාදියෙකුට එරෙහිව ක්රීඩා කරනු ඇත. අපි නිර්නාමිකයි! අපි මහා හමුදාවකි! බලා සිටින්න".

තවත් ප්රවෘත්ති සම්පාදකයෙකු වන විශ්ලේෂණ මෘදුකාංග සැපයුම්කරුවෙකු වන MicroStrategy Inc. සමාගම විසින් ඩොලර් මිලියන 400 ක පරිවර්තනය කළ හැකි බැඳුම්කර පිරිනැමීමක් 2028 දී කල් පිරෙන බව නිවේදනය කළේය. සමාගම විසින් ස්ථානගත කිරීමෙන් ලබාගත් අරමුදල් බිට්කොයින් මිලදී ගැනීම සඳහා යොදා ගනී.

බිට්කොයින් භාණ්ඩාගාරයට අනුව, MicroStrategy Inc. හි දැනට ඩොලර් බිලියන 3.37 කට වඩා වටිනා BTC 92,079 ක් ඇත. තවද ඔබ එහි ක්රිප්ටෝ වත්කම් නැවත පිරවීමේ ඉතිහාසය අධ්යයනය කළහොත්, සමාගම වෙළඳපල තුළ සිය ස්ථාවරය සාමාන්යය කරා ගමන් කරමින් සිටින බව පැහැදිලිය. මෙය සිදුවන්නේ ණයට ගත් අරමුදල් හේතුවෙනි.

සාමාන්යය, තරමක් අවදානම් සහගත ආයෝජන ක්රමයක් ලෙස සැලකේ. නොදන්නා අය සඳහා, අපි සරල උදාහරණයකින් පැහැදිලි කරන්නෙමු. සාමාන්යය, යනු ඔබ BTC 3 ක් මිලදී ගන්නා විට: පළමුවැන්න $ 5,000 කට ද, දෙවන එක $20,000 කට ද, තෙවැන්න $35,000 කට ද මිල දී ගන්න. මෙම තත්වයේදී කොයින් 1 ක සාමාන්ය මිල ඩොලර් 20,000 ($ 60,000 / 3) ට සමාන වේ. අගයන් මෙම මට්ටමට වඩා පහත වැටුණහොත් ඔබට පාඩු සිදුවනු ඇත. සමහර විශේෂඥයන් විශ්වාස කරන්නේ MicroStrategy Inc. විසින් “තුනී අයිස් මත ගමනක්” ආරම්භ කර ඇති බවයි.

මෙම අනාවැකිය ලියන මොහොතේ දී BTC/USD යුගලය $37,000 කලාපයේ ඇත. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය සැලකීමේදී එය මැයි 28, 27, ජුනි 04 දින 21 ස්ථානයට සමාන වූ අතර ජුනි 11 වන දින නැවතත් 21 ස්ථානයට පැමිණියේය. එය සාමාන්ය බිය දර්ශකයට අනුරූප වේ.

දැනට පවතින ක්රිප්ටෝ මුදල් 10,332 අතුරින්, බිට්කොයින්, සමස්ත ක්රිප්ටෝ වෙළඳපල ප්රාග්ධනීකරණයෙහි කොටසෙහි පහත වැටීම නොතකා, තවමත් විශාල ආන්තිකයකින් පෙරමුණ ගෙන සිටී. එහි ආධිපත්ය දර්ශකය මේ වන විට 44.03% කි. සමස්ත ඩිජිටල් මුදල් වෙළඳපොළේ ප්රාග්ධනීකරණය සතිය තුළ ඩොලර් ට්රිලියන 1.663 සිට ඩොලර් ට්රිලියන 1.585 දක්වා පහත වැටුණි.

විශ්ලේෂකයින් ගණනාවක්, මෙන්ම තාක්ෂණික හා ප්රස්ථාරික විශ්ලේෂණ ක්රම රාශියක් පදනම් කොට සිදු කළ, එළැබෙන සතිය සඳහා වන අනුමාන සාරාංශය පහතින් දැක්වේ:

- EUR/USD. ඉහත සඳහන් කළ පරිදි, ප්රමාණාත්මක (QE) වැඩසටහන අවසන් කිරීම සම්බන්ධයෙන් ECB පාලක සභාව කිසිදු තීරණයක් ගෙන නොමැත. එහෙත් ජුනි 16 වන බදාදා පැවැත්වෙන රැස්වීමේදී මහ බැංකුවට මෙම ප්රශ්නය සාකච්ඡා කළ හැකි අතර එහි ප්රතිපලයක් ලෙස “මාර්ග සිතියමක්” ප්රකාශයට පත් කිරීමට ඉඩ ඇත. සවිස්තරාත්මක මාර්ග සිතියමක් ප්රකාශයට පත් නොකරන්නේ නම්, අවම වශයෙන් එහි නිශ්චිත අවධීන් දක්වනු ඇත. මෙය සිදුවුවහොත්, ඩොලරයේ ස්රීග්ර වර්ධනයක් සහ EUR/USD යුගලය 1.2000 මට්ටමට පහත වැටීමක් අපේක්ෂා කළ හැකිය. මීළඟ ආධාරක අගය 1.1945 වේ. ඉන්පසු 1.1880-1.1900 කලාපය වේ.

උද්ධමනය ඉහළ යාම සහ එක්සත් ජනපද ශ්රම වෙළඳපොලේ වර්තමාන දියුණුව යළිත් ආර්ථික ප්රතිපත්තිය දැඩි කිරීමට හේතුවක් නොවන බවට ෆෙඩරල් මහ බැංකුව පොදු වාක්ය ඛණ්ඩවලින් බැහැර වුවහොත්, යුගලය 1.2125-1.2265 කලාපයේ ඉහළ මායිමට ආපසු යා හැකිය. ඉහළයාම සඳහා මීළඟ ඉලක්කය වන්නේ මේ වසරේ ඉහළම අගය වූ 1.2350 දක්වා යුගලයේ වර්ධනයයි.

ඒ අනුව, වෙළඳපොළේ සියලු අවධානය දැන් මෙම සිදුවීම කෙරෙහි යොමු වී ඇත. විශ්ලේෂකයින් එය අවසන් වන තුරු කිසිදු අනාවැකි වළක්වයි. ග්රැෆික් විශ්ලේෂණය ද අවුල් සහගතය. ප්රවණතා දර්ශකයන් අතර, 55% ක් D1 මත ද 100% ක් H4 මත ද රතු පැහැයෙන් වර්ණ ගැන්වේ. ඔස්කිලේටර් අතර තත්වය තරමක් වෙනස්ය. ඒ අනුව, ඔවුන්ගෙන් 60% ක් කාල රාමු දෙකෙහිම පහතයාම පෙන්නුම් කරන අතර, 20% ක් මධ්යස්ථ ස්ථාවරයක් ගෙන ඇත. ඉතිරි 20% යුගලය අධික ලෙස විකෙනෙනු ඇති බවට සංඥා කරයි.

ජුනි 16 වන දින ෆෙඩරල් මහ බැංකුවේ රැස්වීම සහ අදහස් දැක්වීම් වලට අමතරව, සතියේ අනෙකුත් සිදුවීම් ලෙස ජර්මානු පාරිභෝගික වෙළඳපොල සහ එක්සත් ජනපදයේ සිල්ලර වෙළඳාම පිළිබඳ සංඛ්යාලේඛන නිකුත් කිරීම ඇතුළත් වේ. මෙම දත්ත ද්විත්වයම ජුනි 15 වන අඟහරුවාදා නිකුත් කෙරේ; - GBP/USD. තවදුරටත් ඉදිරියට යා යුතු මාර්ගය පිළිබඳ එංගලන්ත බැංකුව දැන් දුෂ්කර තේරීමකට මුහුණ දී සිටී: මූල්ය උත්තේජක වැඩසටහන් අඛණ්ඩව පවත්වා ගෙන යාමෙන් ආර්ථික වර්ධනයට සහාය වීම, හෝ උද්ධමනයට සහ දැනටමත් පූර්ව කෝවිඩ් මට්ටම් ඉක්මවා ඇති මිල ගණන් වලට එරෙහිව සටන් කිරීම ආරම්භ කිරීම.

ඔබ ECB සහ මහ බැංකුව දෙස බැලුවහොත්, ඔවුන් මේ දක්වා පළමු විකල්පයට වැඩි කැමැත්තක් දක්වා ඇති අතර, දෙවන විකල්පය පසුවට කල් දමයි. එක්සත් රාජධානියේ නිෂ්පාදන අංශයේ එකතැන රැඳී සිටීම කෙරෙහි ඇති නව ප්රවණතාව පෙන්නුම් කරන්නේ එංගලන්ත බැංකුව සිය සගයන්ගේ ආදර්ශය අනුගමනය කළ යුතු බවයි. විශේෂයෙන්ම රටේ කොරෝනා වයිරස වක්රය යළිත් තියුනු ලෙස ඉහළ ගොස් ඇති අතර ජුනි 21 දිනට නියමිත නිරෝධායන සීමාවන් සම්පූර්ණයෙන් අහෝසි කිරීම පිළිබඳව වැඩි වැඩියෙන් සාකච්ඡා වෙමින් පවතී.

මෙය සිදුවුවහොත්, පවුම දැඩි පීඩනයකට ලක් වේ. කෙසේ වෙතත්, ජුනි 21 ට පෙර ජුනි 16 වන දින ෆෙඩරල් මහ බැංකුවේ රැස්වීම පැවැත්වෙනු ඇත - ඩොලර් යුගල සියල්ලටම පාහේ සතියේ ප්රධාන සිදුවීම එය වේ. EUR/USD හි තත්වය සැලකීමේදී විශේෂඥ අදහස් දැන් ඕනෑම පොදු හරයකට ගෙන ඒමට නොහැකි තරම්ය. ග්රැෆික් විශ්ලේෂණයෙන් මගින් 1.4075-1.4220 පරාසය තුළ ඉදිරි දිනවලදී යුගලයේ දෙපැත්තෙහි චලනය අඛණ්ඩව පැවතීම පෙන්නුම් කරයි. කාල රාමු දෙකෙහිම ඔස්කිලේටර් බහු දිශා සංඥා ලබා දෙයි, නමුත් රතු ඒවාට මෙහි සුළු වාසියක් ඇත. D1 හි ප්රවණතා දර්ශක ඒකාකාරව බෙදී යයි: 50% ක් උතුරට, 50% ක් දකුණට. H4 හි ප්රවණතා දර්ශකයන් අතර අති බහුතරයක්, 85% ක්ම රතු පැහැයෙන් යුක්ත වේ.

පහතයාමේ ඉලක්ක: 1.4075, 1.4000 සහ පසුව 1.3900-1.3925 කලාපයේ අවම අගය වේ. ඉහළයාමේ ඉලක්ක: 1.4185-1.4225 සහ 1.4250 වේ. ඒවා කරා ළඟා වූ පසු, එය 1.4300 හි ප්රතිරෝධය බිඳ දමා 2018 ඉහළම මට්ටමට නැවත පැමිණීමට උත්සාහ කරනු ඇත.

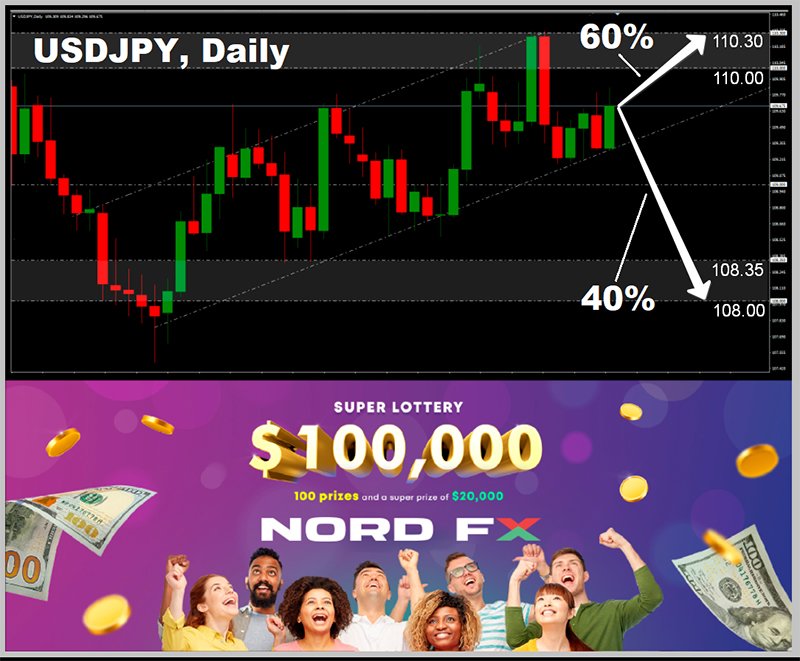

එළඹෙන සතියේ වැදගත් සිදුවීම් අතර: එක්සත් රාජධානියේ ශ්රම වෙළඳපොළ සංඛ්යාලේඛන සහ එංගලන්ත බැංකු ප්රධානි ඇන්ඩෘ බේලි ජුනි 15 වන අඟහරුවාදා සිදු කරනු ලබන කතාව මෙන්ම ජුනි 16 බදාදා රටේ පාරිභෝගික වෙළඳපොළ පිළිබඳ දත්ත නිකුත් කිරීම. ද ඇතුලත් වේ; - USD/JPY. සතියේ අනාවැකිය ලබා දෙමින්, විශේෂඥයන්ගෙන් බහුතරයක් (60%) ඩොලරය ශක්තිමත් කිරීම සහ යුගලය 110.00-110.30 කලාපයට වර්ධනය කිරීම සඳහා සහය ලබා දෙයි. ග්රැෆික් විශ්ලේෂණය සහ H4 මත ඔස්කිලේටර් වලින් 65% ක් මෙන්ම H4 සහ D1 මත 100% ප්රවණතා දර්ශක ද ඒවාට එකඟ වේ.

ඉතිරි 40% ක් වන විශ්ලේෂකයින් සහ D1 මත ග්රැෆික් විශ්ලේෂණයන් සමඟ යුගලය 108.00-108.35 කලාපය දක්වා පහත යනු ඇති බව විශ්වාස කරයි. මීළඟ ශක්තිමත් ආධාරක අගය 107.50 වේ.

මාසික අනාවැකිය වෙත මාරු වන විට, තත්වය දර්පණයකට සමාන ආකාරයකින් වෙනස් වේ: එය දැනටමත් පහතයාම සමඟ 60% ක් ඇත. 40% ක් ඉහළයාමේ පැත්තේ රැඳී සිටින අතර, ඔවුන්ගෙන් අඩක් පමණක් විශ්වාස කරන්නේ යුගලයට 111.00 ට වඩා ඉහළට නැඟී මාර්තු 31 ඉහළ මට්ටම ඉහළ නැංවිය හැකි බවයි.

ඊළඟ සතියේ සිදුවීම් සම්බන්ධයෙන් ගත් කල, පොලී අනුපාතය සම්බන්ධයෙන් ජපාන බැංකුව ගත් තීරණ සහ ඉන් පසුව පැවති ප්රවෘත්ති සාකච්ඡාව යමෙකුට සටහන් කළ හැකිය. කෙසේ වෙතත්, බැංකුවේ මූල්ය ප්රතිපත්තිය වෙළඳපල තත්වයට බරපතල ලෙස බලපාන වෙනස්කම් වලට භාජනය වීමේ සම්භාවිතාව ශුන්යයට ආසන්නය;

- ක්රිප්ටෝ මුදල්. Goldman Sachs විශේෂඥයින් විසින් බිට්කොයින් ශ්රේණිගත කිරීම රන් සිට තඹ දක්වා පහත හෙලා ඇත. ඔවුන්ට අනුව, මෙම වටිනා ලෝහය තරම් ප්රබල ආධාරකයක් නොමැති බැවින් ප්රධාන කොයිනය රත්රන්වලට සමානව තැබීම තවමත් දුෂ්කරය. වෙළඳ භාණ්ඩ පිලිබඳ විශේෂඥ ජෙෆ් කරි පැහැදිලි කළේ ප්රධාන කොයිනයේ උච්චාවචනය ගෝලීය වෙළඳපොලේ තඹවල මිල වෙනස්වීම් වලට බෙහෙවින් සමාන බවයි.

මීට පෙර, ජේපී මෝර්ගන් විශේෂඥයින් විසින් ද එවැනිම මතයක් ප්රකාශ කරන ලදී. ඔවුන්ට අනුව, බිට්කොයින් යනු චක්රීය වෙළඳ භාණ්ඩයක් වන අතර එබැවින් වටිනා ලෝහ හෝ සාමාන්ය මුදල් සමඟ තරඟ කළ නොහැක. ආයෝජන සමාගම් මේ පිළිබඳව හොඳින් දන්නා අතර, ඒ නිසා බිට්කොයින් සහ අනෙකුත් ඩිජිටල් වත්කම් වලින් සියයට කිහිපයක් පමණක් සමන්විත කළඹ ඔවුන් සතුව ඇත්තේ එබැවිනි.

බැංකුකරුවන්ට ප්රතිවිරුද්ධ මතයක් ප්රකාශ කළේ ක්රිප්ටෝ හුවමාරුවේ ප්රධාන විධායක නිලධාරි Gemini හා බිට්කොයින් ප්රකෝටිපති Tyler Winklevoss විසිනි. බිට්කොයින් තවමත් සංවර්ධනයේ මුල් අවධියේ පවතින බව ඔහු විශ්වාස කරයි. Winklevoss පැවසුවේ “බිට්කොයින් යනු රන් 2.0 වන අතර එහි වෙළඳපල වටිනාකම රත්රන් මෙන් ඩොලර් ට්රිලියන 10 ඉක්මවිය යුතුය. එය දැනට ඩොලර් ට්රිලියන 1 ක මට්ටමක පවතී, එනම් වර්ධනය අවම වශයෙන් 10 ගුණයකින් වැඩි විය හැකිය."

ඔහුගේ මතය අනුව, $35,000 ක පමණ අනුපාතයක් පවා දිගුකාලීන ආයෝජනයකට පිවිසීමට කදිම අවස්ථාවක් සපයයි. ඩොලර් ට්රිලියන 10 ක ප්රාග්ධනීකරණය සමඟ BTC 1 වටිනාකම $500,000 ක් වන අතර මෙය වර්තමාන දශකය තුළ හෝ ඉදිරි වසර 5 තුළ සිදුවිය හැකිය.

“අපි අවම වශයෙන් $500,000 ක් වත් මිල දී ගන්නෙමු. එවිට පවා අපට වත්කම් විකිණීමට සිදු නොවනු ඇත. මන්ද එය ණයට දීමට හෝ ඇප වශයෙන් භාවිතා කළ හැකිය.” කෝටිපතියා තවදුරටත් පැවසීය. අනාගතයේදී ග්රහලෝක අතර ගනුදෙනු සඳහා බිට්කොයින් භාවිතා කළ හැකි යැයි කියමින් ඔහු සිය මනංකල්පිතයන් තුළ අභ්යවකාශයට පියාසර කළේය:“ බිට්කොයින් යනු අඛණ්ඩව විකාශනය වන ව්යාපෘතියක් වන අතර තවත් බොහෝ දේ අත් කර ගත හැකිය. එය ලෝකයේ ගෝලීය සංචිත ඩිජිටල් මුදල් හෝ අඟහරු වෙත ළඟා වන විට එය ග්රහලෝක කිහිපයක මුදල් බවට පත්විය හැකිය.

Avenue Capital Management හි නිර්මාතෘ මාර්ක් ලැස්රි, තවත් ප්රකෝටිපතියෙකුගේ අනාවැකිය (හෝ ඒ වෙනුවට, එය) වඩා ත්රාත්වික බව පෙනේ. ඔහුට අනුව, ක්රිප්ටෝ මුදල් වෙළඳපොළ දැනටමත් පිහිටුවා ඇති අතර කිසිවක් එයට තර්ජනය නොකරන අතර 2021 දී බිට්කොයින් හි වේගවත් වර්ධනය ඔහුගේ අපේක්ෂාවන් ඉක්මවා ඇත. “අවංකව කිවහොත්, බිට්කොයින් ගමන් කරනුයේ කොතැනටදැයි මම නොදනිමි” යැයි ලැස්රි පිළිගත්තේය. "එය $100,000 දක්වා ඉහළ යන්නේ ඇයිද යන්න මට සාධාරණීකරණය කළ හැකිය. නමුත් එය $20,000 දක්වා පහත වැටෙන්නේ මන්දැයි යන්න ද මට සාධාරණීකරණය කළ හැකිය."

මේ ගැන ඔහු සමඟ වාද කිරීම දුෂ්කරය. අවම වශයෙන් වර්තමාන තත්වය තුළ ඩිජිටල් රත්රන් වල ඕනෑම චලනයක් සාධාරණීකරණය කළ හැකිය. බලයලත් අනාවැකි දෙකක් සිහිපත් කිරීමට එය සෑහේ:

: ඇමරිකානු සමාගමක් වන Fundstrat විශ්ලේෂකයින්ගේ මතය අනුව, මැයි මාසයේ පහත වැටීම නොතකා, බිට්කොයින් අනුපාතය නුදුරු අනාගතයේදී $50,000 සීමාව කරා ආපසු යා හැකිය,

- සහ බිට්කොයින් හි මූලික වශයෙන් වටිනාකම $24,000 සිට $36,000 දක්වා පරාසයක පවතින බව ජේපී මෝර්ගන් මූල්ය හිමිකාරී උපායමාර්ගඥ Nikolaos Panigirtzoglou විශ්වාස කරයි.

***

අවසාන වශයෙන්, අපගේ සාම්ප්රදායික, ක්රිප්ටෝ Life Hacks කොටස. එය ක්රිප්ටෝ මුදල් සඳහා පමණක් නොව, මේ සතියේ සාමාන්ය මුදල් සඳහාද අදාළ වන බව සත්යයකි. අපි මේ කතා කරන්නේ NordFX තැරැව්කරු සතුව ඇති ලොතරැයියට සහභාගී වීමෙන් ඔබේ අදායම යම් ප්රමාණයකින් ඉහළට ඔසවා තැබීමේ අවස්ථාව පිලිබඳවය. $100,000 ක් සඳහා ත්යාග 100 ක් දිනා ගත හැකිය. මෙහි පළමු කොටස සති දෙකකින් එනම් ජූලි 1 වනදා සිදුවනු ඇත, එබැවින් ඔබට සහභාගිවන්නෙකු වීමට කාලය තිබිය හැකිය. සියලුම විස්තර NordFX වෙබ් අඩවියෙන් ලබා ගත හැකිය.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න